悩んでいる人

悩んでいる人インデックス投資の出口戦略は?どのように売却すればいい?

このような悩みに答えます。

- インデックス投資の出口戦略「4%ルール」には2種類ある

- 4%ルール①定額取り崩し

- オルカンでも定額取り崩しは成立する?

- 定額取り崩しの注意点

- 4%ルール②定率取り崩し

- 定率取り崩しの注意点

- インデックス投資の出口戦略は定額と定率どっち?

- インデックス投資の出口戦略に関するQ&A

「インデックス投資の出口戦略は?どのように売却すればいい?」と悩んでいませんか?

投資信託を売却することで使えるお金となり、投資信託の出口戦略には「定額取り崩し」と「定率取り崩し」の2種類があります。

基本的には引退時の資産×4%を毎年売却する「定額取り崩し」がおすすめです。

本記事ではインデックス投資の出口戦略について解説するので、ぜひ最後までご覧ください。

インデックス投資の出口戦略「4%ルール」には2種類ある

インデックス投資の出口戦略「4%ルール」には以下の2種類があります。

- 定額取り崩し:引退時の資産×4%を毎年売却する。60歳で資産5,000万円の場合は毎年200万円ずつ取り崩す。

- 定率取り崩し:毎年の資産残高×4%を毎年売却する。資産3,000万円の場合は毎年120万円ずつ取り崩す。

一見すると、定額取り崩しでは25年で資産がゼロになりそうですが、実際は想像よりも長持ちします。

定額取り崩しと定率取り崩しの詳細については後述します。

4%ルール①定額取り崩し

定額取り崩しは引退時の資産×4%を毎年売却する手法です。

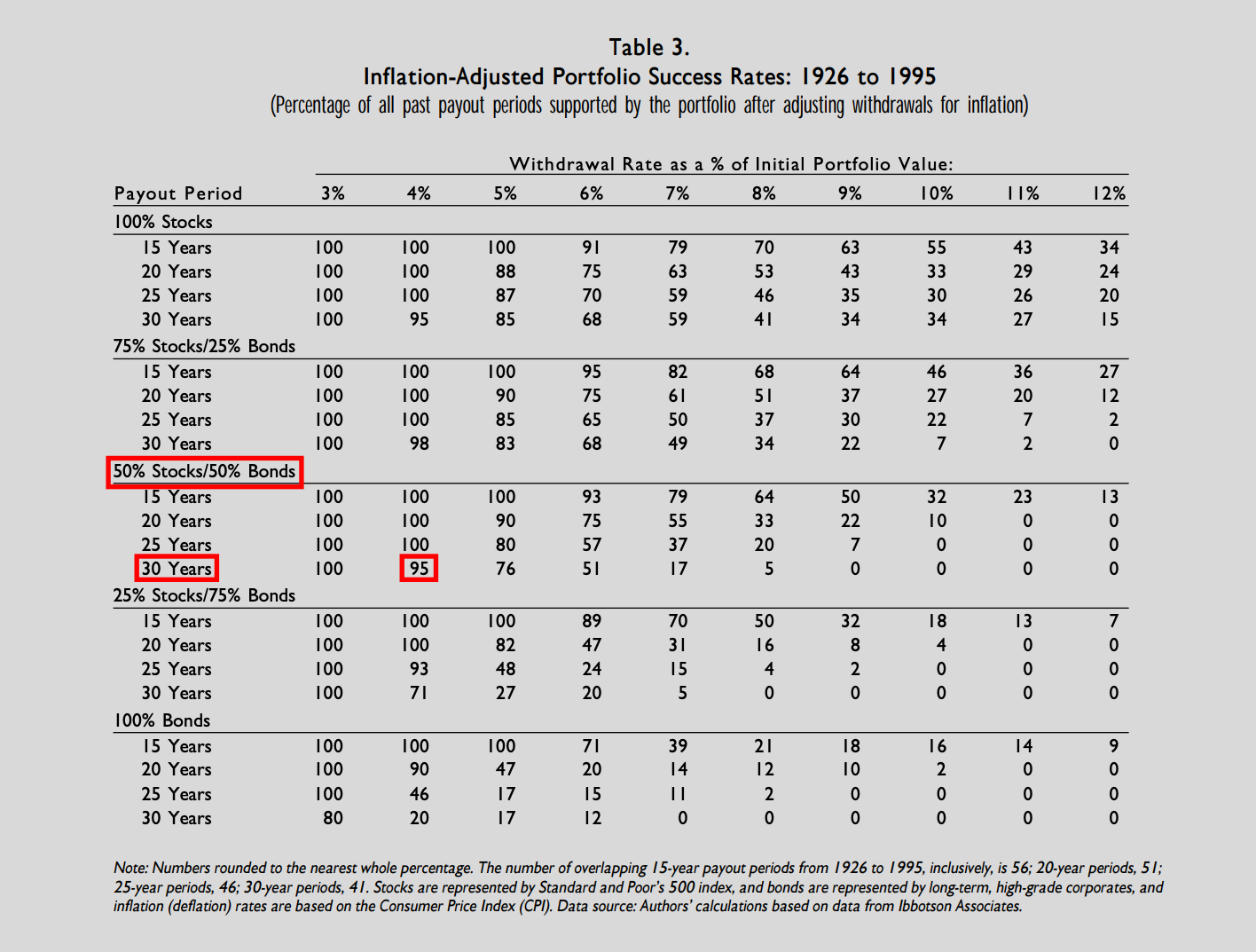

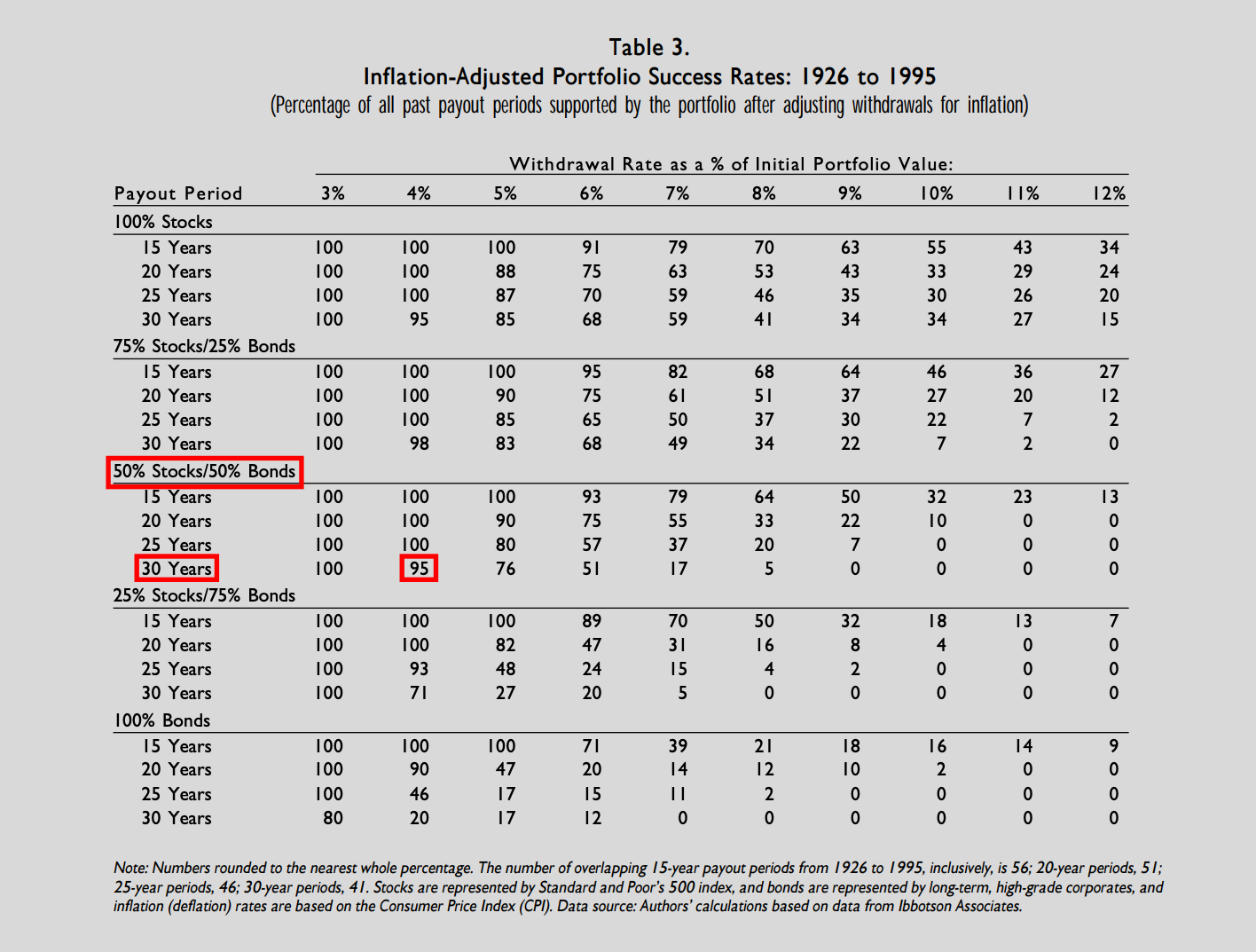

この手法の根拠となっているのは1998年に米国の大学の教授3人が発表した「トリニティ・スタディ」という研究です。

トニリティ・スタディでは以下の前提条件をもとに研究が行われました。

- 対象期間:1926年~1995年の70年間

- ポートフォリオ:株式50%(S&P500の連動ファンド)・債券50%(高格付け米国社債に投資するファンド)

- 取り崩し率:4%(米国株式市場の成長率が7%、米国のインフレ率が3%、7%-3%で4%)

なぜインフレ率を考慮する必要があるのか?

インフレは物価上昇を意味するとともに通貨の価値の下落も意味し、インフレ率が2%の場合は通貨の価値が2%下落します。

そのため、数十年後に引き出す4%の金額が今と同じ価値を持たない可能性があり、インフレ率を考慮する必要があります。

その結果、30年経っても95%の確率で資産が残っていることが分かりました。

トリニティ・スタディの対象期間である1926年~1995年の70年間には、1929年のウォール街大暴落、1987年のブラックマンデー大暴落などの暴落や弱気相場も含まれています。

それを踏まえた上で4%ずつ定額で取り崩していることから信憑性の高いルールと言えます。

なお、1998年に発表されたトニリティ・スタディは2011年に研究者自身によって検証データが更新されましたが、結果はそれほそ大きく変わっていません。

加えて、2018年には他の研究者によって以下の前提条件をもとに研究が行われました。

- 対象期間:1926年~2014年の88年間

- ポートフォリオ:株式50%、債券50%

- 取り崩し率:4%

その結果、35年後に資産が残っている確率が96%、40年後に資産が残っている確率が86%ということが明らかになりました

4%の定額取り崩しが現在でも有効であると言えるでしょう。

オルカンでも定額取り崩しは成立する?

結論から言うと、取り崩し率を4%より低くすれば成立します。

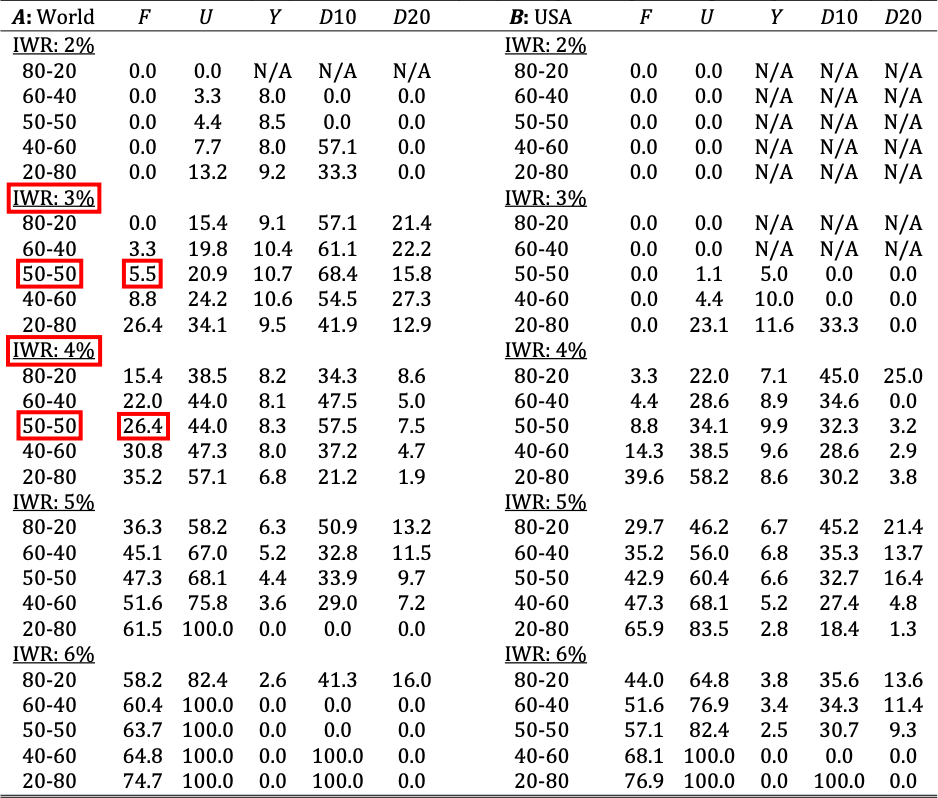

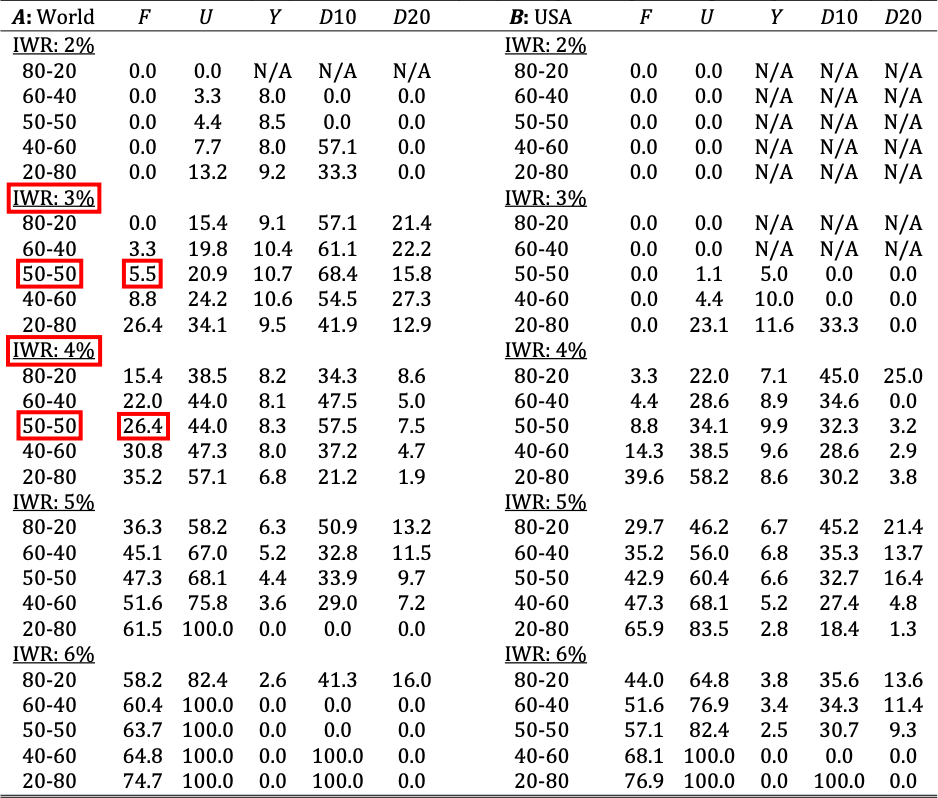

以下のデータは2021年にIESEビジネススクールの教授が公開したものです。

- 対象期間:1900年~2019年

- IWR:取り崩し率。「IWR4%、50-50」は株式と債券の比率が50:50を意味する

- F:失敗率。

取り崩し率4%で全世界株50%:債券50%の場合、30年の間に資産が枯渇する確率は26.4%です。

ただ、取り崩し率を3%にすれば失敗確率が5.5%となり、トニリティ・スタディの結果とほぼ同じになります。

したがって、取り崩し率は必ずしも4%である必要はなく、状況に応じて変更すれば失敗確率を抑えられます。

なお、過去30年は全世界株式よりもS&P500の方がハイリターンでしたが、今後も米国が好調とは限りません。

オルカンのリターンがS&P500よりも高い時は4%より多くし、低い時は4%より少なくすると良いでしょう。

定額取り崩しの注意点

定額取り崩しの注意点は、トニリティ・スタディは米国のデータがもとになっていることです。

投資対象は株式50%(S&P500の連動ファンド)、債券50%(高格付け米国社債に投資するファンド)であり、リターンも米ドル建てです。

さらに、米国のインフレ率が考慮されており、国によってインフレ率は異なります。

したがって、トニリティ・スタディと同じくS&P500と米国社債に投資しているのであれば4%での定額取り崩しを行えば良いのですが、全米株式や全世界株式などにはうまく機能しない可能性があります。

そのため、リターンやインフレ率に応じて取り崩し率を変更する必要があります。

4%ルール②定率取り崩し

定率取り崩しは毎年の資産残高×4%を毎年売却する手法です。

この手法では株式100%、債券100%、株式と債券を50%ずつの平均リターンを以下のように定義しています。

- 株式100%:約7%

- 債券100%:約4%

- 株式と債券をずつ50%:約5.5%

株式と債券を50%ずつの場合の平均リターン約5.5%から想定インフレ率1.5%を引くと4%であり、これを実質リターンとしているのです。

定率取り崩しは高配当投資と似ていますが、高配当投資と違って自身がお金を得たいときに得られるというメリットがあります。

定率取り崩しの注意点

定率取り崩しの注意点は、投資先によって4%ルールが成立しない可能性があることです。

定率取り崩しでは株式の平均リターンが7%、債券が4%、株式と債券50%ずつが約5.5%でそこから想定インフレ率を引いて4%としています。

ですが、投資先や状況に応じて平均リターンや想定インフレ率と実際の数値に差が出てしまうことも考えられます。

そのため、必ずしも4%である必要はなく、リターンやインフレ率に応じて取り崩し率を変える必要があるでしょう。

インデックス投資の出口戦略は定額と定率どっち?

長期的に資産を築きたいなら定額取り崩し、資産に余裕がある場合や定期的にお金を得たいなら定率取り崩しがおすすめです。

インデックス投資は長期的な資産形成に向いている投資手法なので、定額取り崩しが最適と言えます。

また、すでに資金に余裕がある場合や定期的にお金を得たいなら定率取り崩しが向いています。

インデックス投資の定率取り崩しには自由にお金を取り崩せるというメリットがあり、暴落時には少なく取り崩し上昇局面では多く取り崩すなどの調整も可能です。

インデックス投資の出口戦略に関するQ&A

投資信託はいつまで保有すべき?

投資信託を購入してから30年が経過するまで保有すると良いでしょう。

下記の図は「資産・地域を分散して積立投資を行なった場合の運用成果の実績【保有期間別(5年、20年)】」を金融庁がまとめたものです。

保有期間が5年だと元本割れが目立ちますが、20年の場合はほとんど元本割れしていないことがわかります。

そのため、多く見積もって30年ほどは保有しておくべきです。

定額取り崩しで確率が100%でない理由は?

資産が残る確率が100%でない理由は、投資には常にリスクと不確実性が伴うためです。

予測できない暴落や長期的な停滞が発生した場合、定額で取り崩しても資産が減少するリスクがあります。

また、暴落時に狼狽売りしてしまう、4%より多く売ってしまうなどども理由として考えられます。

ただ、失敗確率が5%程度であればほとんど上手くいくと思って良い確率と言えるでしょう。

定率取り崩しで長持ちさせるコツは?

定率取り崩しで資産を長持ちさせるコツは以下の2つ。

- インフレ率を高めに考慮し、4%よりも小さいパーセンテージで取り崩す

- 暴落相場では取り崩し額を控えめにする。

特に暴落についてですが、リーマンショック・コロナショックのような暴落相場は数年程度しか続きません。

暴落時に資産を取り崩すと安く売ることになるので、暴落時は取り崩し額を控えて相場が回復したらいつも通り取り崩すと良いでしょう。

投資信託の売却時は為替の影響を受ける?

外国資産に投資している投資信託(オルカンやS&P500に連動するファンドなど)であれば為替の影響を受け、円安時に売却する方が有利です。

円安になると海外株の価格は上昇してリターンは大きくなり、円高になると海外株の価格は下落してリターンは小さくなります。

まとめ

今回はインデックス投資の出口戦略について解説しました。

- インデックス投資の出口戦略「4%ルール」には2種類ある

- 4%ルール①定額取り崩し

- オルカンでも定額取り崩しは成立する?

- 定額取り崩しの注意点

- 4%ルール②定率取り崩し

- 定率取り崩しの注意点

- インデックス投資の出口戦略は定額と定率どっち?

- インデックス投資の出口戦略に関するQ&A

インデックス投資の出口戦略には「定額取り崩し」と「定率取り崩し」の2種類があります。

長期的に資産を築きたいなら定額取り崩し、資産に余裕がある場合や定期的にお金を得たいなら定率取り崩しを選ぶと良いでしょう。

また、定額取り崩しの根拠となっているトニリティ・スタディではS&P500と米国社債のデータを利用しており、全てのインデックス投資で年4%の取り崩しができるわけではありません。

自身の投資先によって取り崩し率を変更して資産が枯渇しないよう工夫していく必要があります。