悩んでいる人

悩んでいる人新NISAの積立で分配金コースは「受取」と「再投資」どっち?

このような悩みに答えます。

- 投資信託の「分配金」とは?

- 新NISAの積立では分配金コースの選択が必要

- 新NISAの積立では「再投資」と「受取」どっち?

- 新NISAの分配金コースの選択に関するQ&A

投資信託の「分配金」とは?

分配金とは、投資信託から支払われる配当金のようなものです。

投資信託は、保有する資産(株式や債券など)から得られる配当金や利息を受け取ります。

これらの収益が投資信託の利益となり、投資信託の決算時に運用益の一部を投資家に還元する際に支払われます。

分配金が支払われる仕組み

分配金は、投資信託の純資産から支払われます。

分配金が支払われる具体的なプロセスは以下の通りです。

- 収益の計算:投資信託が保有する株式や債券などの資産から得られる配当金や利息などの収益が計算される

- 分配金の決定:投資信託の運用会社が収益や運用方針に基づいて、分配金の額を決定する。これは通常、投資信託の目論見書や運用報告書に記載されている

- 分配金の支払い:決定された分配金が投資家に支払われる。支払いは現金で行われる場合もあれば、自動的に再投資される場合もある

分配金が支払われると、その金額分だけ投資信託の純資産が減少します。

例として、投資信託の純資産価値が10億円で、1億円の分配金が支払われた場合、純資産価値は9億円になります。

分配金の有無は投資信託によって異なる

投資信託には、「分配金あり」と「分配金なし」の2種類が存在します。

分配金がある投資信託は、定期的に分配金を投資家に支払います。

分配金を受け取ることにより、投資家は定期的な収益を得ることができますが、その分だけ投資信託の純資産は減少します。

一方、分配金がない投資信託は、長期的な成長を第一に考えています。

このタイプの投資信託では、得られた収益を投資家に分配するのではなく、ファンド内で再投資を行います。

これにより、投資信託の運用資産が増加し、複利効果を利用して資産の成長を図ることが可能です。

なお、分配金を出していない投資信託は数多くありますが、「分配金を出さない」と明言している投資信託はありません。

「分配金を出さない」と書いてしまうと、租税回避とみなされてしまうからです。

そのため、実際に分配金を出していない投資信託であっても、今後に分配金が出される可能性がゼロとは言い切れません。

新NISAの積立では分配金コースの選択が必要

新NISAの積立おいて、分配金コースは「再投資」と「受取」の2種類から選ぶ必要があります。

再投資を選択した場合、投資信託の分配金が発生すると、その分配金は自動的に同じ投資信託の買い付けに使用されます。

この仕組みにより、分配金を受け取って現金化する手間が省けるだけでなく、運用資産がそのまま増加していくため、投資効率を高めることが可能です。

一方、受取を選択すると、分配金が現金として支払われ、自分で使用したり別の投資に充てたりすることが可能になります。

なお、分配金コースの再投資と受取は、以下のような名称で呼ばれています。

| 証券会社 | 再投資 | 受取 |

| SBI証券 | 再投資コース | 受取コース |

| 楽天証券 | 分配金再投資コース | 分配金受取コース |

| マネックス証券 | 再投資型 | 受取型 |

| auカブコム証券 | 累投型 | 一般型 |

新NISAの積立では「再投資」と「受取」どっち?

受取がおすすめ

新NISAの積立において、分配金コースは「受取」を選ぶのがおすすめです。

新NISAの年間投資枠は360万円であり、この枠を超える積立はできませんが、分配金が再投資される場合、その再投資額も年間投資枠にカウントされるため、枠を超えてしまう可能性があります。

このような場合、次のような問題が起こり得ます。

- 買付不可となる:年間投資枠を使い切ってしまうと、それ以降の積立が実施されない可能性があります。

- 課税口座での買付:年間投資枠を超えた分の再投資が課税口座で行われることになり、非課税の恩恵を受けられなくなります。

新NISAの枠組みを最大限に活用し、非課税のメリットを無駄なく享受するためにも、受取を選択するのがおすすめです。

特に、年間投資額が360万円に近い場合や、分配金を多く出す投資信託を保有している場合には、受取を選ぶことで安心して資産運用を行えるでしょう。

再投資を選ぶのもあり

受取がおすすめですが、積立額が非課税投資枠を超えないように調整してもらえるサービスがある証券会社であれば、再投資を選んでも良いでしょう。

たとえば、SBI証券やマネックス証券では、積立額が非課税投資枠を超える場合に自動的に積立額を調整してくれる便利な機能があります。

この機能を利用すれば、非課税投資枠を効率的に使い切りながら、分配金の再投資による資産拡大のメリットを得ることができます。

また、再投資を選ぶことで分配金をそのまま追加購入に回すことが可能です。

証券会社別積立エラーへの対策

SBI証券

SBI証券には「NISA枠ぎりぎり注文」と「課税枠シフト注文」があり、これを設定しておくことで積立額を調整してもらえます。

- NISA枠ぎりぎり注文:NISA投資可能枠が積立設定金額未満の場合、積立注文金額を引き下げて積立買付を行い、可能な限りNISA枠を使い切る注文(NISA投資可能枠が10円未満の場合、NISAぎりぎり注文の発注はされません。)

- 課税枠シフト注文:NISA投資枠が積立設定金額未満の場合、課税預り(一般預り/特定預り)として発注する注文

例えば、NISAでの投資可能枠が残り5,000円、積立設定額が1万円となっていた場合、NISA枠ぎりぎり注文と課税枠シフト注文の使い方で、買付金額と買付口座は以下の表のように変わります。

| 注文設定 | 買付金額 | 利用可否 | ||||

|---|---|---|---|---|---|---|

| NISA枠ぎりぎり注文 | 課税枠シフト注文 | NISA口座 | 課税口座 | つみたて投資枠 | 成長投資枠 | |

| (1) | 設定 | 設定 | 5,000円 | 5,000円 | × | ◯ |

| (2) | 設定 | 非設定 | 5,000円 | 0円 | ◯ | ◯ |

| (3) | 非設定 | 設定 | 0円 | 1万円 | × | ◯ |

| (4) | 非設定 | 非設定 | 0円 | 0円 | ◯ | ◯ |

(1)NISA枠ぎりぎり注文と課税枠シフト注文の両方を設定した場合

NISA枠ぎりぎり注文と課税枠シフト注文の両方を設定していると、NISA口座で5,000円分買付けが行われ、残りの5,000円分は課税口座で買い付けられます。

(2)NISA枠ぎりぎり注文のみ設定した場合

NISA枠ぎりぎり注文のみを設定していると、NISA口座で5,000円分買付けが行われ、残りの5,000円分は買付け自体が行われません。

(3)課税枠シフト注文のみ設定した場合

課税枠シフト注文のみを設定していると、NISA口座での買付けが行われず、課税口座で10,000円分の買い付けが行われます。

(4)NISA枠ぎりぎり注文と課税枠シフト注文の両方を設定しない場合

NISA枠ぎりぎり注文と課税枠シフト注文のどちらも設定していない場合、NISA口座でも課税口座でも買い付けが行われません。

楽天証券

楽天証券のつみたてNISAでは、「分配金の再投資」と「積立予定金額」の合計が40万円を超える場合、分配金が発生しても、課税口座で再投資が行われるように配慮されていました。

しかし、新NISAでは、このように積立額を自動で調整してくれる便利な機能が用意されていないため、十分な注意が必要です。

心配な方は受取を選択しておくと良いでしょう。

また、一度購入した投資信託の分配金コースについては後から変更することができないため、最初の段階で慎重に選ぶことが重要です。

マネックス証券

マネックス証券では「NISA非課税投資枠使い切り設定」という便利な機能が提供されています。

この設定を利用することで、残りの非課税投資枠が毎月の積立額よりも少ない場合でも、残っている当年の非課税投資枠に合わせた金額で積立買付が自動的に発注されます。

2023年までは利用するために事前の手続きが必要でしたが、新NISAでは手続きなしで簡単に利用できるようになりました。

auカブコム証券

auカブコム証券ではエラーへの具体的な対策がほとんど整備されていないため、利用者自身が慎重に運用状況を確認する必要があります。

特に、新NISAにおける分配金コースについては、「累投型(再投資)」のみ対応しているケースが多く、「一般型(受取)」には対応していない場合が多々あります。

また、一度購入した投資信託の分配金コースについては後から変更することができないため、最初の段階で慎重に選ぶことが重要です。

新NISAの分配金コースの選択に関するQ&A

分配金がない商品であれば関係ない?

分配金を出していない投資信託は数多くありますが、「分配金を出さない」と明言している投資信託はありません。

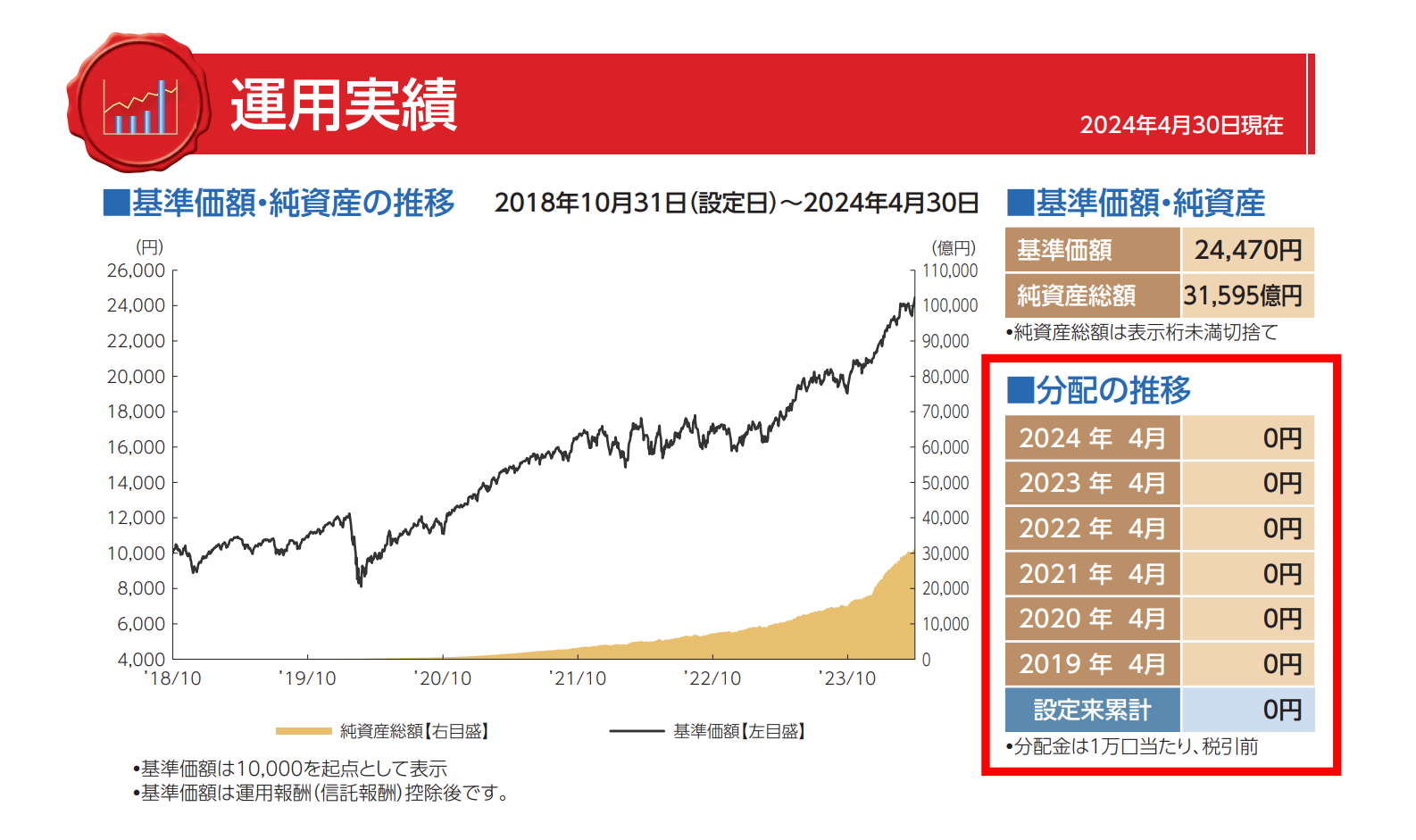

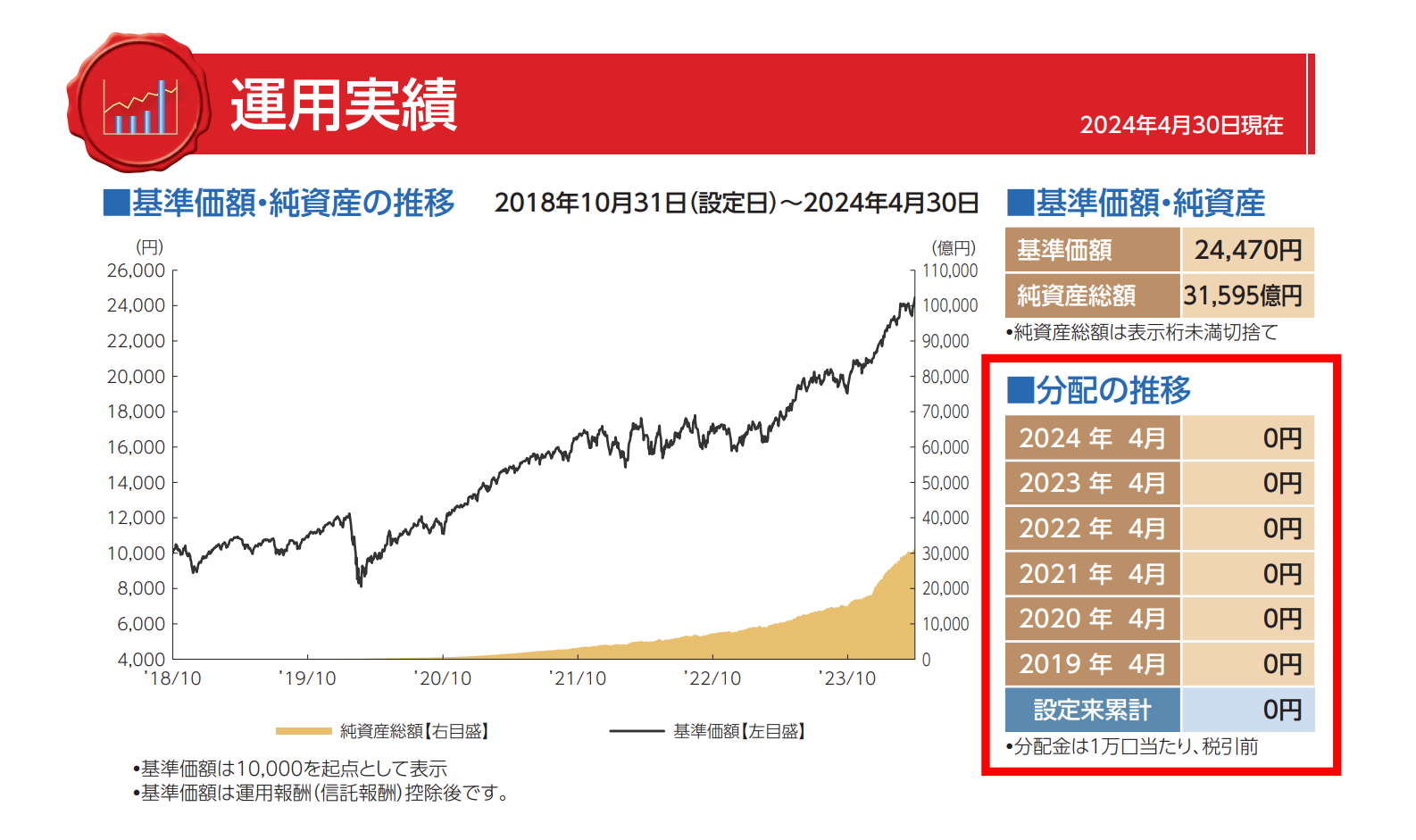

例として、新NISAで人気の投資信託である「eMAXIS Slim 全世界株式(オール・カントリー)」の分配方針は以下のとおりです。

「分配金額の決定にあたっては、信託財産の成長を優先し、原則として分配を抑制する方針とします。」という記載の通り、信託財産の成長が優先されます。

実際、eMAXIS Slim 全世界株式(オール・カントリー)は2018年から運用されていますが、分配金が支払われたことは一度もありません。

ただ、「分配金を出さない」と書いてしまうと、租税回避とみなされてしまいます。

そのため、実際に分配金を出していない投資信託であっても、今後に分配金が出される可能性がゼロとは言い切れません。

選択した分配金コースは変更できる?

選択した分配金コースを変更できるかどうかは、証券会社によって異なります。

| 証券会社 | 分配金コースの変更 |

| SBI証券 | ◯ |

| 楽天証券 | × |

| マネックス証券 | ◯ |

| auカブコム証券 | × |

もし分配金コースを変更できない場合でも、既に保有している投資信託を売却し、希望する分配金コースを選択した同一の投資信託を購入することで対応可能です。

例えば、保有中の投資信託(再投資コース)を売却し、その後に分配金受取コースを選択した同一の投資信託を新規に購入するという手段が取れます。

この方法を活用する際は、売却時の税金や手数料など、コスト面についても十分に検討することが重要です。

まとめ

今回は新NISAの積立で分配金コースは「受取」と「再投資」どっちを選ぶべきかについて解説しました。

- 投資信託の「分配金」とは?

- 新NISAの積立では分配金コースの選択が必要

- 新NISAの積立では「再投資」と「受取」どっち?

- 新NISAの分配金コースの選択に関するQ&A