悩んでいる人

悩んでいる人S&P500とは?S&P500の特徴や組み入れ銘柄について教えてほしい

このような悩みに答えます。

- S&P500とは?

- S&P500の特徴

- S&P500の組入銘柄

- S&P500のの利回り

- 投資信託の買い方

- S&P500に連動するおすすめの投資信託

S&P500とは?

| 名称 | S&P500 |

| 指数基準日 | 1957年3月4日 |

| 構成銘柄数 | 500 |

| 構成銘柄 | 米国の証券取引所に上場している時価総額の大きい企業を500社 |

| 指数の計算方法 | 浮動株調整後時価総額加重平均 |

| 銘柄入れ替えの頻度 | 年4回(3月・6月・9月・12月) |

S&P500は、ニューヨーク証券取引所やナスダックなどに上場している主要500銘柄の時価総額を加重平均し、指数化したものです。

簡単に言うと、米国の証券取引所に上場している時価総額の大きい企業を500社集めたものですね。

S&P500にはGAFAやマイクロソフトなど米国を代表する企業が名を連ねているので、S&P500に連動する投資信託を購入することで米国企業上位500社に投資するのと同じ効果が得られます。

S&P500は株価指数を意味し、それに連動する投資信託として「eMAXIS Slim 米国株式(S&P500)」、「楽天S&P500インデックスファンド」などがあります。

S&P500とNYダウの違い

NYダウとは、S&P500と同様に米国を代表する株価指数で、ニューヨーク証券取引所やナスダックに上場している米国各業種の代表的な30銘柄から算出されています。

正式名称は「ダウ・ジョーンズ工業株価平均」で、1896年のスタート当初は工業株を中心とする12銘柄から算出されていました。

| S&P500 | NYダウ | |

| 銘柄数 | 500 | 30 |

| 構成銘柄 | ニューヨーク証券取引所やナスダックに上場している全業種から選定された大型株から新興株まで幅広い銘柄 | ニューヨーク証券取引所やナスダックに上場している輸送、公益事業以外の米国を代表する大型株 |

| 指数の計算方法 | 株価の浮動株調整後の時価総額比率の加重平均方式 | 株価をすべて足し合わせて除数で割る単純平均型 |

主な違いは、銘柄数と指数の計算方法です。

S&P500の銘柄数は500、NYダウは30となっています。

また、S&P500は加重平均型なので時価総額の大きな銘柄ほど組み入れる比率が大きくなりますが、NYダウは単純平均型であり、組み入れる比率はどれも一定です。

S&P500と全米株式の違い

S&P500と全米株式の違いは以下のとおり。

| S&P500 | 全米株式 | |

| 銘柄数 | 500 | 約4,000 |

| 構成銘柄 | 主要企業500社 | 米国のほぼ全ての上場企業(小規模企業を含む) |

| 指数の計算方法 | 株価の浮動株調整後の時価総額比率の加重平均方式 | 株価の浮動株調整後の時価総額比率の加重平均方式 |

主な違いは、銘柄数と構成銘柄です。

S&P500は米国の主要企業の株式約500銘柄から構成されるのに対し、全米株式は米国のほぼ全ての上場企業の株式約4,000銘柄から構成されます。

S&P500とナスダック100の違い

ナスダック(NASDAQ)とは、ニューヨーク証券取引所と並び米国を代表する株式市場の1つです。

新興企業(ベンチャー)向けの株式市場では、世界最大の規模を誇ります。

| S&P500 | ナスダック100 | |

| 銘柄数 | 500 | 100 |

| 構成銘柄 | ニューヨーク証券取引所やナスダックに上場している全業種から選定された大型株から新興株まで幅広い銘柄 | ハイテク・IT関連の銘柄が中心 |

| 指数の計算方法 | 株価の浮動株調整後の時価総額比率の加重平均方式 | 株価の浮動株調整後の時価総額比率の加重平均方式 |

主な違いは、銘柄数と構成銘柄です。

S&P500の銘柄数は500、ナスダック100は100となっています。

また、S&P500は全業種から幅広く選定されるのに対し、ナスダック100はハイテク・IT関連の銘柄が中心です。

S&P500とFANG+の違い

FANG+はフェイスブック、アマゾン、ネットフリックス、グーグルの頭文字をつないだ「FANG」に、以下の企業6社を加えた株価指数のことです。

- アップル

- エヌビディア

- テスラ

- マイクロソフト

- ブロードコム

- スノーフレイク

| S&P500 | FANG+ | |

| 銘柄数 | 500 | 10 |

| 構成銘柄 | ニューヨーク証券取引所やナスダックに上場している全業種から選定された大型株から新興株まで幅広い銘柄 | とりわけ大きな影響力と知名度をもつ少数の企業のみ |

| 指数の計算方法 | 株価の浮動株調整後の時価総額比率の加重平均方式 | 株価をすべて足し合わせて除数で割る単純平均型 |

銘柄数と構成銘柄、指数の計算方法など全てが異なり、FANG+はとりわけ大きな影響力と知名度を持つ企業10社から構成されています。

以前は中国企業のテンセントとバイドゥが名を連ねていましたが、現在は米国企業のみです。

また、S&P500は加重平均型なので時価総額の大きな銘柄ほど組み入れる比率が大きくなりますが、FANG+は単純平均型であり、組み入れる比率はどれも一定です。

S&P500の特徴

S&P500の特徴は以下の5つ。

- 米国の株式市場の約80%をカバー

- 銘柄入れ替えを年4回検討

- 140年間上がり続けている

- 世界規模でビジネスを行っている

- 自己資本利益率が高い

①米国の株式市場の約80%をカバー

S&P500は米国の株式市場全体の約80%をカバーしています。

また、世界全体の株式市場の約50%は米国なので、500銘柄だけで世界全体の約40%を占めるとも言えます。

②銘柄入れ替えを年4回検討

独自の委員会により、四半期ごとに銘柄入れ替えが検討されています。

時代の流れや各企業の業績、今後の見通しなどを総合的に判断し、米国の主要企業をカバーできているか見極めています。

③140年間上がり続けている

以下のグラフは1880年〜2020年におけるS&P500の推移です。

一時的な暴落を繰り返すも長期的には右肩上がりに上昇しています。

上述のとおり、銘柄入れ替えが年4回ほど検討され、成長見込みない銘柄は外されます。

また、S&P500の構成銘柄として採用されるには、一定の条件をクリアしなければなりません。

【S&P500の採用条件】

- 米国企業である

- 時価総額が53億ドル以上

- 四半期連続で黒字利益を維持している

- 株に流動性があり、浮動株が発行済株式総数の50%以上ある

このような厳しい管理・審査を行なっているため、ハイパフォーマンスを実現することが可能です。

④世界規模でビジネスを行っている

米国企業はグローバル企業が多く、世界規模でビジネスを行っています。

2020年におけるS&P500構成企業の海外売上高比率は28.7%であり、内訳は以下のとおり。

- アジア・オセアニア:10.8%

- 欧州:10.5%

- 南北アメリカ(米国を除く): 4.9%

- アフリカ・中東:2.4%

- オセアニア:1.4%

そのため、米国以外の市場が成長しても米国企業がその成長を取り込むことが可能。

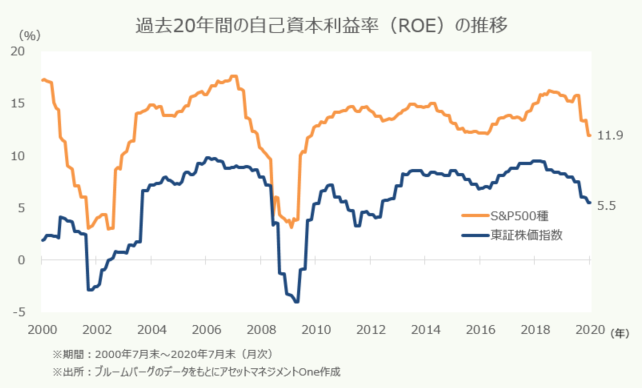

⑤自己資本利益率が高い

自己資本利益率(ROE)は、与えられた資本をどれだけ効率的に生かし利益を出したかを示す指標です。

一般的に、自己資本利益率が高いほど自己資本を活用して収益を上げる能力が高いとされます。

過去20年間における東証株価指数とS&P500の自己資本比率の比較は以下のとおり。

東証株価指数と比べて、自己資本利益率が約2倍ほど高いです。

米国企業の利益率が高い要因として、研究開発に多額の投資を行っていることが挙げられます。

米国企業は稼いだ利益を研究開発などに積極的に投じて、イノベーションの創造や新しい製品やサービスを作り出すという好循環を生み出しています。

S&P500の組入銘柄

S&P500は時価総額の大きい銘柄ほど組み入れ比率が大きくなります。

S&P500の組入上位10銘柄は以下のとおり。

| 銘柄 | 業種 | 比率 |

| マイクロソフト | 情報技術 | 6.9% |

| アップル | 情報技術 | 6.2% |

| エヌビディア | 情報技術 | 4.6% |

| アマゾン | 一般消費財・サービス | 4.1% |

| メタ・プラットフォームズ | コミュニケーション・サービス | 2.9% |

| バークシャー・ハサウェイ | 金融 | 2.0% |

| アルファベット A | コミュニケーション・サービス | 1.8% |

| アルファベット C | コミュニケーション・サービス | 1.7% |

| イーライリリー | ヘルスケア | 1.7% |

| ブロードコム | 情報技術 | 1.4% |

なお、S&P500は日本を代表する株価指数であるTOPIXよりも大きく伸びていますが、GAFAMを除けばTOPIXとほぼ同じ成長率です。

そのため、S&P500は「S&P495」と呼ばれることもあります。

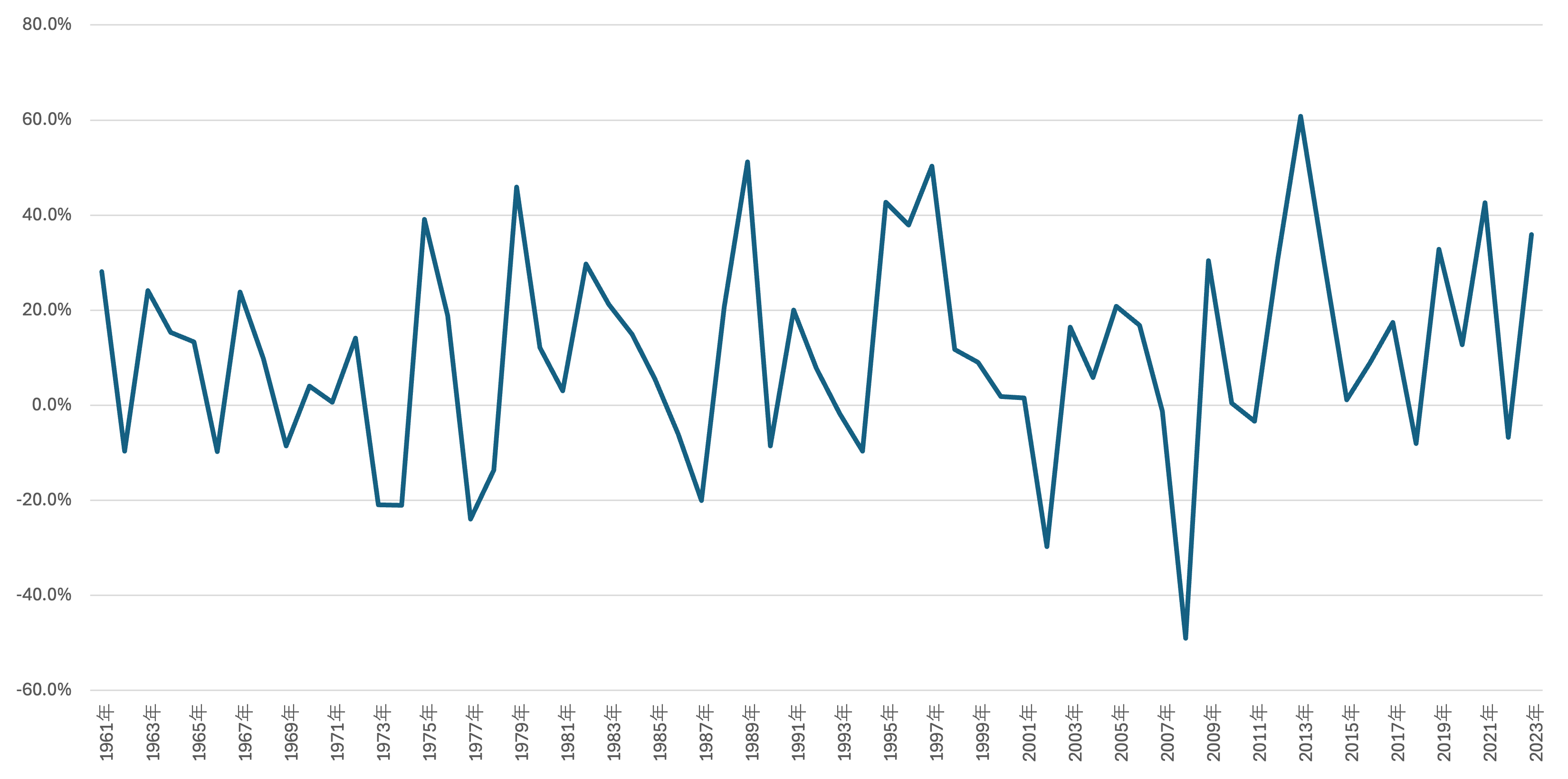

S&P500の利回り

S&P500の利回りは以下のとおり。

【S&P500の利回り】

- 過去1年:35%

- 過去3年:23.8%

- 過去5年:20.9%

- 過去10年:16.8%

- 過去15年:18.6%

- 過去20年:11.5%

- 過去30年:11.2%

参考:myINDEX

1961年から2023年までの各年の利回り

- 1961年:28.1%

- 1962年:-9.6%

- 1963年:24.1%

- 1964年:15.3%

- 1965年:13.3%

- 1966年:-9.7%

- 1967年:23.8%

- 1968年:9.8%

- 1969年:-8.5%

- 1970年:4.0%

- 1971年:0.6%

- 1972年:14.1%

- 1973年:-20.9%

- 1974年:-21.0%

- 1975年:39.1%

- 1976年:18.8%

- 1977年:-23.9%

- 1978年:-13.6%

- 1979年:45.9%

- 1980年:12.1%

- 1981年:3.0%

- 1982年:29.7%

- 1983年:21.2%

- 1984年:14.9%

- 1985年:5.5%

- 1986年:-6.0%

- 1987年:-20.0%

- 1988年:20.7%

- 1989年:51.2%

- 1990年:-8.5%

- 1991年:20.0%

- 1992年:7.7%

- 1993年:-1.7%

- 1994年:-9.6%

- 1995年:42.7%

- 1996年:37.9%

- 1997年:50.3%

- 1998年:11.7%

- 1999年:9.0%

- 2000年:1.8%

- 2001年:1.5%

- 2002年:-29.7%

- 2003年:16.4%

- 2004年:5.8%

- 2005年:20.8%

- 2006年:16.8%

- 2007年:-1.2%

- 2008年:-49.0%

- 2009年:30.4%

- 2010年:0.4%

- 2011年:-3.3%

- 2012年:30.8%

- 2013年:60.8%

- 2014年:30.3%

- 2015年:1.1%

- 2016年:8.9%

- 2017年:17.4%

- 2018年:-8.0%

- 2019年:32.8%

- 2020年:12.7%

- 2021年:42.6%

- 2022年:-6.7%

- 2023年:35.9%

平均利回りは11〜15%と言えるでしょう。

なお、マイナスである年も複数存在し、元本割れする可能性はあります。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

多くのネット証券ではNISA口座での取引手数料が無料になったので、使用するクレジットカードによって証券口座を選ぶと良いでしょう。

NISA口座(非課税口座)とは?

証券口座には課税口座(一般口座と特定口座)とNISA口座(非課税口座)があります。

課税口座で投資を行い利益を得たら20%の税金がかかりますが、NISA口座で投資を行えば税金がかかりません。

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説

クレジットカードで積立するとポイントが還元されます。

なお、マネックス証券のポイント還元率は1.1%とトップクラスの還元率を誇ります。

三井住友カードや楽天カード、au PAY カードを持っていない方は、マネックスカードを作成してマネックス証券を利用すると良いでしょう。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

S&P500に連動するおすすめの投資信託

S&P500に連動するおすすめの投資信託は「eMAXIS Slim 米国株式(S&P500)」です。

投資信託は約6,000本存在しますが、その中で純資産額はトップの4兆2000億円となっています。

手数料はほぼ最安であり、リターンも指数とかけ離れることなく高い水準を保っています。

特にこだわりがなければ「eMAXIS Slim 米国株式(S&P500)」に投資しておくのが無難です。

まとめ

今回はS&P500について解説しました。

- S&P500とは?

- S&P500の特徴

- S&P500の組入銘柄

- S&P500の過去の利回り

- 投資信託の買い方

- S&P500に連動するおすすめの投資信託