悩んでいる人

悩んでいる人FANG+に長期投資するのはあり?おすすめの運用方法について教えてほしい

このような悩みに答えます。

- FANG+とは?

- FANG+に長期投資するメリット

- FANG+に長期投資するリスク

- FANG+に長期投資するのはあり?

「FANG+に長期投資するのはあり?」と悩んでいませんか?

長期投資には銘柄数が多くて幅広い国や業種に分散されている株価指数が向いています。

そのため、FANG+に長期投資するのであれば、コア・サテライト運用がおすすめです。

本記事ではFANG+に長期投資するメリットやおすすめの運用方法について解説するので、ぜひ最後までご覧ください。

なお、FANG+に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて解説 - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説

FANG+とは?

| 名称 | FANG+ |

| 指数基準日 | 2014年9月19日 |

| 構成銘柄数 | 10 |

| 構成銘柄 | とりわけ大きな影響力と知名度をもつ少数の企業 |

| 指数の計算方法 | 株価をすべて足し合わせて除数で割る単純平均型 |

| 銘柄入れ替えの頻度 | 毎年12月 |

FANG+はフェイスブック、アマゾン、ネットフリックス、グーグルの頭文字をつないだ「FANG」に、以下の企業6社を加えた株価指数のことです。

- アップル

- エヌビディア

- クラウドストライク

- マイクロソフト

- ブロードコム

- サービスナウ

以前は中国企業のテンセントとバイドゥが名を連ねていましたが、現在は米国企業のみとなっています。

FANGの4銘柄は固定かと思われますが、その他6銘柄については今後も定期的に構成銘柄が入れ替えられるでしょう。

主な特徴は、とりわけ大きな影響力と知名度をもつ少数の企業のみで構成されている点です。

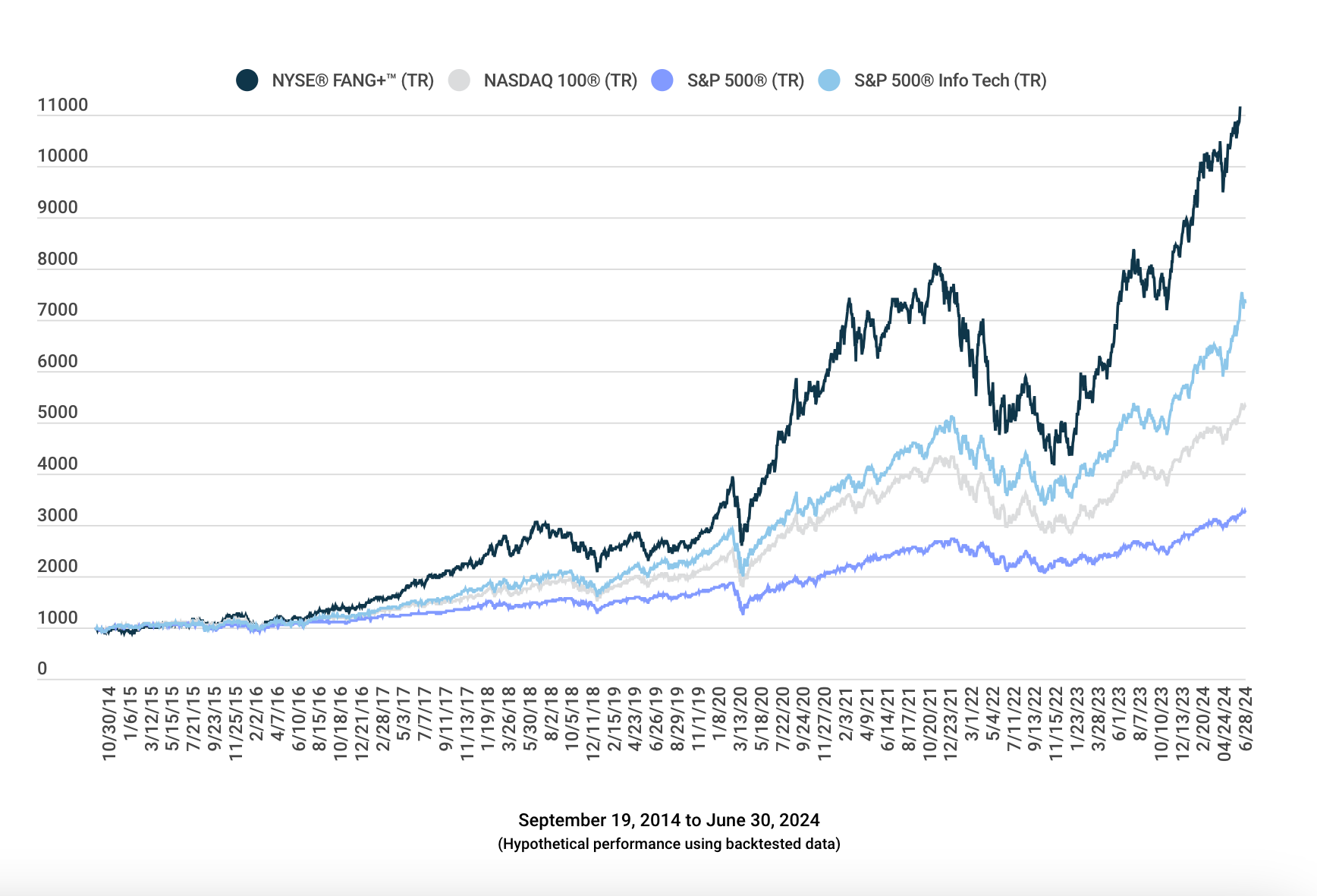

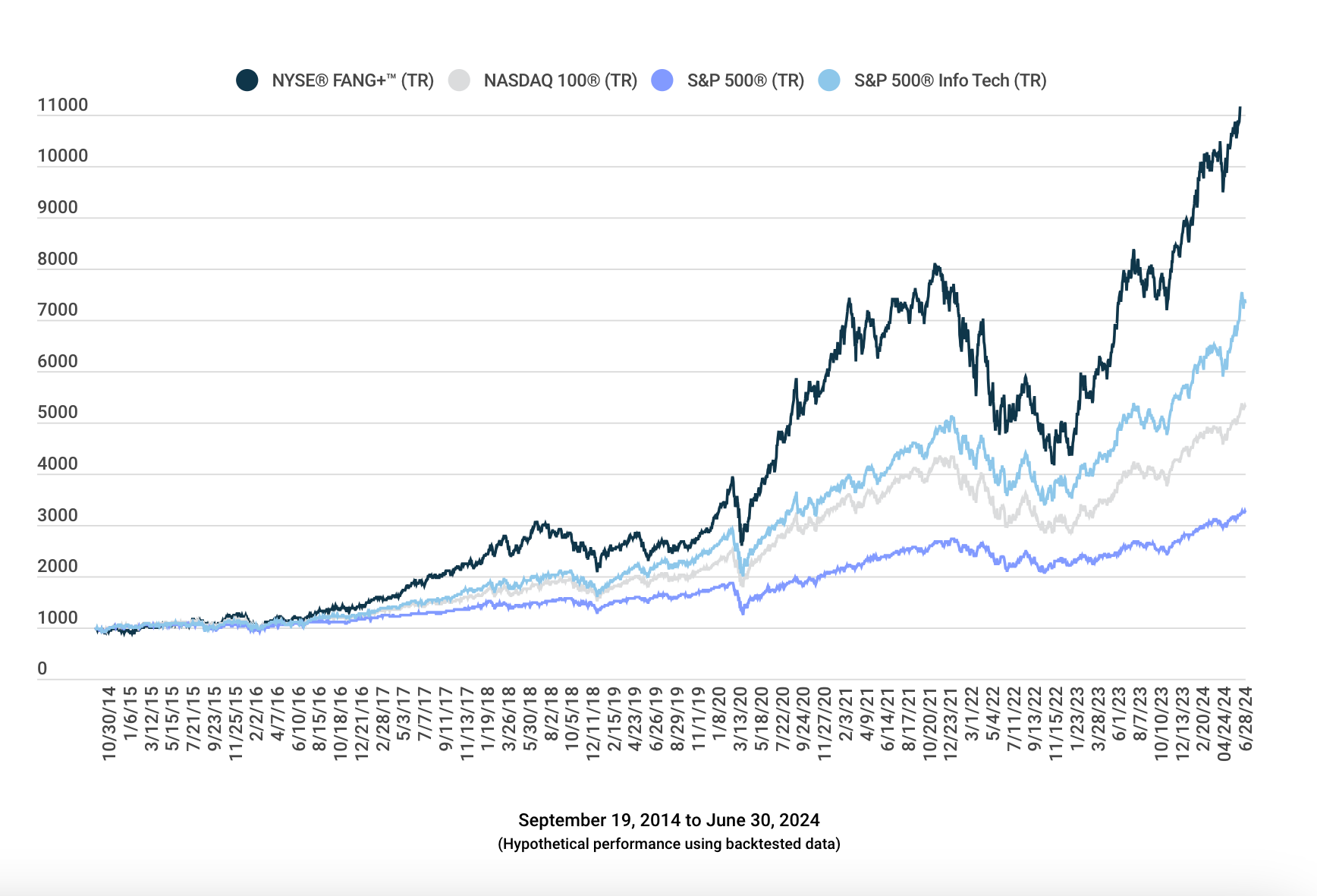

そのため、S&P500やナスダック100よりもパフォーマンスが高くなっています。

また、時価総額の大きさに関係なく、どの銘柄も9~10%の比率で均等に組み入れられています。

FANG+に長期投資するメリット

FANG+に長期投資するメリットは以下の3つ。

- 高成長ポテンシャル

- 技術革新を牽引

- 競争優位性が高い

①高成長ポテンシャル

FANG+は過去数年間で驚異的な成長を遂げており、今後もその成長が期待されています。

以下の表は、2019年から2023年までのS&P500、ナスダック100、FANG+の利回りを比較したものです。

| S&P500 | ナスダック100 | FANG+ | |

| 2019年 | 20.9% | 27% | 40.8% |

| 2020年 | 16.8% | 21.8% | 87.4% |

| 2021年 | 18.6% | 22.8% | 32.3% |

| 2022年 | 11.5% | 15.5% | -30.9% |

| 2023年 | 11.2% | 15.1% | 111.8% |

S&P500やナスダック100も成長率が高い株価指数ですが、それ以上の勢いで上昇していることが分かります。

これらの企業は技術革新、グローバルな市場展開、新しいビジネスモデルの導入などを通じて持続的な成長を目指しています。

②技術革新を牽引

FANG+企業はそれぞれの業界で技術革新を牽引しています。

【主な技術革新】

- 人工知能(AI)

- クラウドコンピューティング

- 自動運転技術

- デジタルメディア・コンテンツ配信

先進技術に対する投資は成長を後押ししています。

③競争優位性が高い

FANG+企業はそれぞれの市場で強力な優位性を持っています。

【FANG+企業が市場で優位性を持つ主な要因】

- 強力なブランド力:消費者に広く認知され、信頼を獲得

- 大規模なデータベース:多くのユーザーを抱え、ネットワーク効果を生み出す

- 広範な市場シェア:各市場で大きなシェアを持ち、競争力を発揮

- 技術的優位性:先進的な技術を活用し、高性能な製品やサービスを提供

- 強力な財政基盤:大規模な投資が可能な豊富な資金力を保有

- エコシステムの構築:複数の製品やサービスを通じて、ユーザーに一貫した便利な体験を提供

これらの要素が相互に作用し、市場での競争力を維持・強化しています。

この優位性により、FANG+企業は持続的な成長と収益性を実現しているのです。

FANG+に長期投資するリスク

FANG+に長期投資するリスクは以下の2つ。

- 他業種の成長

- 競合他社の成長

①他業種の成長

FANG+を構成する企業は情報技術、一般消費財、コミュニケーション・サービスの中から選ばれます。

そのため、主にハイテク・IT企業が中心です。

今後も情報技術などのハイテク・ITがメインになると思いますが、他の業種が伸びる可能性も考えられます。

- 経済の多様化:経済環境の変化や新しい技術の登場により、従来の主要産業以外にも成長の余地が広がることがあります。例えば、再生可能エネルギーやバイオテクノロジーなどの分野は、今後の環境や健康に対する需要の高まりとともに成長が見込まれます。

- 規制や政策の影響: 政府の規制や政策が特定の業界に影響を与えることがあります。グリーンエネルギーへの政策的支援が強化されることで、エネルギー関連の業種がナスダック100においても存在感を増す可能性があります。

- 消費者の嗜好の変化: 消費者の嗜好が変わることで、ヘルスケアなどが成長することも考えられます。例として、健康志向の高まりにより、ヘルスケアやフィットネス関連の企業が台頭することが挙げられます。

②競合他社の成長

FANG+では銘柄が四半期(3月・6月・9月・12月)ごとに見直され、必要であれば銘柄の除外・追加が行われます。

ただ、フェイスブック、アマゾン、ネットフリックス、グーグルの4社は変更されないでしょう。

変えてしまうと「FANG」ではなくなってしまいます。

テクノロジー業界は急速に進化しており、新しい技術や競合企業の出現が既存の大手企業にとって脅威となることがあります。

4銘柄でFANG+の40%を占めており、上記4社の競合が成長した場合はFANG+のパフォーマンスに大きな影響を与えるでしょう。

FANG+に長期投資するのはあり?

長期投資には銘柄数が多くて幅広い国や業種に分散されている株価指数が向いています。

ですが、FANG+は銘柄数や構成国、業種に大きな偏りがあります。

そのため、FANG+に長期投資するのであれば、コア・サテライト運用がおすすめです。

全世界株式などの分散が効いている金融商品をメインに投資し、ハイリスクな金融商品をサブとして組み入れることで全体のバランスを保てます。

比率に関してはコアに80%程度、サブに20%程度振り分けるのがおすすめです。

なお、コアにおすすめの投資信託は「eMAXIS Slim 全世界株式(オールカントリー)」です。

全世界株価指数「ACWI」に連動するインデックスファンドで、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されています。

また、人気・知名度が高く、「投信ブロガーが選ぶ!Fund of the year」では5回連続(2019年~2023年)で第1位に輝いています。

迷ったらeMAXIS Slim 全世界株式(オールカントリー)を選んでおくと良いでしょう。

まとめ

今回はFANG+に長期投資するメリットやおすすめの運用方法について解説しました。

- FANG+とは?

- FANG+に長期投資するメリット

- FANG+に長期投資するリスク

- FANG+に長期投資するのはあり?

FANG+に長期投資するのであれば、コア・サテライト運用がおすすめです。

全世界株式などの分散が効いている金融商品をメインに投資し、ハイリスクな金融商品をサブとして組み入れることで全体のバランスを保てます。

なお、コアにおすすめの投資信託は「eMAXIS Slim 全世界株式(オールカントリー)」です。

迷ったらeMAXIS Slim 全世界株式(オールカントリー)を選んでおくと良いでしょう。

なお、FANG+やオルカンに投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて解説 - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説