悩んでいる人

悩んでいる人インド株の平均利回りはどれくらい?

このような悩みに答えます。

- インドの代表的な株価指数

- SENSEXの利回り

- SENSEXの各期間ごとの利回り

- Nifty50の利回り

- Nifty50の各期間ごとの利回り

- 投資信託の買い方

- インド株に関するQ&A

インド株は、世界中の株式市場の中でも成長が期待される魅力的な投資対象です。

しかし、投資を始める前に押さえておきたい重要なポイントの一つは、平均利回りです。

インド株は新興国市場の一つとして、高い成長率が見込める反面、リスクも伴います。

一方で、利回りがどのように推移してきたのか、そして今後どの程度のリターンを見込めるのかを理解しておくことは、投資判断において欠かせません。

この記事では、過去のインド株のパフォーマンスデータを通じて、平均利回りについて詳しく解説します。

なお、インド株に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード利用者 | auカブコム証券 >> auカブコム証券のメリット・デメリットについて解説 |

| dカードまたは上記3つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |

インドの代表的な株価指数

インドの代表的な株価指数は以下の2つ。

- SENSEX

- Nifty50

①SENSEX

| 名称 | SENSEX |

| 指数基準日 | 1995年11月3日 |

| 構成銘柄数 | 30 |

| 構成銘柄 | ボンベイ証券取引所(BSE)に上場する上位30銘柄 |

| 指数の計算方法 | 浮動株調整後時価総額加重平均 |

| リバランス頻度 | 半年に一度(3月・9月) |

SENSEXは、インドのボンベイ証券取引所に上場している大手30社から構成される代表的な株価指数です。

この取引所には数千の企業が上場しており、その中でもインドの経済を代表する企業が選出され、経済の動向を反映する指標として機能しています。

SENSEXは、時価総額加重平均方式を採用しており、企業の時価総額が大きいほど指数への影響力も大きくなります。

これにより、インド市場全体のパフォーマンスをより正確に反映することが可能です。

また、SENSEXの銘柄は四半期ごとに検討され、必要に応じて入れ替えが行われるため、常に最新の経済状況に対応してます。

業種別の比率においては、金融が最も大きな割合を占めており、その他にはエネルギー、IT、消費財などが含まれます。

②Nifty50

| 名称 | Nifty50 |

| 指数基準日 | 1979年4月3日 |

| 構成銘柄数 | 50 |

| 構成銘柄 | インド国立証券取引所(NSE)に上場する上位30銘柄 |

| 指数の計算方法 | 浮動株調整後時価総額加重平均 |

| リバランス頻度 | 半年に一度(6月・12月) |

Nifty50は、インド国立証券取引所(NSE)に上場している大手50社の株式で構成される代表的な株価指数です。

この指数は、インドの経済を象徴する主要な企業のパフォーマンスを反映しており、企業の時価総額に基づいて加重される時価総額加重平均を採用しています。

これにより、時価総額が大きい企業ほど指数への影響が大きくなります。

Niftyは、SENSEXと並びインド市場を代表する指数として広く認識されており、特に金融が大きな割合を占めている点が特徴的です。

金融業以外にも、情報技術、消費財、エネルギーなど様々な業種の企業が含まれており、インド経済全体の成長と連動した動きを示します。

Niftyの構成企業は、経済の多様性を反映するように定期的に見直され、インド市場の現状と将来の成長期待を測る重要な指標となっています。

SENSEXの利回り

SENSEXの利回りは以下のとおり。

- 過去1年:21%

- 過去3年:13.3%

- 過去5年:14.7%

- 過去10年:12.5%

- 過去15年:14.6%

- 過去20年:13.3%

- 過去30年:9.7%

参考:myINDEX

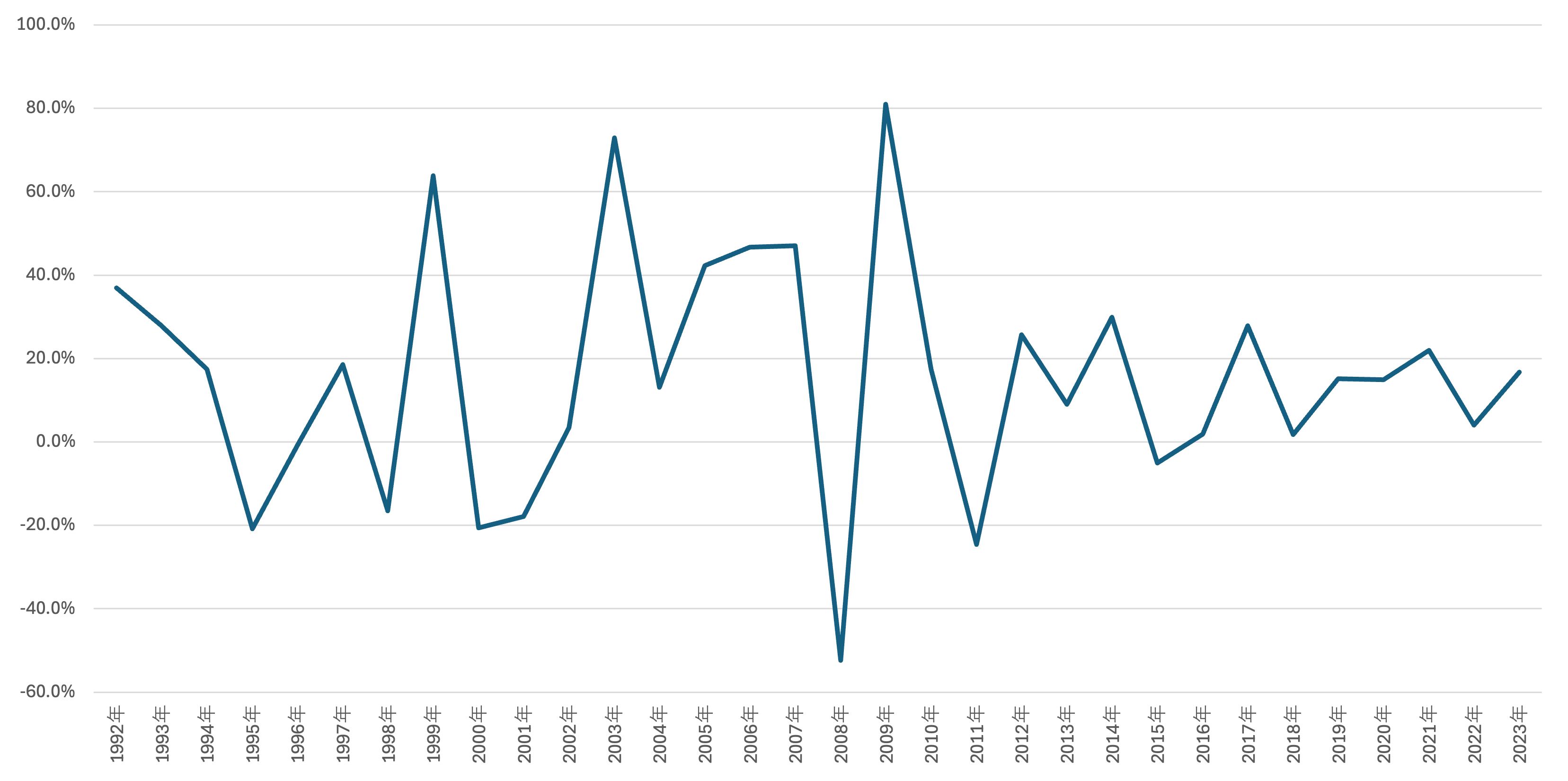

1992年から2023年までの各年の利回り

- 1992年:37.0%

- 1993年:27.9%

- 1994年:17.4%

- 1995年:-20.8%

- 1996年:-0.8%

- 1997年:18.6%

- 1998年:-16.5%

- 1999年:63.8%

- 2000年:-20.6%

- 2001年:-17.9%

- 2002年:3.5%

- 2003年:72.9%

- 2004年:13.1%

- 2005年:42.3%

- 2006年:46.7%

- 2007年:47.1%

- 2008年:-52.4%

- 2009年:81.0%

- 2010年:17.4%

- 2011年:-24.6%

- 2012年:25.7%

- 2013年:9.0%

- 2014年:29.9%

- 2015年:-5.0%

- 2016年:1.9%

- 2017年:27.9%

- 2018年:1.8%

- 2019年:15.2%

- 2020年:14.9%

- 2021年:22.0%

- 2022年:4.0%

- 2023年:16.8%

平均利回りは10〜15%と言えるでしょう。

SENSEXの各期間ごとの利回り

SENSEXの利回りを各期間(10年、20年、30年)ごとに算出しました。

- 投資割合はSENSEX(100%)

- myINDEXのデータ(1992〜2023年まで)をもとに複利効果を含めた平均利回りを筆者が算出

- 2024年3月時点のデータを使用

その結果が以下の表・グラフになります。

平均利回り(10年)

| 期間 | 平均利回り(複利込み) |

| 1992〜2001年 | 5.51% |

| 1993〜2002年 | 2.59% |

| 1994〜2003年 | 5.73% |

| 1995〜2004年 | 5.33% |

| 1996〜2005年 | 11.69% |

| 1997〜2006年 | 16.15% |

| 1998〜2007年 | 18.68% |

| 1999〜2008年 | 12.19% |

| 2000〜2009年 | 13.32% |

| 2001〜2010年 | 17.83% |

| 2002〜2011年 | 16.84% |

| 2003〜2012年 | 19.13% |

| 2004〜2013年 | 13.76% |

| 2005〜2014年 | 15.34% |

| 2006〜2015年 | 10.78% |

| 2007〜2016年 | 6.81% |

| 2008〜2017年 | 5.33% |

| 2009〜2018年 | 13.65% |

| 2010〜2019年 | 8.63% |

| 2011〜2020年 | 8.39% |

| 2012〜2021年 | 13.74% |

| 2013〜2022年 | 11.60% |

| 2014〜2023年 | 12.38% |

1992〜2023年における10年ごとの平均利回りは、11.54%です。

全体的に変動が大きく、1995年から1999年にかけては顕著な上昇を見せ、その後の2008年付近では急激な下落が発生しました。

1995年から1999年にかけての利回りの上昇は、ITバブルによる影響が大きく、インドのIT企業が急成長を遂げたことがSENSEXの利回りを押し上げる要因となりました。

ITバブルとは?

ITバブルは、1990年代後半から2000年代初頭にかけて起こった、インターネット関連企業への過剰な投資によって引き起こされた株価の急激な上昇とその後の暴落を指します。

インターネット技術の急速な進化と成長が注目され、利益の見込みが不透明な新興のIT企業にも大規模な投資が行われました。

その結果、株価は実際の企業価値を大きく上回るほど膨れ上がり、2000年頃に株式市場が急落しました。

一方で、2008年付近に見られた大幅な下落は、リーマンショックによる世界的な金融危機が主要な原因です。

この危機により、株式市場全体で急激な売りが広がり、SENSEXも大きな下落を記録しました。

最近では、過去のような大きな変動はあまり見られず、利回りの動きは比較的安定しています。

平均利回り(20年)

| 期間 | 平均利回り(複利込み) |

| 1992〜2011年 | 11.03% |

| 1993〜2012年 | 10.55% |

| 1994〜2013年 | 9.67% |

| 1995〜2014年 | 10.23% |

| 1996〜2015年 | 11.23% |

| 1997〜2016年 | 11.38% |

| 1998〜2017年 | 11.80% |

| 1999〜2018年 | 12.92% |

| 2000〜2019年 | 10.95% |

| 2001〜2020年 | 13.02% |

| 2002〜2021年 | 15.28% |

| 2003〜2022年 | 15.30% |

| 2004〜2023年 | 13.06% |

1992〜2023年における20年ごとの平均利回りは、12.03%です。

10年ごとの平均利回りと比較すると変動は小さく、10〜16%の範囲内で推移しています。

期間が20年になると、市場の変動による影響が平均化されやすく、特定の年や期間の急上昇や急落が、全体の平均利回りに与える影響が緩和される傾向が見られます。

平均利回り(30年)

| 期間 | 平均利回り(複利込み) |

| 1992〜2021年 | 11.92% |

| 1993〜2022年 | 10.90% |

| 1994〜2023年 | 10.56% |

1992~2023年における30年ごとの平均利回りは、11.13%です。

平均利回りは10.5〜12%の範囲内で推移しており、大きな変動は見られませんでした。

ただ、利回りの変動が小さいのは、単にデータのサンプル数が少ないためでもあるでしょう。

Nifty50の利回り

Nifty50の利回りは以下のとおり。

- 過去1年:9.4%

- 過去3年:14.4%

- 過去5年:11.9%

- 過去10年:13%

- 過去15年:13.3%

- 過去20年:13.2%

参考:myINDEX

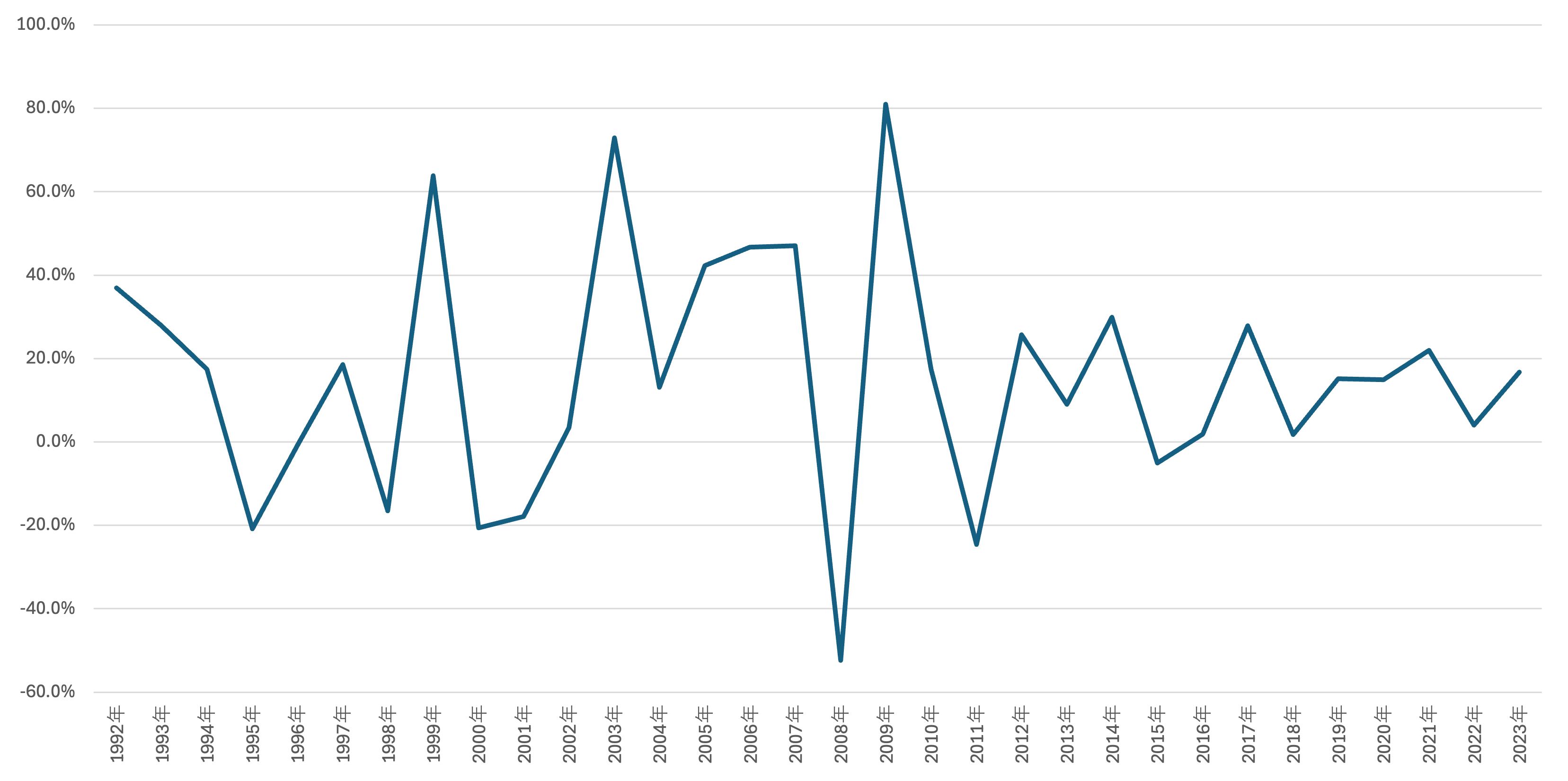

【1991年から2018年までの各年の利回り】

- 1991年:68.8%

- 1992年:36.3%

- 1993年:36.9%

- 1994年:13.4%

- 1995年:-23.2%

- 1996年:-1.0%

- 1997年:20.1%

- 1998年:-18.1%

- 1999年:67.4%

- 2000年:-14.7%

- 2001年:-16.2%

- 2002年:3.3%

- 2003年:71.9%

- 2004年:10.7%

- 2005年:36.3%

- 2006年:39.8%

- 2007年:54.8%

- 2008年:-51.8%

- 2009年:74.7%

- 2010年:18.7%

- 2011年:-24.6%

- 2012年:27.7%

- 2013年:6.8%

- 2014年:31.4%

- 2015年:-4.1%

- 2016年:3.0%

- 2017年:28.6%

- 2018年:3.2%

平均利回りは10〜15%と言えるでしょう。

Nifty50の各期間ごとの利回り

Nifty50の利回りを各期間(10年、20年、30年)ごとに算出しました。

- 投資割合はNifty50(100%)

- myINDEXのデータ(1991〜2018年まで)をもとに複利効果を含めた平均利回りを筆者が算出

- 2024年3月時点のデータを使用

その結果が以下の表・グラフになります。

平均利回り(10年)

| 期間 | 平均利回り(複利込み) |

| 1991〜2000年 | 14.33% |

| 1992〜2001年 | 6.53% |

| 1993〜2002年 | 3.62% |

| 1994〜2003年 | 6.00% |

| 1995〜2004年 | 5.75% |

| 1996〜2005年 | 11.99% |

| 1997〜2006年 | 15.92% |

| 1998〜2007年 | 18.90% |

| 1999〜2008年 | 12.76% |

| 2000〜2009年 | 13.25% |

| 2001〜2010年 | 17.05% |

| 2002〜2011年 | 15.89% |

| 2003〜2012年 | 18.37% |

| 2004〜2013年 | 12.87% |

| 2005〜2014年 | 14.81% |

| 2006〜2015年 | 11.75% |

| 2007〜2016年 | 8.39% |

| 2008〜2017年 | 6.40% |

| 2009〜2018年 | 14.82% |

1991~2018年における10年ごとの平均利回りは、11.13%です。

全体的に変動が大きく、1995年から1999年にかけては顕著な上昇を見せ、その後の2008年付近では急激な下落が発生しました。

1995年から1999年にかけての利回りの上昇は、ITバブルによる影響が大きく、インドのIT企業が急成長を遂げたことがNifty50の利回りを押し上げる要因となりました。

ITバブルとは?

ITバブルは、1990年代後半から2000年代初頭にかけて起こった、インターネット関連企業への過剰な投資によって引き起こされた株価の急激な上昇とその後の暴落を指します。

インターネット技術の急速な進化と成長が注目され、利益の見込みが不透明な新興のIT企業にも大規模な投資が行われました。

その結果、株価は実際の企業価値を大きく上回るほど膨れ上がり、2000年頃に株式市場が急落しました。

一方で、2008年付近に見られた大幅な下落は、リーマンショックによる世界的な金融危機が主要な原因です。

この危機により、株式市場全体で急激な売りが広がり、Nifty50も大きな下落を記録しました。

最近では、過去のような大きな変動はあまり見られず、利回りの動きは比較的安定しています。

平均利回り(20年)

| 期間 | 平均利回り(複利込み) |

| 1991〜2010年 | 15.68% |

| 1992〜2011年 | 11.11% |

| 1993〜2012年 | 10.75% |

| 1994〜2013年 | 9.38% |

| 1995〜2014年 | 10.18% |

| 1996〜2015年 | 11.87% |

| 1997〜2016年 | 12.09% |

| 1998〜2017年 | 12.48% |

| 1999〜2018年 | 13.79% |

1991〜2018年における20年ごとの平均利回りは、11.93%です。

10年ごとの平均利回りと比較すると変動は小さく、10〜16%の範囲内で推移しています。

期間が20年になると、市場の変動による影響が平均化されやすく、特定の年や期間の急上昇や急落が、全体の平均利回りに与える影響が緩和される傾向が見られます。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

多くのネット証券ではNISA口座での取引手数料が無料になったので、使用するクレジットカードによって証券口座を選ぶと良いでしょう。

NISA口座(非課税口座)とは?

証券口座には課税口座(一般口座と特定口座)とNISA口座(非課税口座)があります。

課税口座で投資を行い利益を得たら20%の税金がかかりますが、NISA口座で投資を行えば税金がかかりません。

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード利用者 | auカブコム証券 >> auカブコム証券のメリット・デメリットについて解説 |

| dカードまたは上記3つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |

クレジットカードで積立するとポイントが還元されます。

なお、マネックス証券のポイント還元率は1.1%とトップクラスの還元率を誇ります。

三井住友カードや楽天カード、au PAY カードを持っていない方は、マネックスカードを作成してマネックス証券を利用すると良いでしょう。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

インド株に関するQ&A

インド株におすすめの投資信託は?

特にこだわりがなければ、iFreeNEXTインド株インデックスがおすすめです。

インド株に投資できる投資信託の中で純資産額が最大であり、純資産額が大きいことは、安定した運用が期待できる要素の一つです。

また、手数料は最安ではないものの、他のファンドと比べても標準的な水準を維持しており、コスト面での安心感もあります。

さらに、このファンドは運用開始からまだそれほど長期間が経っていないものの、利回りが最も指数に近いパフォーマンスを発揮しています。

投資信託選びにおいて、目標とする指数に忠実な運用は大きなメリットと言えるでしょう。

主要ネット証券で購入可能な点も、手軽に投資を始めたい人にとって大きな魅力です。

詳しくは「【徹底比較】新NISAにおすすめのインド株型投資信託について解説」をご覧ください。

インド株に投資するリスクは?

インド株には以下のようなリスクがあります。

- ルピーの下落

- 値動きが大きい

- 手数料が高い

- 新興国リスクがある

- 新興市場のため情報を得にくい

リスクの高いインド株ですが、多くのメリットがあるので投資を検討すると良いでしょう。

ただ、インド株はポートフォリオに1割〜2割ほど組み込むのがおすすめです。

詳しくは「やめといた方がいい?インド株に投資するリスクについて解説」をご覧ください。

インド株に直接投資できる?

日本からインド株に直接投資することはできませんが、間接的に投資する方法はあります。

以下の2つの方法で、インド株に投資することが可能です。

- 投資信託:インド株に投資する投資信託は複数あり、主に2つのタイプがあります。一つは、SENSEXやNifty50などの株価指数に連動するインデックスファンドです。もう一つは、インフラ関連やIT関連の企業を集めたアクティブファンドで、特定のテーマに沿った運用が行われます。

- ADR(米国預託証券):もう一つの方法は、ADRを通じてインド株に投資することです。ADRとは、米国の株式市場で取引できる外国企業の株を表す証券のことです。日本の証券会社を通じて、米国市場に上場しているADRを買うことで、インド株に投資できる仕組みです。ただし、すべてのインド企業がADRとして上場しているわけではないため、投資できる企業は限られています。

このように、日本からでもインド株への投資は可能ですが、選択肢に制約があることを考慮する必要があります。

まとめ

今回はインド株の平均利回りについて解説しました。

- インドの代表的な株価指数

- SENSEXの利回り

- SENSEXの各期間ごとの利回り

- Nifty50の利回り

- Nifty50の各期間ごとの利回り

- 投資信託の買い方

- インド株に関するQ&A

インド株の平均利回りは10〜15%と高いものの、その利回りは比較的大きな変動を伴います。

しかし、投資期間を長くすることで、その変動は徐々に緩やかになり、安定したリターンを期待できるようになります。

インド株に限らず、長期投資は非常に重要で、長期的な視点で投資を行うことにより、短期的な市場の変動による影響を抑えることが可能です。

また、インド株のパフォーマンスは過去の実績からも非常に優れたものであり、その成長力はすでに証明されています。

それにもかかわらず、インドは今後さらに経済成長が期待される国であり、その市場には大きなポテンシャルが秘められています。

したがって、将来的には現在の水準を超えるさらなる高い利回りを記録する可能性も高く、今後も注目すべき投資先であると言えるでしょう。

なお、インド株に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード利用者 | auカブコム証券 >> auカブコム証券のメリット・デメリットについて解説 |

| dカードまたは上記3つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |