悩んでいる人

悩んでいる人オルカン(eMAXIS Slim)と楽天オルカンの違いは?どっちに投資すべき?

このような悩みに答えます。

- オルカンとは?

- 楽天オルカンとは?

- オルカンと楽天オルカンの比較

- オルカンと楽天オルカンどっち?

- オルカンと楽天オルカン両方はあり?

- オルカンに乗り換えるべき?

- 投資信託の買い方

- オルカン・楽天オルカンに関するQ&A

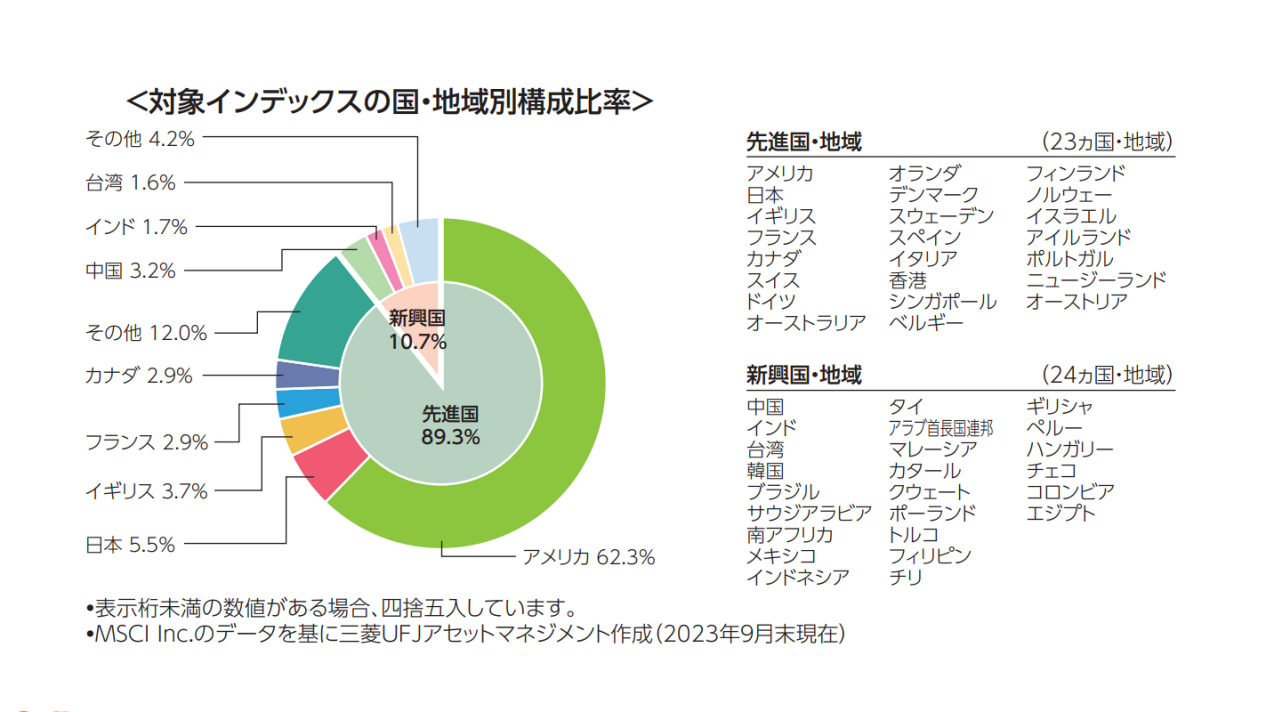

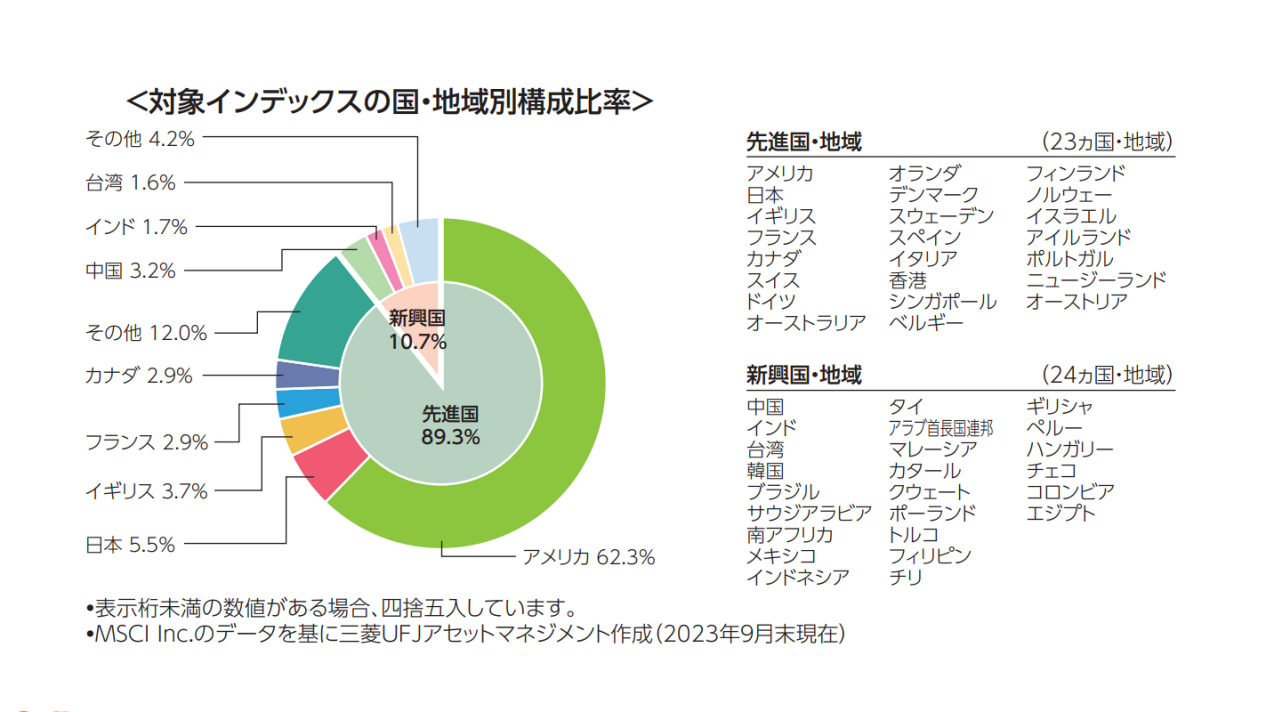

オルカンと楽天オルカンは、全世界株価指数「ACWI」に連動する投資信託です。

先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成され、世界中の企業に投資できます。

両者の主な違いは運用期間や運用方法、純資産額、信託報酬であり、オルカンがおすすめです。

本記事では、オルカンと楽天オルカンの違いやどっちに投資すべきかについて詳しく解説します。

なお、投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて解説 - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説

オルカンとは?

| 名称 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 運用会社 | 三菱UFJアセットマネジメント |

| 分類 | インデックス |

| 目標とする指数 | ACWI |

| 純資産額 | 4兆7326億円 |

| 購入時手数料 | なし |

| 信託財産留保額 | なし |

| 信託報酬(手数料) | 0.05775% |

| 成長投資枠対象 | ◯ |

| つみたて投資枠対象 | ◯ |

| 販売会社 | ネット証券、総合証券、銀行など |

オルカンは、三菱UFJアセットマネジメントが運用する「eMAXIS Slim 全世界株式(オール・カントリー)」という投資信託です。

全世界株価指数「ACWI」に連動するインデックスファンドで、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されています。

人気・知名度が高く、「投信ブロガーが選ぶ!Fund of the year」では5回連続(2019年〜2023年)で第1位に輝いています。

そんなオルカンは、強い国には多く投資して弱い国には少なく投資する「時価総額加重平均」を用いています。

現在は米国が全体の62.3%を占め、日本は5.5%、英国は3.7%となっていますが、新興国がさらに成長すれば比率は大きく変わります。

楽天オルカンとは?

| 名称 | 楽天・プラス・オールカントリー株式インデックス・ファンド |

| 運用会社 | 楽天投信投資顧問 |

| 分類 | インデックス |

| 目標とする指数 | ACWI |

| 純資産額 | 2,487億円 |

| 購入時手数料 | なし |

| 信託財産留保額 | なし |

| 信託報酬(手数料) | 0.0561% |

| 成長投資枠対象 | ◯ |

| つみたて投資枠対象 | ◯ |

| 販売会社 | 楽天証券のみ |

楽天オルカンは、楽天投信投資顧問が運用する「楽天・プラス・オールカントリー株式インデックス・ファンド」という投資信託です。

目標とする株価指数指数は、オルカンと同じく全世界株価指数である「ACWI」ですが、次の6つの点で違いがあります。

【オルカンと楽天オルカンの異なる点】

- 運用期間

- 運用方法

- 構成国

- 組入銘柄

- 純資産額

- 手数料

また、楽天オルカンは「投信残高ポイントプログラム」の対象であり、保有すると投信残高×年率0.017%のポイントが還元されます。

投信残高ポイントの計算方法

投信残高ポイントの計算式は以下のとおりです。

楽天オルカンに毎月6万円積立投資をしている場合、値動きがなかったとすると、初年度で得られるポイントは月間で約10ポイント、年間で約122ポイントです。

投資期間が長くなったり、楽天オルカンの基準価額(価格)が上昇したりすれば、還元されるポイントはさらに大きくなります。

また、ポイントの進呈タイミングに関しては、毎月の月間平均保有金額に対して翌々月初にポイントが進呈されます。

なお、楽天オルカンは楽天証券でのみ購入可能であり、他の証券会社を利用している場合は購入することができません。

オルカンと楽天オルカンの比較

運用方法

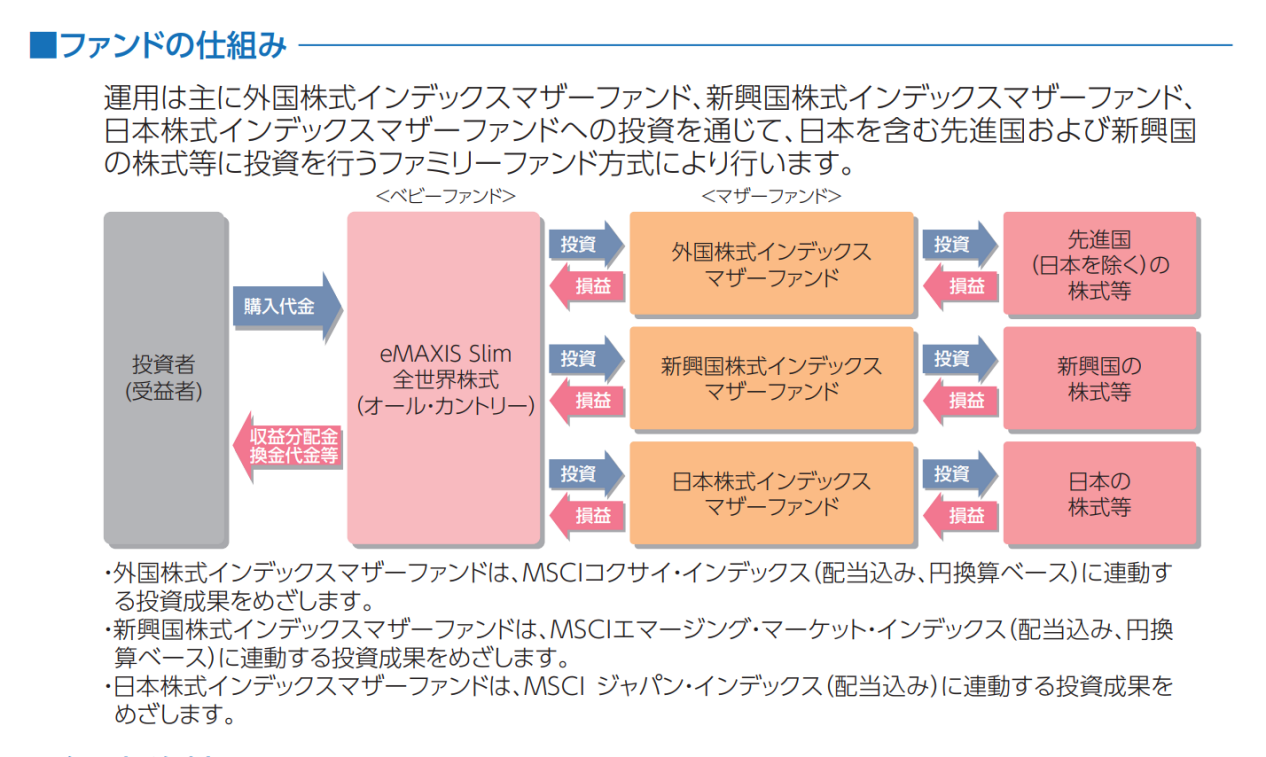

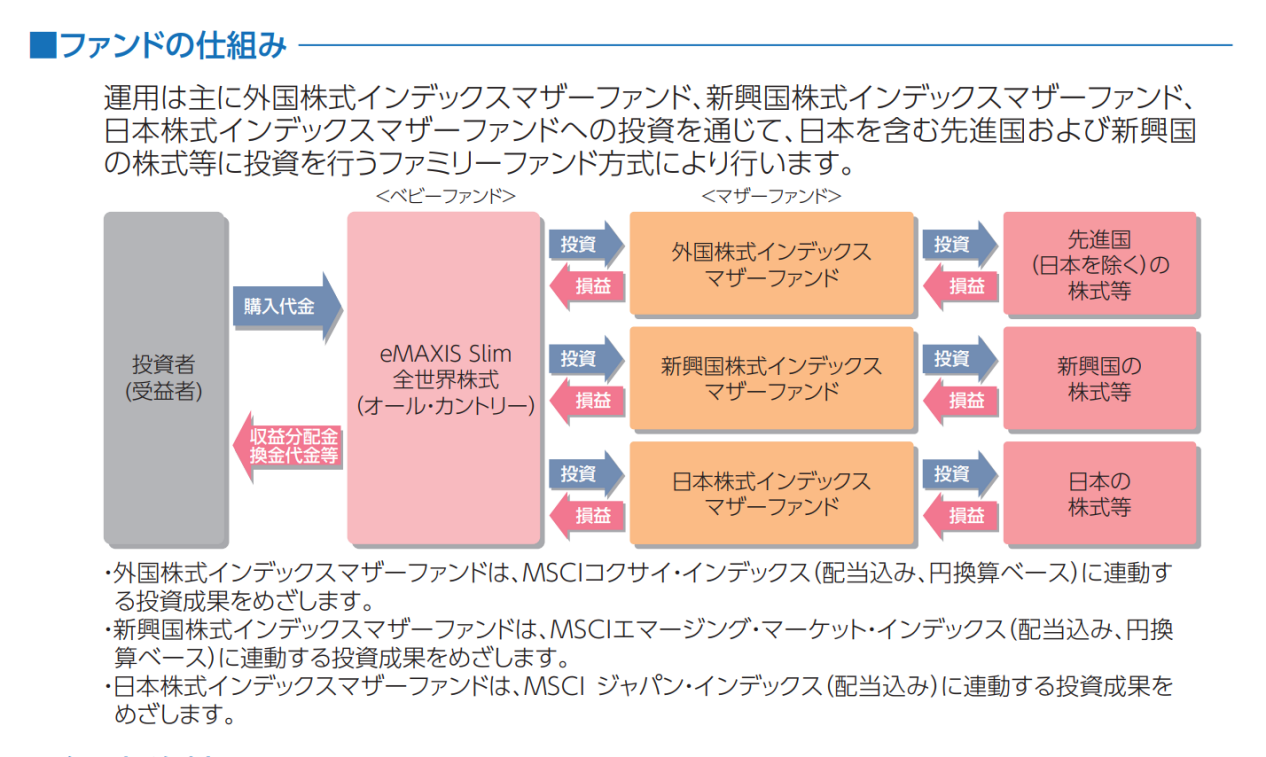

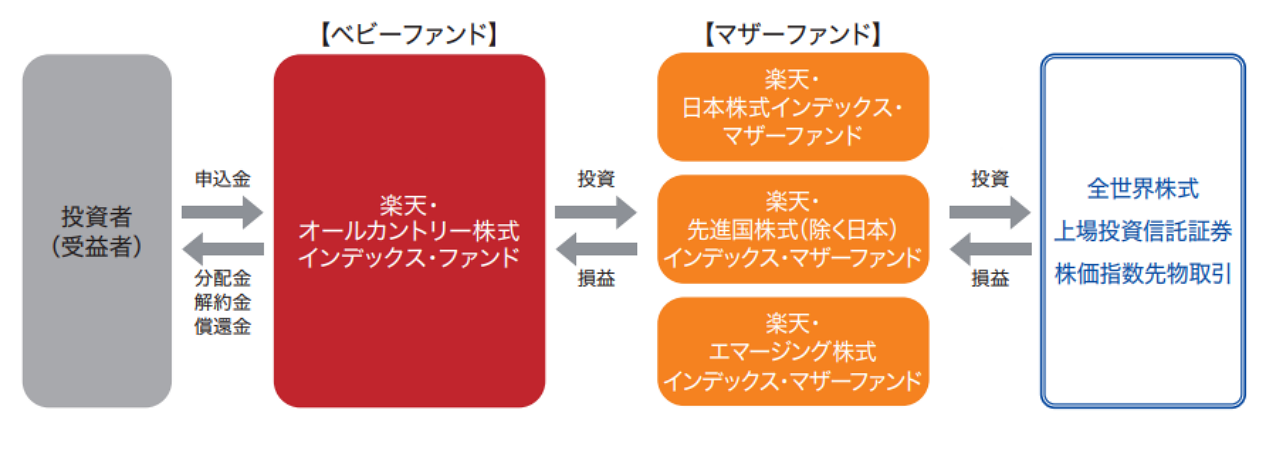

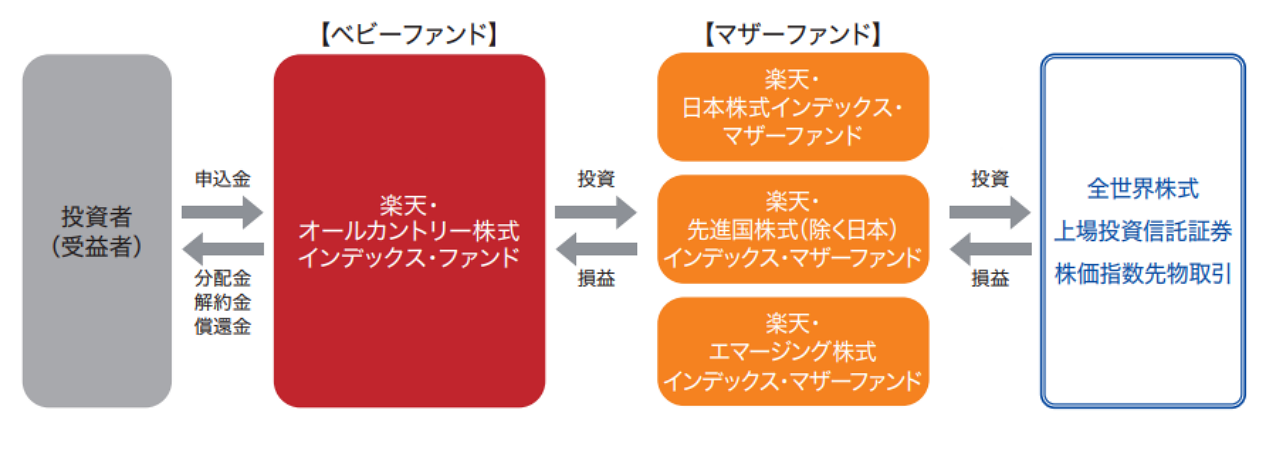

オルカンの場合、株式に直接投資します。

楽天オルカンの場合、ETF(上場投資信託)を経由して間接的に全世界の株式に投資します。

オルカンは株式に直接投資するのに対し、楽天オルカンは間接的に全世界の株式に投資する点が異なります。

構成国

オルカンと楽天オルカンを構成する上位10ヵ国の比較は以下のとおり。

| オルカン | 楽天オルカン | ||

|---|---|---|---|

| 国・地域 | 比率 | 国・地域 | 比率 |

| 米国 | 62.1% | 米国 | 59.9% |

| 日本 | 5.5% | 日本 | 5.5% |

| 英国 | 3.3% | 英国 | 3.2% |

| フランス | 2.8% | フランス | 2.7% |

| カナダ | 2.6% | カナダ | 2.5% |

| スイス | 2.2% | スイス | 2.1% |

| ドイツ | 2.0% | ドイツ | 1.9% |

| インド | 1.7% | オーストラリア | 1.6% |

| オーストラリア | 1.7% | オランダ | 1.1% |

| 台湾 | 1.6% | デンマーク | 0.8% |

オルカンではインドと台湾が含まれていますが、楽天オルカンでは代わりにオランダとデンマークが組み入れられています。

ただ、どちらも米国が6割以上の比率を占めています。

組入銘柄

オルカンと楽天オルカンの組入上位10銘柄の比較は以下のとおり。

| オルカン | 楽天オルカン | ||

|---|---|---|---|

| 銘柄 | 比率 | 銘柄 | 比率 |

| マイクロソフト | 4.0% | iシェアーズ・コア MSCI エマージング・マーケット ETF | 8.1% |

| アップル | 3.9% | マイクロソフト | 3.9% |

| エヌビディア | 2.7% | アップル | 3.6% |

| アマゾン | 2.2% | エヌビディア | 2.8% |

| メタ・プラットフォームズ | 1.5% | アマゾン | 2.2% |

| アルファベット A | 1.1% | メタ・プラットフォームズ | 1.4% |

| アルファベット C | 1.0% | アルファベット A | 1.1% |

| イーライリリー | 0.8% | アルファベット C | 1.0% |

| テスラ | 0.8% | イーライリリー | 0.8% |

| ブロードコム | 0.8% | テスラ | 0.8% |

大きな違いは、楽天オルカンにおいて「iシェアーズ・コア MSCI エマージング・マーケット ETF」が8.1%を占めていることです。

このETFは新興国の株式のみで構成されたものです。

このことから、繰り返しになりますがオルカンは株式に直接投資するのに対し、楽天オルカンはETFに投資していることが分かります。

純資産額

純資産総額は組み入れられている株式や債券など資産の時価総額のことで、投資信託の規模を表します。

純資産総額が多いほど多くの人から投資されていることを意味します。

| オルカン | 楽天オルカン |

| 4兆7286億円 | 2,487億円 |

純資産額はオルカンの方が大きいです。

手数料

| オルカン | 楽天オルカン | |

| 購入時手数料 | 無料 | 無料 |

| 信託財産留保額 | 無料 | 無料 |

| 信託報酬 | 0.05775% | 0.0561% |

| その他 | 0.03% | 不明 |

| 実質コスト | 0.08775% | 0.0561%以上 |

各手数料の詳細

【購入時手数料】

購入時手数料は、投資信託を購入する際に発生する手数料です。

この手数料は購入時に一括で支払うもので、販売会社によって設定された割合に基づいて計算されます。

購入時手数料は一般的にパーセンテージで表され、最近ではノーロードと呼ばれる購入時手数料が無料の投資信託も増えています。

【信託財産留保額】

信託財産保留額は、途中で投資信託を抜ける解約料のようなものです。

たとえば信託財産保留額0.3%の投資信託を1万円で売却したら、30円が差し引かれて9,970円が戻ってきます。

【信託報酬】

信託報酬は毎日発生し、投資信託の純資産から日割りで引かれる形になります。

例えば、信託報酬が年率1%の投資信託に10万円投資したら、信託報酬は以下のようになります。

【信託報酬が年率1%の投資信託に10万円投資した場合】

- 1年間で発生する信託報酬:約1,100円(10万円×1.0%+消費税)

- 毎日発生する信託報酬:約3円(1,100÷365+消費税)

この額が純資産から差し引かれます。

なお、信託報酬は自動的に差し引かれるため、投資家が直接支払うことはありません。

【その他】

購入時手数料や信託財産留保額、信託報酬以外の費用は「その他」に分類されます。

その他の費用は一定ではなく、時期や運用状況、市場の動向によって変動します。

また、その他の費用は「隠れコスト」とも呼ばれ、通常の購入時手数料や信託報酬とは異なり、表立って見えないことが多いです。

そのため、交付目論見書や交付運用報告書といった公式な書類を確認しなければ詳細を把握できない場合があります。

楽天オルカンのその他のコストは不明ですが、信託報酬に関しては楽天オルカンの方が低いです。

利回り

| オルカン | 楽天オルカン | |

| 2018年 | -7.50% | 記録なし |

| 2019年 | 26.8% | 〃 |

| 2020年 | 9% | 〃 |

| 2021年 | 32.7% | 〃 |

| 2022年 | -5.6% | 〃 |

| 2023年 | 19.6% | 〃 |

| 平均 | 12.5% | 〃 |

利回りとは?

株価指数やインデックスファンドにおける利回りとは、ある期間における増減率を意味します。

通常、利回りとは銀行預金や配当金に対して使用し、年利3%の場合は1年間で投資元本の3%の運用益があったことを指します。

一方、株価指数やインデックスファンドの利回りは増減率のことであり、年利3%であれば1年間で3%増加、年利-3%であれば3%減少したという意味です。

楽天オルカンは2023年10月27日に運用が開始されたので、まだ利回りは不明です。

新NISAの対象

| つみたて投資枠 | 成長投資枠 | |

| オルカン | ◯ | ◯ |

| 楽天オルカン | ◯ | ◯ |

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

どちらもつみたて投資枠と成長投資枠の対象です。

オルカンと楽天オルカンどっち?

オルカンがおすすめ

オルカンと楽天オルカンどっちかで迷ったら、オルカンがおすすめです。

信託報酬は楽天オルカンの方が低いですが、2023年10月27日に運用が開始されたばかりであり、運用実績がまだありません。

投資信託を選ぶ際には、コストに加えて実績と信頼性も重要なポイントです。

一方、オルカンはすでに5年以上にわたって業界最低水準の低コストを維持し続けており、運用実績が非常に豊富です。

純資産総額は全ての投資信託の中で第2位を誇っており「投信ブロガーが選ぶ!Fund of the year」では2019年から2023年まで5年連続で第1位に輝いています。

運用実績が豊富で、投資家の支持を得ているオルカンへの投資は、リスクを抑えつつ安定した成長を期待できる無難な選択と言えるでしょう。

楽天ユーザーなら楽天オルカンもあり

楽天証券を利用している場合、楽天オルカンに投資することで投信残高に応じたポイント還元が受けられる点が大きな魅力です。

この還元は、楽天証券を通じて楽天オルカンを保有している場合に適用され、保有しているだけで年率0.017%ポイントが付与されます。

投信残高ポイントの計算方法

投信残高ポイントの計算式は以下のとおりです。

楽天オルカンに毎月6万円積立投資をしている場合、値動きがなかったとすると、初年度で得られるポイントは月間で約10ポイント、年間で約122ポイントです。

投資期間が長くなったり、楽天オルカンの基準価額(価格)が上昇したりすれば、還元されるポイントはさらに大きくなります。

また、ポイントの進呈タイミングに関しては、毎月の月間平均保有金額に対して翌々月初にポイントが進呈されます。

楽天証券ユーザーであれば、こうしたポイント還元を考慮して楽天オルカンへの投資を検討するのも選択肢の1つです。

ただ、楽天オルカンは2023年に運用が開始されたばかりの新しい投資信託であるため、どのような運用成果が出るのかはまだ不透明です。

新しい投資信託には、市場環境や運用方針が安定するまでに時間がかかる場合が多く、短期間での実績評価が難しいこともあります。

そのため、過去の運用実績を重視している場合は、ややリスクが高く感じられるかもしれません。

また、ポイント還元制度に関しても、現行の還元率が将来的に維持される保証はなく、ポイント制度の変更が起こる可能性についても注意が必要です。

オルカンと楽天オルカン両方はあり?

オルカンと楽天オルカンを両方保有するのはおすすめしません。

どちらの投資信託も目標とする株価指数はACWI(全世界株価指数)であるため、中身はほとんど同じで、世界中の株式に分散投資を行っています。

そのため、両方を保有することで特別なリターンの向上が見込めるわけではなく、むしろ重複投資となり運用コストが増えるリスクがあります。

投資信託は運用管理費用(信託報酬)が発生するため、複数のファンドを保有する場合、それぞれに手数料がかかります。

オルカンと楽天オルカンの両方を長期間保有すると、それぞれの信託報酬を支払う必要があるため、コストが積み重なります。

また、投資先が同じであるため、分散効果はありません。

そのため、長期的な資産形成を目指すのであれば、オルカンか楽天オルカンのどちらかを選択し、シンプルなポートフォリオを構築する方が効率的です。

どちらか1つの投資信託に集中することで、資産運用をシンプルに管理でき、コストの効率化も図ることができます。

オルカンに乗り換えるべき?

乗り換えを検討しても良い場合

乗り換えを検討しても良い場合は以下のとおり。

- NISA口座を利用している

- 購入数量が少ない

- 運用歴が短い

NISA口座を利用しているのであれば売却益に対して課税されませんし、新NISAでは売却するとその分だけ投資枠が復活します。

なお、新NISAで保有している商品を売却した場合、その分の簿価金額(買い付けた価格のこと)だけ翌年に再利用できます。

例えば、新NISAで50万円購入した商品が倍の100万円になった時に20万円売却した場合、10万円分の投資枠が翌年に復活し、再利用することが可能です。

また、購入数量が少なかったり、運用歴が短かったりする場合は売却益も小さくなるため、一般口座や特定口座であっても課税額が少なく済みます。

乗り換えをおすすめしない場合

乗り換えをおすすめしない場合は以下のとおり。

- 課税口座を利用している

- 購入数量が多い

- 運用歴が長い

課税口座を利用している場合、売却時に利益に対して約20%の税金が課せられるため、投資信託や株式を乗り換える際には、その税負担が大きくなる可能性があります。

特に、購入数量が多かったり、運用歴が長かったりする場合、その影響は顕著です。

例えば、長期間保有している資産は、時間の経過とともに複利効果で累積した利益が大きくなるため、売却時に支払う税額も増加します。

売却による利益に対して課せられる税金は、単に税額として計算されるだけでなく、将来のリターンにも影響を与えるため、乗り換えを検討する際には、その税負担を十分に考慮することが重要です。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

多くのネット証券ではNISA口座での取引手数料が無料になったので、使用するクレジットカードによって証券口座を選ぶと良いでしょう。

NISA口座(非課税口座)とは?

証券口座には課税口座(一般口座と特定口座)とNISA口座(非課税口座)があります。

課税口座で投資を行い利益を得たら20%の税金がかかりますが、NISA口座で投資を行えば税金がかかりません。

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説

クレジットカードで積立するとポイントが還元されます。

なお、マネックス証券のポイント還元率は1.1%とトップクラスの還元率を誇ります。

三井住友カードや楽天カード、au PAY カードを持っていない方は、マネックスカードを作成してマネックス証券を利用すると良いでしょう。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

オルカンに関するQ&A

オルカンとS&P500どっち?

過去30年のパフォーマンスはS&P500の方が良いですが、どっちかで迷ったらオルカンをおすすめします。

長期的な視点で見ると、どの国の株式が好調になるかは時期によって異なり、例えば1980年代は日本、2010年代は米国の株式が大きく伸びました。

しかし、未来にどの国が経済成長を遂げるかを予測するのは難しいため、グローバル分散投資がリスク管理に役立つと言えます。

オルカンは時価総額加重平均を用いた投資信託であるため、企業の時価総額が大きいほどその組入比率が高くなります。

これにより、成長した国や企業は自然と組入比率が増加し、個別の国や企業の成長を予測する手間を省くことが可能です。

現在は米国が全体の62.3%を占め、日本が5.5%、英国が3.7%といった構成ですが、今後もし新興国が急成長すれば、この比率は大きく変動します。

このように、オルカンは国際分散投資の観点で魅力的な選択肢であり、リスクを抑えながら成長する可能性のある市場へ自動的に対応することが可能です。

詳しくは「【徹底比較】オルカンとS&P500どっちに投資すべき?」をご覧ください。

オルカンだけでいい?

オルカン一本で先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄に投資可能です。

オルカン以外にも全世界株式はありますが、リターンは大差ないことに加え、複数保有すると余計に手数料がかかります。

ただ、オルカンは経済成長が期待されているインド株が1〜2%しか含まれておらず、株式100%で構成されています。

インドの成長を取り込みたい方はインド株、オルカンのリスクを抑えたい方は国債を組み入れると良いでしょう。

詳しくは「オルカンだけでいい?集中投資するリスクと対策について解説」をご覧ください。

オルカンの買い時は?

長期投資前提なのであれば、今すぐ購入することをおすすめします。

円安などの為替リスクは今後も起こり得ますし、長期投資であれば誤差の範囲です。

ま投資を早く始めるとその分複利が働くため、買うタイミングよりも長期間投資を行うことの方がはるかに重要です。

詳しくは「オルカンの買い時はいつ?おすすめの購入方法についても解説」をご覧ください。

楽天オルカンの隠れコストはいつ分かる?

楽天オルカンの運用が開始されたのは2023年10月27日です。

隠れコストは基本的に運用報告書に記載されますが、まだ運用が開始してから1年が経過していないため、確認できません。

そのため、隠れコストの詳細は、早ければ2024年の年末頃、遅くとも2025年中には初めての運用報告書が発行され、その中で確認できるでしょう。

楽天オルカンの投資を検討する際には、この点に留意し、今後の運用報告書を通じて隠れコストを確認することが重要です。

楽天オルカンのデメリットは?

楽天オルカンのデメリットは以下の2点です。

- 運用実績がない

- 楽天証券でしか購入できない

楽天オルカンは2023年に運用が開始されたばかりの新しい投資信託であるため、どのような運用成果が出るのかはまだ不透明です。

新しい投資信託には、市場環境や運用方針が安定するまでに時間がかかる場合が多く、短期間での実績評価が難しいこともあります。

また、楽天オルカンは楽天証券でのみ購入可能であり、他の証券会社を利用している場合は購入することができません。

まとめ

今回はオルカンと楽天オルカンどっちに投資すべきかについて解説しました。

- オルカンとは?

- 楽天オルカンとは?

- オルカンと楽天オルカンの比較

- オルカンと楽天オルカンどっち?

- オルカンと楽天オルカン両方はあり?

- オルカンに乗り換えるべき?

- 投資信託の買い方

- オルカン・楽天オルカンに関するQ&A

オルカンと楽天オルカンどっちかで迷ったら、オルカンがおすすめです。

信託報酬は楽天オルカンの方が低いですが、2023年10月27日に運用が開始されたばかりであり、運用実績がまだありません。

一方、オルカンはすでに5年以上にわたって業界最低水準の低コストを維持し続けており、運用実績が非常に豊富です。

純資産総額は全ての投資信託の中で第2位を誇っており「投信ブロガーが選ぶ!Fund of the year」では2019年から2023年まで5年連続で第1位に輝いています。

運用実績が豊富で、投資家の支持を得ているオルカンへの投資は、リスクを抑えつつ安定した成長を期待できる無難な選択と言えるでしょう。

ただ、楽天証券を利用している場合、楽天オルカンに投資することで投信残高に応じたポイント還元が受けられる点が大きな魅力です。

楽天証券ユーザーであれば、こうしたポイント還元を考慮して楽天オルカンへの投資を検討するのも選択肢の1つです。

なお、投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて解説 - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説