悩んでいる人

悩んでいる人・オルカンだけでいい?

・オルカンに集中投資するリスクは?

・リスクを抑えるにはどうすればいい?

このような悩みに答えます。

- オルカンだけでいいと言われる理由

- オルカンに集中投資するリスク

- オルカンだけでいい?

- 投資信託の買い方

- 投資のリスクを抑えるコツ

- オルカンに関するQ&A

「投資はオルカンだけでいい?」と悩んでいませんか?

結論から言うと、オルカンだけで先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄に投資できるので、オルカンだけでも十分です。

ただ、オルカンは経済成長が期待されているインド株が1〜2%しか含まれておらず、株式100%で構成されています。

インドの成長を取り込みたい方はインド株、オルカンのリスクを抑えたい方は国債を組み入れると良いでしょう。

本記事ではオルカンに集中投資するリスクやオルカンだけで良い理由について解説します。

なお、投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて - 上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説

オルカンだけでいいと言われる理由

オルカンだけでいいと言われる理由は以下の7つ。

- 手数料が安い

- 全世界に投資できる

- 伸びる国を予想しなくて良い

- 指数との乖離が小さい

- 純資産額がトップクラス

- 過去の利回りが高水準

- 最も効率的な投資手法である

①手数料が安い

オルカンは三菱UFJアセットマネジメントが運用する投資信託のうち、eMAXIS Slimシリーズと呼ばれるもので、業界最低水準の信託報酬を目指し続けるシリーズです。

低コスト実現のため購入前に確認する交付目論見書は電子のみとしたり、購入できるのはネット証券での取引に限定したりしています。

そのため、信託報酬が0.05775%と非常に安くなっています。

②全世界に投資できる

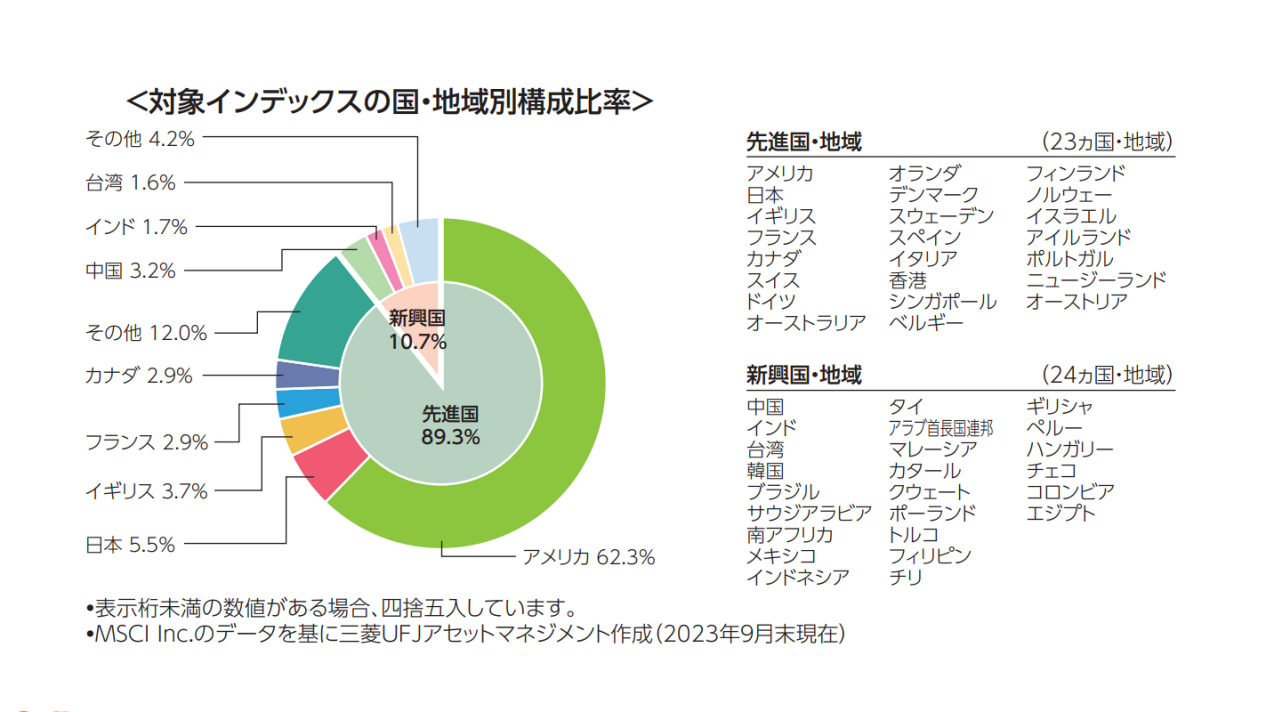

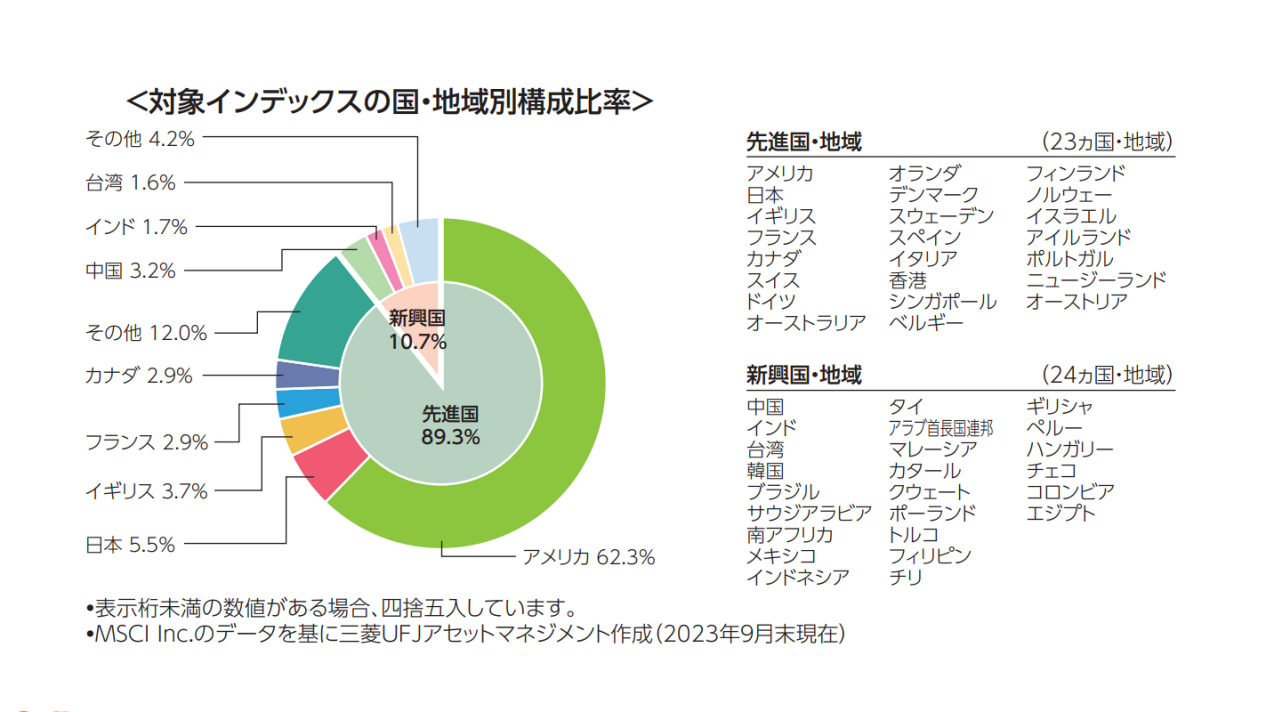

オルカンはインデックスファンドであり、ACWIという指数への連動を目指しています。

先進国(23カ国)と新興国(24カ国)の株式約3,000銘柄で構成され、世界の株式市場の約85%をカバー。

現在は米国が全体の62.3%を占め、日本は5.5%、英国は3.7%となっていますが、新興国がさらに成長すれば比率は大きく変わります。

③伸びる国を予想しなくて良い

以下のグラフは世界の株式市場の国別割合を示したものです。

1980年代は日本、2010年代は米国の株式が好調でしたが、どの国が伸びるかは分かりません。

オルカンは時価総額加重平均を用いており、時価総額の高い企業ほど組入比率が大きくなります。

成長した国は自然と組入比率が大きくなるので、どの国が伸びるかを予想する手間が省けます。

④指数との乖離が小さい

オルカンはACWIに連動することを目指していますが、全てのインデックスファンドが指数とブレることなく連動するわけではありません。

指数を再現する過程では、以下のようなコストがかかります。

- 人件費

- 売買手数料

- 監査報酬

オルカンは総経費率が0.15%で、ACWIに連動する投資信託としては最安級となっています。

投資信託を選ぶ上で実際に指数と連動しているかは重要ですが、オルカンに関しては特に問題ないでしょう。

⑤純資産総額がトップクラス

純資産総額は組み入れられている株式や債券など資産の時価総額のことで、投資信託の規模を表します。

純資産総額が多いほど多くの人から投資されていることを意味します。

投資信託は全部で約6,000本ほどありますが、オルカンの純資産総額は3兆1000億円で2番目に多いです。(2024年5月時点)

多くの投資家から投資されていることから、オルカンの信頼性は非常に高いと言えます。

⑥過去の利回りが高水準

オルカンの過去の利回りは以下のとおり。

【オルカンの過去の利回り】

- 2018年:-7.5%

- 2019年:26.8%

- 2020年:9%

- 2021年:32.7%

- 2022年:-5.6%

- 2023年:19.6%

- 平均:12.5%

また、オルカンが目標としている指数であるACWIの過去の利回りは以下のとおり。

【ACWIの過去の利回り】

- 過去1年:35%

- 過去3年:23.8%

- 過去5年:17.6%

- 過去10年:13.2%

- 過去15年:15.3%

- 過去20年:9.9%

- 過去30年:8.7%

参考:myINDEX

平均利回りは8〜10%と言えるでしょう。

なお、マイナスである年も複数存在し、元本割れする可能性はあります。

⑦最も効率的な投資手法である

現代ポートフォリオ理論は株や債券などで構成されるポートフォリオのリスクとリターンを研究するための理論です。

この理論を作り上げたハリー・マーコウィッツはノーベル経済学賞を受賞しており、ノーベル賞に認められた理論と言えます。

この理論では「最も効率的なポートフォリオは時価総額加重平均株価指数である」と結論づけています。

効率的とは小さいリスクで大きなリターンを得るということです。

オルカンは時価総額加重平均を用いており、現代ポートフォリオ理論の結論とほぼ同じと言えます。

オルカンに集中投資するリスク

オルカンに集中投資するリスクは以下の4つ。

- 米国に偏る

- リスクの高い新興国が含まれる

- 株式100%で構成されている

- 為替の影響を受ける

①米国に偏る

以下のグラフは世界の株式市場の国別割合を示したものです。

世界の株式市場の6割を米国が占め、オルカンも6割は米国株で構成されています。

米国企業の時価総額が大きいことが要因ですが、6割以上占めるとなると米国に偏っているとも言えます。

ただ、新興国がさらに成長すれば比率は大きく変わります。

②リスクの高い新興国が含まれる

オルカンには先進国と比較してリスクの高い新興国も含まれています。

ただ、リスクの高い新興国は外れることがあり、2024年には多くの中国株が除外されました。

今後も業績の悪い企業の株式は外されるでしょう。

③株式100%で構成されている

オルカンは約3,000の銘柄で構成されていますが、経済危機が起きると影響を受けます。

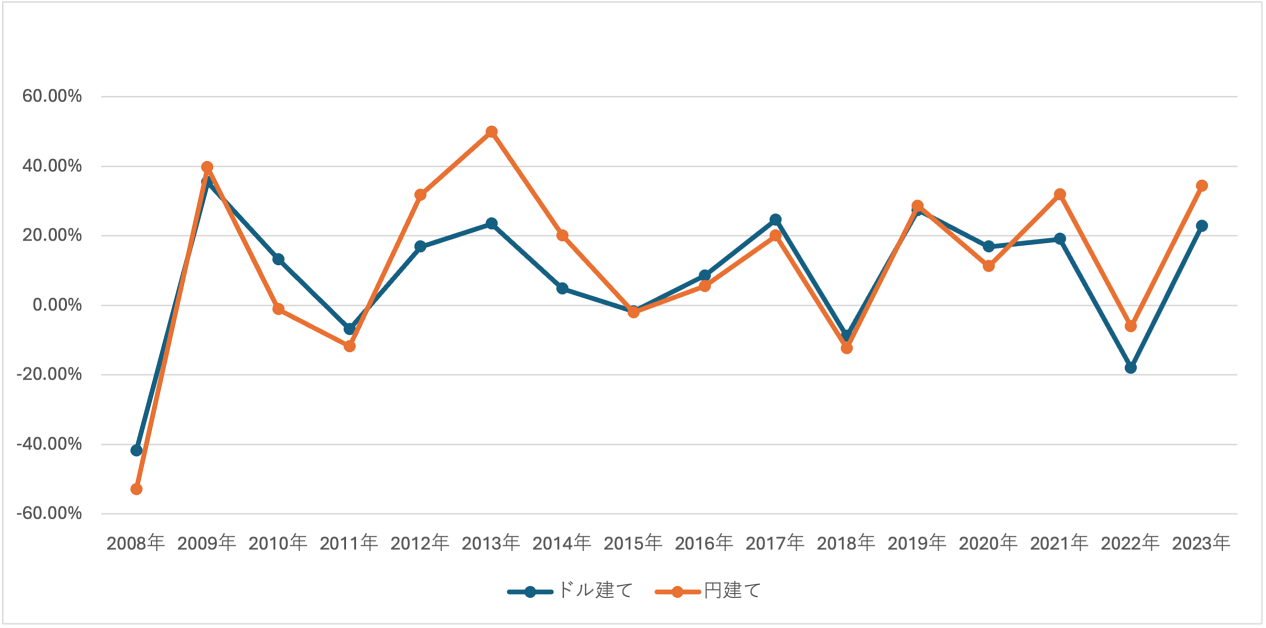

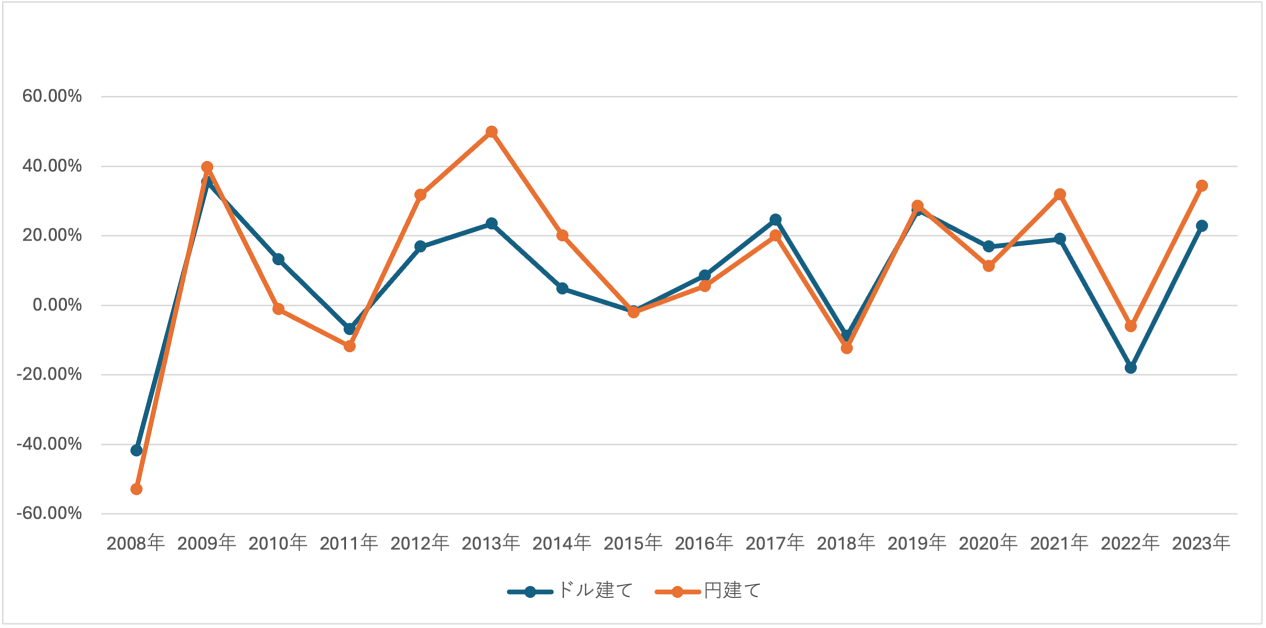

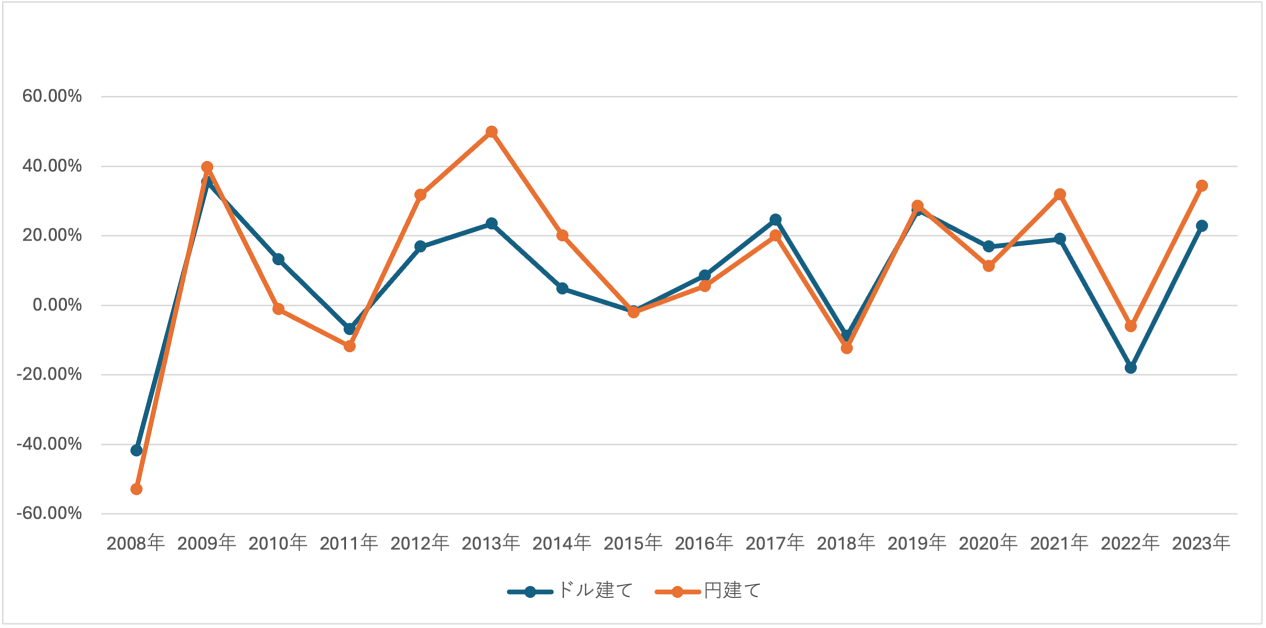

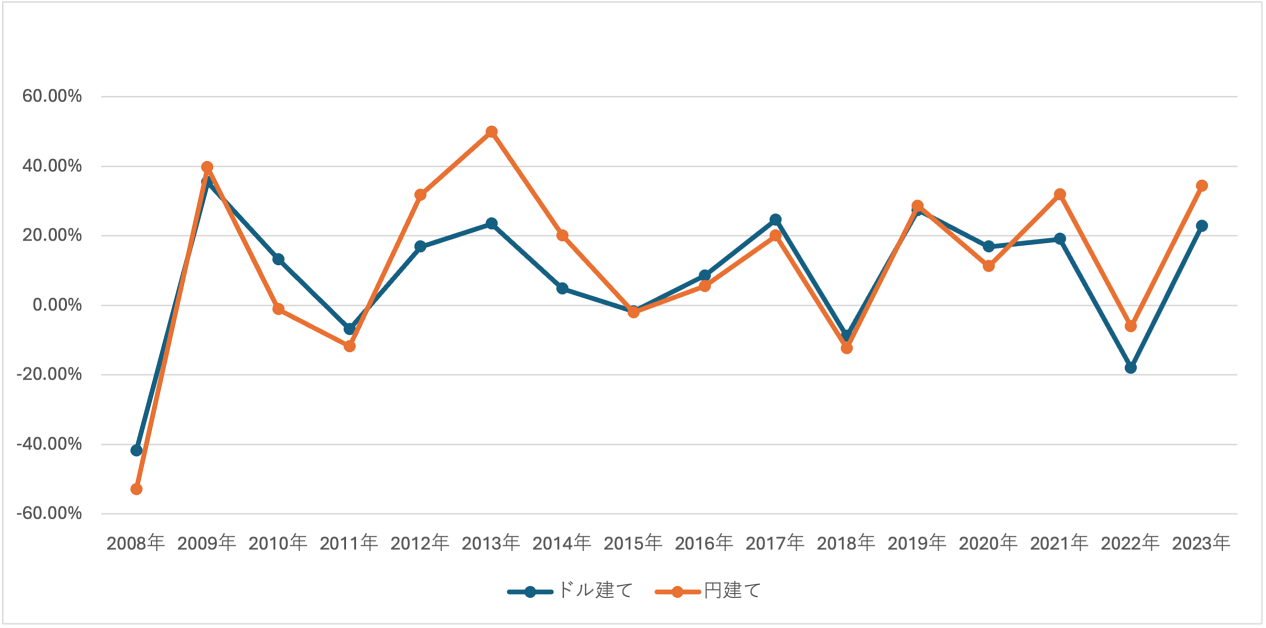

以下のグラフはACWI(オルカンが目標としている指数)の2008年〜2023年における利回りの推移です。

2008年のリーマンショック時にはドル建てで-40%、円建てで-50%を記録していることが分かります。

どれだけ銘柄数が多くても大規模な経済危機が起きた場合、株式である以上大幅に下落してしまうのです。

④為替の影響を受ける

オルカンの6割は米国の株式が占め、日本の割合は5%ほど。

ほぼ外国株で構成されているので為替の影響を受け、特にドルの値動きに左右されます。

円安であった2013年と2021〜2023年には円建てでの成果が大きく、円高が進んだ2010年はドル建てよりも成果が小さくなっています。

特に直近3年間でオルカンの成果が好調なのは円安のおかげです。

オルカンだけでいい?

新NISAはオルカンだけでも十分です。

オルカン一本で先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄に投資可能です。

ACWI(オルカンが目標とする指数)の過去30年の利回りは8.7%であり、長期にわたって高い水準を保っています。

【ACWIの過去の利回り】

- 過去1年:35%

- 過去3年:23.8%

- 過去5年:17.6%

- 過去10年:13.2%

- 過去15年:15.3%

- 過去20年:9.9%

- 過去30年:8.7%

参考:myINDEX

オルカン以外にも全世界株式はありますが、リターンは大差ないことに加え、複数保有すると余計に手数料がかかります。

上記の理由から、新NISAはオルカンだけで十分です。

ただ、オルカンは経済成長が期待されているインド株が1〜2%しか含まれておらず、株式100%で構成されています。

インド株を加えたい方やリスクの低い国債を組み合わせて暴落に強くしたい方は「新NISAにおすすめのポートフォリオについて解説」をご覧ください。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

多くのネット証券ではNISA口座での取引手数料が無料になったので、使用するクレジットカードによって証券口座を選ぶと良いでしょう。

NISA口座(非課税口座)とは?

証券口座には課税口座(一般口座と特定口座)とNISA口座(非課税口座)があります。

課税口座で投資を行い利益を得たら20%の税金がかかりますが、NISA口座で投資を行えば税金がかかりません。

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて - 上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説

クレジットカードで積立するとポイントが還元されます。

なお、マネックス証券のポイント還元率は1.1%とトップクラスの還元率を誇ります。

三井住友カードや楽天カード、au PAY カードを持っていない方は、マネックスカードを作成してマネックス証券を利用すると良いでしょう。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

投資のリスクを抑えるコツ

投資のリスクを抑えるコツは以下の3つ。

- 長期投資する

- ニュースやSNSを見ない

- 暴落することがあることを知る

①長期投資する

投資のリスクを抑える最大のコツは、長期投資することです。

なぜなら、一時的に元本割れすることはありますが、長期間保有すれば損失を出しづらいからですね。

下記の図は「資産・地域を分散して積立投資を行なった場合の運用成果の実績【保有期間別(5年、20年)】」を金融庁がまとめたものです。

保有期間が5年だと元本割れが目立ちますが、20年の場合はほとんど元本割れしていないことがわかります。

過去が未来を保証するわけではないですが、長期投資すれば元本割れのリスクを大きく抑えることが可能です。

②ニュースやSNSを見ない

ニュースやSNSでは投資のプロが様々な視点から意見を述べていますが、正直あまり聞く意味はないでしょう。

オルカンのような指数に連動する投資信託に長期間投資することが低リスクであることに変わりありません。

最も避けるべきことは、ニュースやSNSを見て投資をやめてしまうことです。

やめてしまったら損するリスクが高くなります。

投資に関する最低限の知識を身につけたらニュースやSNSを見るのは控えることをおすすめします。

③暴落があることを知る

2008年にリーマンショックが起きた際、S&P500は約49%、ACWI(オルカンが目標とする指数)は53%ほど下落しました。

S&P500の銘柄数は500、ACWIの銘柄数は約3,000ですが、大規模な経済危機が起きると暴落します。

ただ、どちらも数ヶ月〜数年後には回復しています。

経済危機により暴落することがあること、過去に何度も経済危機が起きたが数ヶ月〜数年後に回復していることを知っておけばパニックにならずに済みます。

オルカンに関するQ&A

オルカンとS&P500どっち?

オルカンをおすすめします。

オルカンに投資することで、どの国が伸びるかを予測する手間が省けます。

詳しくは「【徹底比較】オルカンとS&P500どっちを選ぶべき?」をご覧ください。

オルカンとS&P500両方はあり?

オルカンとS&P500両方持つ必要はありません。

ただ、米国の比率を大きくしたいなら両方持っても良いでしょう。

詳しくは「オルカンとS&P500は両方買うべき?【結論:片方だけで良い】」をご覧ください。

オルカンの買い時は?

長期投資前提なのであれば、今すぐ購入することをおすすめします。

円安などの為替リスクは今後も起こり得ますし、長期投資であれば誤差の範囲です。

詳しくは「オルカンの買い時はいつ?おすすめの購入方法についても解説」をご覧ください。

オルカンに投資したらどうなる?

オルカンに投資した場合のシミュレーションについては「新NISAでオルカンに投資した場合のシミュレーションについて解説」をご覧ください。

まとめ

今回はオルカンだけに集中投資するリスクやリスクを抑える方法について解説しました。

- オルカンだけでいいと言われる理由

- オルカンに集中投資するリスク

- オルカンだけでいい?

- 投資信託の買い方

- 投資のリスクを抑えるコツ

オルカン一本で先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄に投資可能です。

オルカン以外にも全世界株式はありますが、リターンは大差ないことに加え、複数保有すると余計に手数料がかかります。

ただ、オルカンは経済成長が期待されているインド株が1〜2%しか含まれておらず、株式100%で構成されています。

インドの成長を取り込みたい方はインド株、オルカンのリスクを抑えたい方は国債を組み入れると良いでしょう。

なお、投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて - 上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説