悩んでいる人

悩んでいる人S&P500とナスダック100どっちに投資すべき?

このような悩みに答えます。

- S&P500とは?

- ナスダック100とは?

- S&P500とナスダック100の違い

- S&P500とナスダック100の比較

- S&P500とナスダック100どっち?

- S&P500とナスダック100両方はあり?

- 投資信託の買い方

- ナスダック100に関するQ&A

S&P500とナスダック100は米国の代表的な株価指数であり、世界的に注目を集めるトップ企業を数多く含んでいます。

その一方で、それぞれが異なる構成や特徴を持っており、投資スタイルやリスク許容度によって最適な選択肢が異なります。

結論から言うと、メインの投資先であればS&P500、補助的な投資先であればナスダック100がおすすめです。

本記事では、S&P500とナスダック100の違いや、どっちに投資すべきかについて詳しく解説します。

なお、S&P500やナスダック100に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード利用者 | auカブコム証券 >> auカブコム証券のメリット・デメリットについて解説 |

| dカードまたは上記3つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |

S&P500とは?

| 名称 | S&P500 |

| 指数基準日 | 1957年3月4日 |

| 構成銘柄数 | 500 |

| 構成銘柄 | 米国の証券取引所に上場している時価総額の大きい企業を500社 |

| 指数の計算方法 | 浮動株調整後時価総額加重平均 |

| 銘柄入れ替えの頻度 | 年4回(3月・6月・9月・12月) |

S&P500は、ニューヨーク証券取引所やナスダックなどに上場している主要500銘柄の時価総額を加重平均し、指数化したものです。

簡単に言うと、米国の証券取引所に上場している時価総額の大きい企業を500社集めたものですね。

S&P500にはGAFAやマイクロソフトなど米国を代表する企業が名を連ねているので、S&P500に連動する投資信託を購入することで米国企業上位500社に投資するのと同じ効果が得られます。

S&P500は株価指数を意味し、それに連動する投資信託として「eMAXIS Slim 米国株式(S&P500)」、「楽天S&P500インデックスファンド」などがあります。

ナスダック100とは?

| 名称 | ナスダック100 |

| 指数基準日 | 1985年1月31日 |

| 構成銘柄数 | 100 |

| 構成銘柄 | ナスダック(NASDAQ)に上場している企業のうち、金融業を除く上位100社 |

| 指数の計算方法 | 浮動株調整後時価総額加重平均 |

| 銘柄入れ替えの頻度 | 毎年12月 |

ナスダック100は、ナスダック(NASDAQ)に上場している企業のうち、金融業を除く上位100社から構成された株価指数です。

ナスダック全体とは異なり、ハイテク・IT関連の企業が多く含まれています。

そのため、ナスダック100は米国のテクノロジー・IT企業を中心とした株価指数とも言えます。

アップルやマイクロソフトなどの大手企業だけでなく新興の中小企業も含まれており、リターンはS&P500よりも高いです。

また、時価総額加重平均型を用いており、時価総額が大きいほど組み入れ比率が大きくなります。

S&P500とナスダック100の違い

| S&P500 | ナスダック100 | |

| 銘柄数 | 500 | 100 |

| 構成銘柄 | ニューヨーク証券取引所やナスダックに上場している全業種から選定された大型株 | ハイテク・IT関連の銘柄が中心 |

| 指数の計算方法 | 株価の浮動株調整後の時価総額比率の加重平均方式 | 株価の浮動株調整後の時価総額比率の加重平均方式 |

S&P500とナスダック100は、どちらも米国を代表する株価指数ですが、その主な違いは銘柄数と構成銘柄の特徴にあります。

S&P500は500銘柄で構成されており、金融、ヘルスケア、エネルギー、通信、消費財など、多岐にわたる業界の企業が含まれています。

そのため、S&P500は米国経済全体の動向を反映するバランスの取れた指数と言えます。

一方で、ナスダック100はナスダック市場に上場している企業100社で構成されており、テクノロジー分野の企業の割合が高いのが特徴です。

その結果、ナスダック100はS&P500と比較して成長性が高い反面、特定の分野に集中しているため、リスクが大きくなる傾向があります。

S&P500とナスダック100の比較

構成国

| 国・地域 | S&P500 | ナスダック100 |

| 米国 | 100% | 98.1% |

| オランダ | – | 0.9% |

| 中国 | – | 0.6% |

| イギリス | – | 0.4% |

S&P500は米国の比率が100%であるのに対し、ナスダック100はわずかに米国以外の国が含まれています。

組入銘柄

S&P500とナスダック100の組入上位10銘柄の比較は以下のとおり。

| S&P500 | ナスダック100 | ||

|---|---|---|---|

| 銘柄 | 比率 | 銘柄 | 比率 |

| マイクロソフト | 6.9% | マイクロソフト | 8.8% |

| アップル | 6.2% | アップル | 7.4% |

| エヌビディア | 4.6% | エヌビディア | 6.3% |

| アマゾン | 4.1% | アマゾン | 5.2% |

| メタ・プラットフォームズ | 2.9% | メタ・プラットフォームズ | 4.8% |

| バークシャー・ハサウェイ | 2.0% | ブロードコム | 4.4% |

| アルファベット A | 1.8% | アルファベット A | 2.5% |

| アルファベット C | 1.7% | アルファベット C | 2.4% |

| イーライリリー | 1.7% | テスラ | 2.4% |

| ブロードコム | 1.4% | コストコ | 2.4% |

若干異なりますが、組入上位10銘柄はどちらもほぼ同じです。

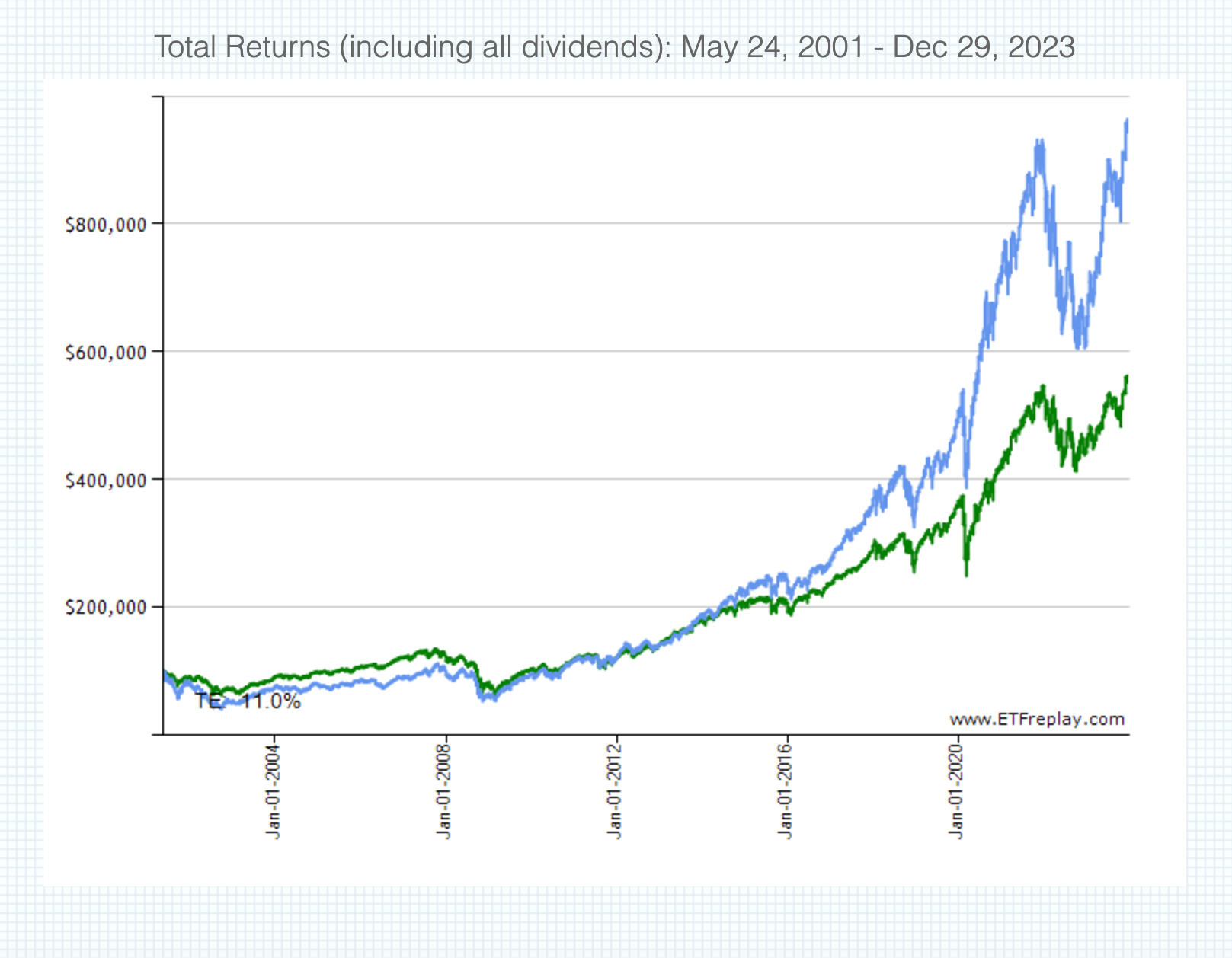

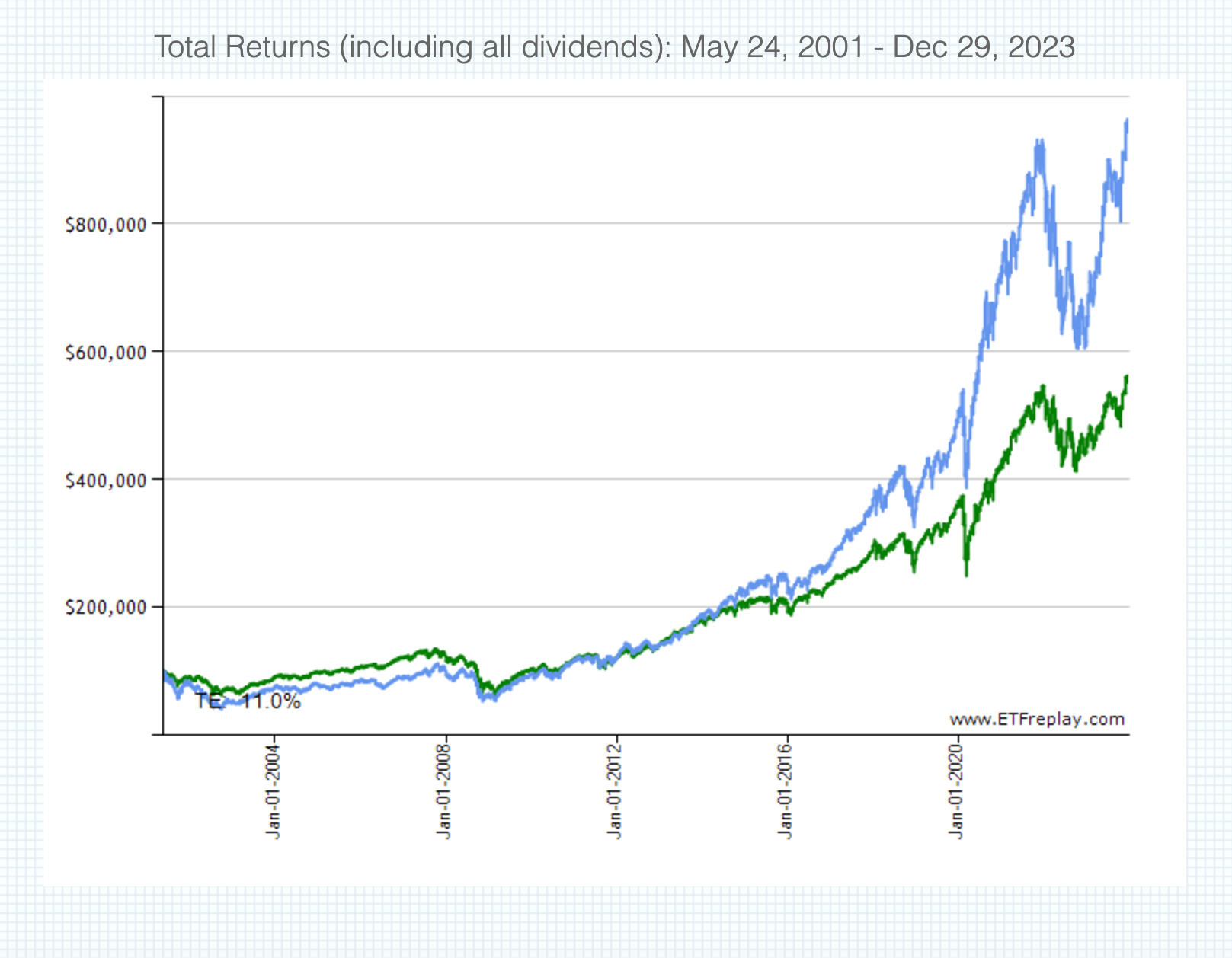

チャート

2001年〜2023年における、S&P500とナスダック100のチャート比較は以下のとおり。

緑色の線がS&P500、青色の線がナスダック100を示しており、比較するとナスダック100の方が良いパフォーマンスを記録しています。

利回り

| 期間 | S&P500 | ナスダック100 |

| 過去5年 | 20.9% | 27% |

| 過去10年 | 16.8% | 21.8% |

| 過去15年 | 18.6% | 22.8% |

| 過去20年 | 11.5% | 15.5% |

| 過去30年 | 11.2% | 15.1% |

利回りとは?

株価指数やインデックスファンドにおける利回りとは、ある期間における増減率を意味します。

通常、利回りとは銀行預金や配当金に対して使用し、年利3%の場合は1年間で投資元本の3%の運用益があったことを指します。

一方、株価指数やインデックスファンドの利回りは増減率のことであり、年利3%であれば1年間で3%増加、年利-3%であれば3%減少したという意味です。

過去の利回りはナスダック100の方が大きいです。

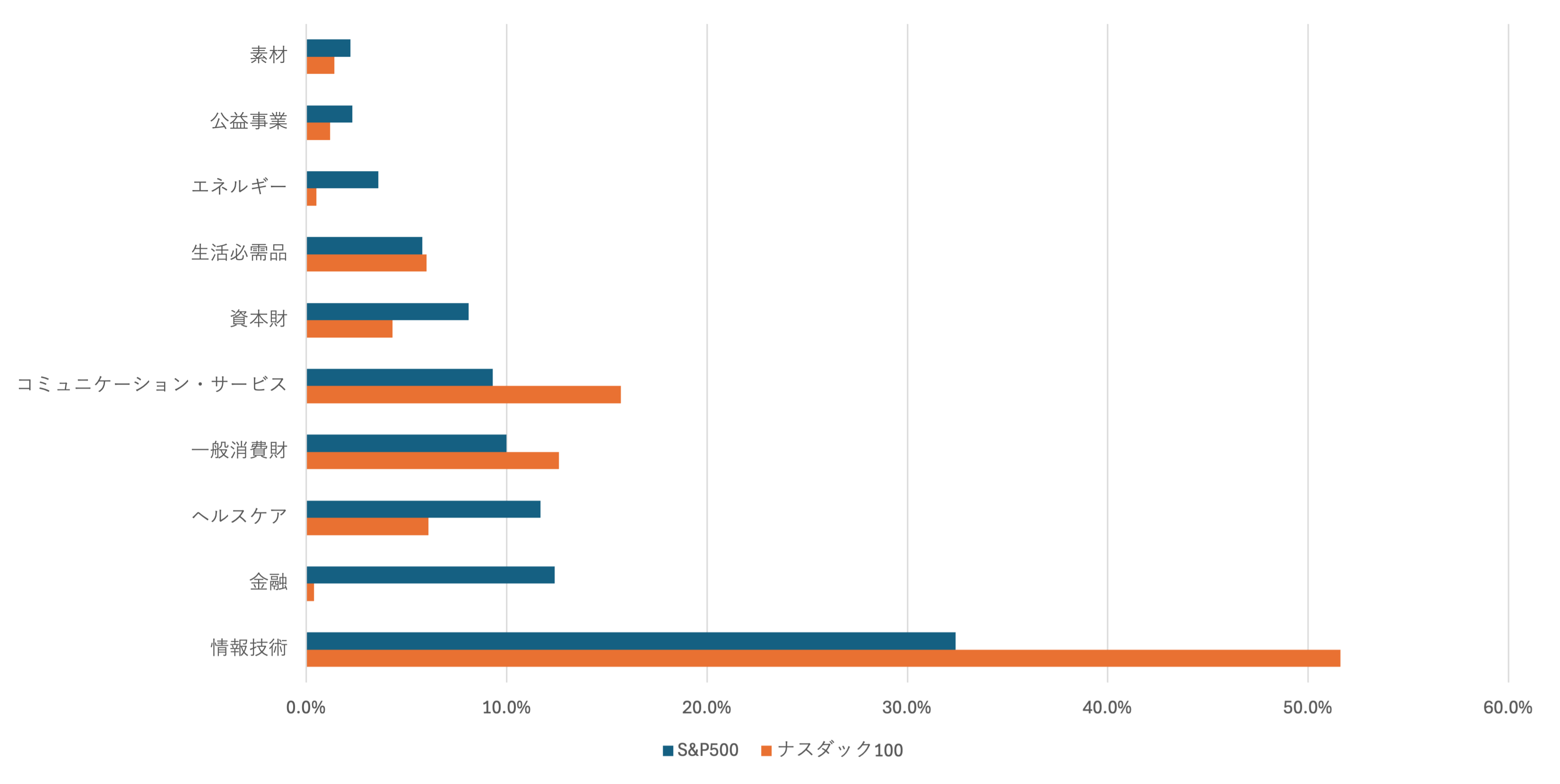

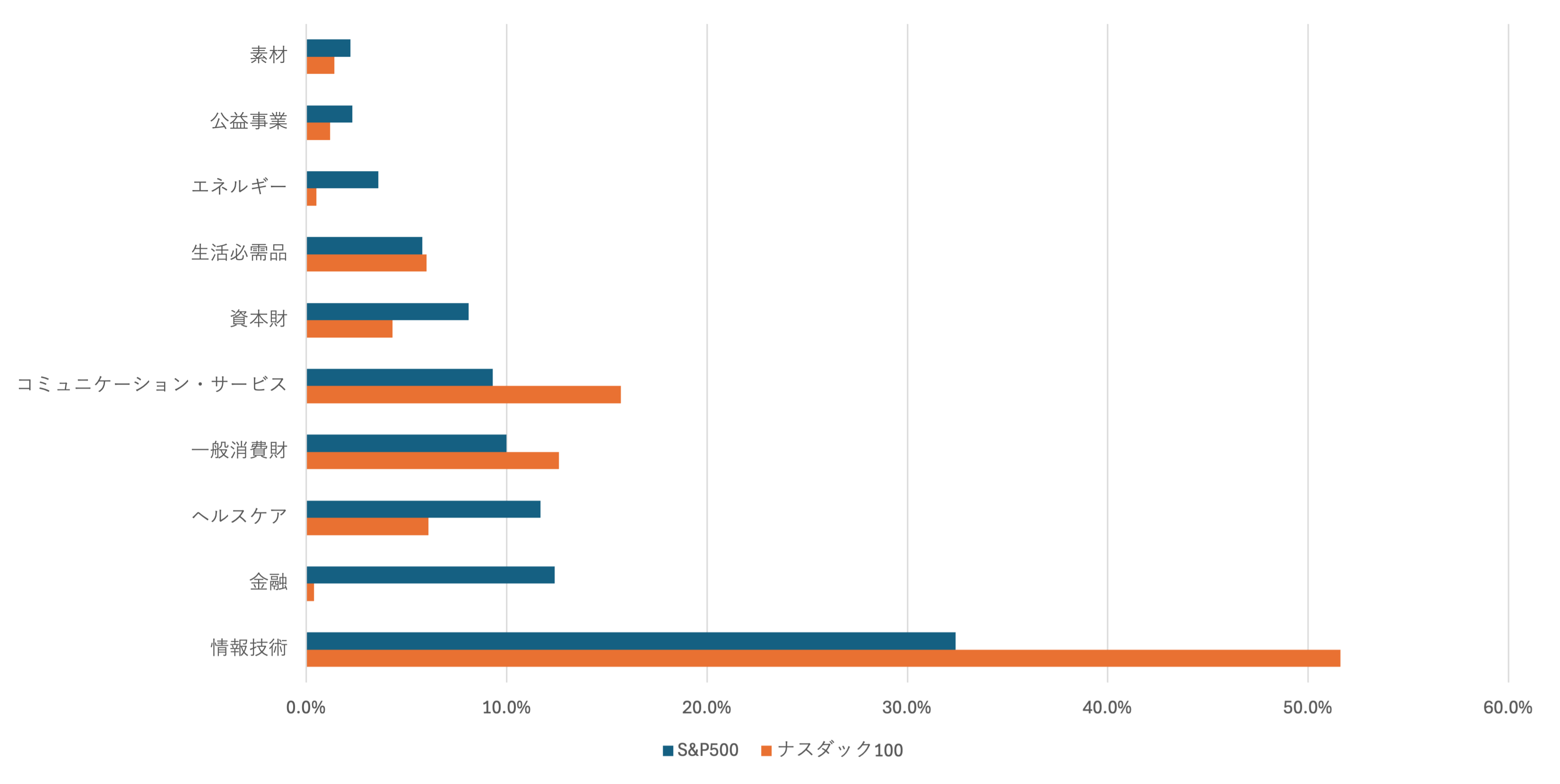

業種

| S&P500 | ナスダック100 | |

| 情報技術 | 32.4% | 51.6% |

| 金融 | 12.4% | 0.4% |

| ヘルスケア | 11.7% | 6.1% |

| 一般消費財 | 10% | 12.6% |

| コミュニケーション・サービス | 9.3% | 15.7% |

| 資本財 | 8.1% | 4.3% |

| 生活必需品 | 5.8% | 6.0% |

| エネルギー | 3.6% | 0.5% |

| 公益事業 | 2.3% | 1.2% |

| 素材 | 2.2% | 1.4% |

| 不動産 | 2.2% | 0.2% |

各業種の特徴

【情報技術】

- 特徴:テクノロジー、ソフトウェア、ハードウェア、インターネットサービスなど

- 主要企業:アップル、マイクロソフト、グーグル、アマゾン、メタ・プラットフォームズ

【ヘルスケア】

- 特徴:医薬品、バイオテクノロジー、医療機器、医療サービスなど

- 主要企業:ジョンソン&ジョンソン、ファイザー、 メルク、ユナイテッドヘルス・グループ

【一般消費財・サービス】

- 特徴:自動車、アパレル、レジャー、インターネットおよびダイレクトマーケティング小売など

- 主要企業:アマゾン、テスラ、ホーム・デポ、マクドナルド

【金融】

- 特徴:銀行、保険、証券、資産運用など

- 主要企業:JPモルガン・チェース,バンク・オブ・アメリカ、ウェルズ・ファーゴ、ゴールドマン・サックス

【コミュニケーション・サービス】

- 特徴:メディア、エンターテインメント、通信サービスなど

- 主要企業:グーグル、メタ・プラットフォームズ、ウォルト・ディズニー、コムキャスト

【資本財】

- 特徴:航空宇宙、防衛、建設、製造業など

- 主要企業:ボーイング、キャタピラー、ハネウェル、ユニオン・パシフィック

【生活必需品】

- 特徴:食品、飲料、家庭用品、タバコなどの生活必需品を提供する企業

- 主要企業:P&G、コカ・コーラ、ペプシコ、ウォルマート

【エネルギー】

- 特徴:石油、ガス、エネルギー設備など

- 主要企業:エクソンモービル、シェブロン、コノコフィリップス

【公益事業】

- 特徴:電力、ガス、水道などの公共サービスを提供する企業

- 主要企業:ネクステラ・エナジー、デューク・エナジー、サザン・カンパニー

【不動産】

- 特徴:不動産投資信託や不動産開発、不動産運営を行う企業

- 主要企業:アメリカン・タワー、プロロジス、サイモン・プロパティ・グループ

【素材】

- 特徴:化学製品、建設資材、パッケージング、金属、鉱業など

- 主要企業:ダウ、シャーウィン・ウィリアムズ、フリーポート・マクモラン

どちらも情報技術の割合が高く、特にナスダック100は50%を超えています。

また、ナスダック100はS&P500と比べて極端に金融の割合が小さいのも特徴です。

S&P500とナスダック100どっち?

メインの投資先であればS&P500

メインの投資先としてはS&P500がおすすめです。

S&P500に含まれる銘柄数は500であり、100銘柄しかないナスダック100と比較すると、対象となる企業数が大幅に多いです。

幅広い企業を対象としているため、特定の企業に依存するリスクを軽減でき、リスク分散の面で優れたインデックスと言えます。

さらに、業種においても全11業種にわたって幅広く構成されており、製造業や金融、ヘルスケア、エネルギーなどを含んでいます。

一方、ナスダック100は特にハイテクやIT関連の銘柄が中心で、情報技術、通信サービス、一般消費財などに集中しており、特定の業種に依存する傾向があります。

メインの投資先としてはS&P500の方が無難です。

補助的な投資先であればナスダック100

補助的な投資先であればナスダック100がおすすめです。

全世界株式などの分散が効いている投資信託とナスダック100を組み合わせることで、バランスの取れた運用が実現できます。

ナスダック100は、情報技術や通信サービス、消費財など成長性の高い企業が集まっているため、リスクが大きい一方で、高いリターンを期待できる投資先です。

特に長期的な視点で運用する場合、その成長ポテンシャルは大きな魅力となりますが、その分値動きが大きく、資産の変動リスクを背負うことになります。

そこで、分散の効いている全世界株式などをポートフォリオに取り入れることで、急激な相場の変動時にも安定した運用を維持できるでしょう。

ナスダック100におすすめの組み合わせについては後述します。

ナスダック100におすすめの組み合わせ

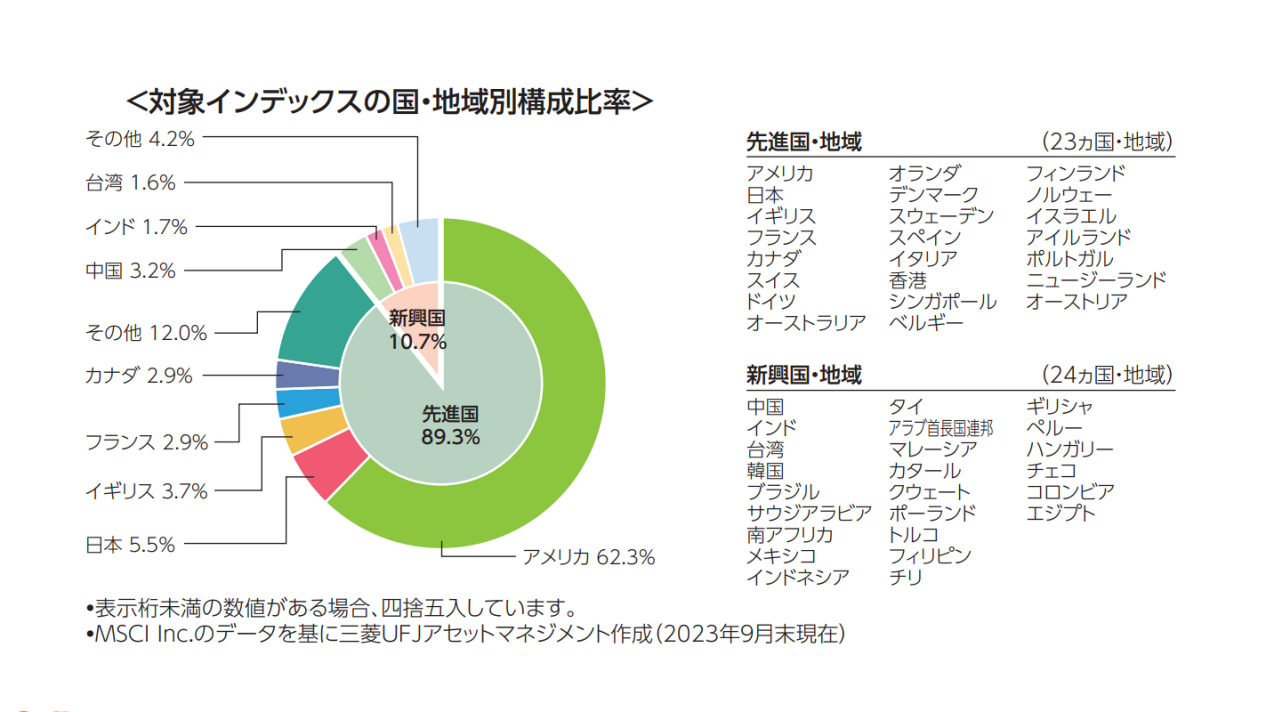

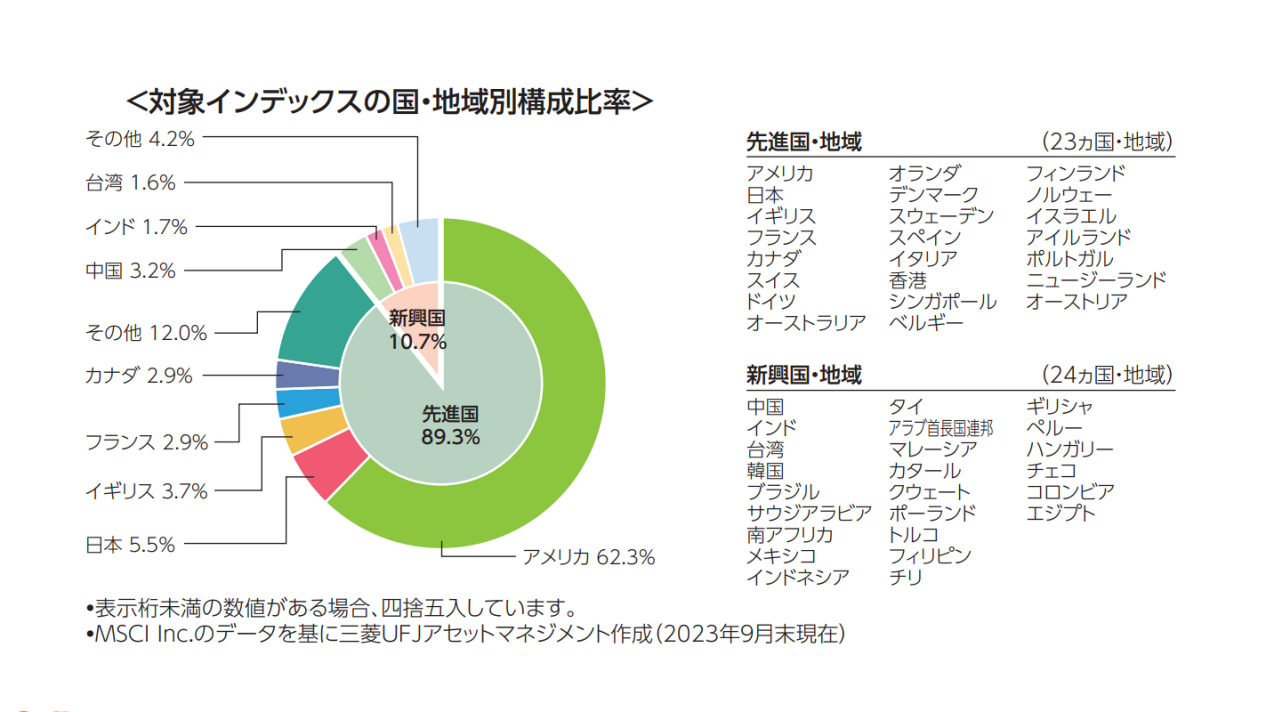

オルカンとナスダック100の組み合わせがおすすめです。

オルカンは、三菱UFJアセットマネジメントが運用する「eMAXIS Slim 全世界株式(オールカントリー)」という投資信託です。

全世界株価指数「ACWI」に連動するインデックスファンドで、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されています。

投資先の地域が幅広く、銘柄数も多いことから、オルカンはコアサテライト運用の「コア」に適していると言えるでしょう。

現在のオルカンは米国が全体の62.3%を占め、日本は5.5%、英国は3.7%となっていますが、新興国がさらに成長すれば比率は大きく変わります。

S&P500とナスダック100両方はあり?

S&P500とナスダック100の両方に投資するのはおすすめしません。

構成国や組入銘柄、業種が非常に似通っており、特に両指数のトップ10銘柄には共通する企業が多く含まれています。

そのため、同時に投資を行うと、特定の企業や業種への投資割合が高くなり、十分な分散効果を得ることは難しいです。

また、S&P500に連動する投資信託の信託報酬(運用にかかる手数料)は低く、0.1%前後ですが、ナスダック100に連動する投資信託の信託報酬は比較的高めに設定されています。

これらを踏まえると、S&P500もしくはナスダック100のどちらか一方を選択することで、より効率的な運用が可能になるでしょう。

ただ、米国のハイテク企業の比率を上げたいなら両方への投資も選択肢の1つです。

ナスダック100はS&P500を上回るリターンを提供し、テクノロジー企業が強力な成長を遂げた最近の数十年において、そのパフォーマンスが際立っていました。

投資対象国を米国に限定し、その中でもハイテク企業の比重を多くすることに対して納得しているのであれば、両方へ投資するのも良いでしょう。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

多くのネット証券ではNISA口座での取引手数料が無料になったので、使用するクレジットカードによって証券口座を選ぶと良いでしょう。

NISA口座(非課税口座)とは?

証券口座には課税口座(一般口座と特定口座)とNISA口座(非課税口座)があります。

課税口座で投資を行い利益を得たら20%の税金がかかりますが、NISA口座で投資を行えば税金がかかりません。

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード利用者 | auカブコム証券 >> auカブコム証券のメリット・デメリットについて解説 |

| dカードまたは上記3つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |

クレジットカードで積立するとポイントが還元されます。

なお、マネックス証券のポイント還元率は1.1%とトップクラスの還元率を誇ります。

三井住友カードや楽天カード、au PAY カードを持っていない方は、マネックスカードを作成してマネックス証券を利用すると良いでしょう。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

ナスダック100に関するQ&A

ナスダック100はおすすめしない?

市場全体を幅広くカバーするインデックスファンドなどをメインにし、全体の10〜20%ほどナスダック100を保有する「コアサテライト戦略」であればおすすめです。

ナスダック100は構成銘柄数が100銘柄と限られており、S&P500や全世界株式などと比較すると、分散性に欠ける側面があります。

業種に関しても、情報技術、一般消費財、コミュニケーション・サービスの3つの業種が全体の約75%を占めており、特定の分野に強く依存しています。

また、ナスダック100は他の指数と比較して大きな下落幅を示すことが多く、そのリスクの高さを改めて浮き彫りにしています。

しかし、ナスダック100には、米国のハイテク・IT企業に集中投資できる、長期間にわたってリターンが高い、というメリットがあります。

ハイリスク・ハイリターンな商品を少数組み込むことで、失敗しても大やけどはしにくく、狙いが当たった時の全体の利益は大きくなります。

詳しくは「ナスダック100はおすすめしないと言われる理由は?やめといた方がいい?」をご覧ください。

S&P500におすすめの投資信託は?

おすすめの投資信託は「eMAXIS Slim 米国株式(S&P500)」です。

S&P500に連動する投資信託の中で純資産額がトップであり、国内の約6,000本の投資信託の中でも最大の純資産額を誇ります。

手数料はほぼ最安であり、リターンも指数とかけ離れることなく高い水準を保っています。

特にこだわりがなければ「eMAXIS Slim 米国株式(S&P500)」に投資しておくのが無難です。

詳しくは「S&P500に連動するおすすめの投資信託について解説」をご覧ください。

ナスダック100におすすめの投資信託は?

おすすめの投資信託は、「ニッセイNASDAQ100インデックスファンド」と「iFreeNEXT NASDAQ100インデックス」です。

ニッセイNASDAQ100インデックスファンドは純資産額が大きくて手数料が安いことに加え、短いですが運用実績があります。

手数料は楽天やPayPay投信の方が安いですが、これらの投資信託は純資産額が少ない上に運用実績がありません。

ニッセイNASDAQ100インデックスファンドに投資した方が無難です。

ただ、手数料が少し高くても運用歴が長くて安定している方が良いなら、iFreeNEXT NASDAQ100インデックスを選ぶと良いでしょう。

詳しくは「ナスダック100に連動するおすすめの投資信託について解説」をご覧ください。

まとめ

今回はS&P500とナスダック100どっちに投資すべきかについて解説しました。

- S&P500とは?

- ナスダック100とは?

- S&P500とナスダック100の違い

- S&P500とナスダック100の比較

- S&P500とナスダック100どっち?

- S&P500とナスダック100両方はあり?

- 投資信託の買い方

- ナスダック100に関するQ&A

メインの投資先としてはS&P500がおすすめです。

S&P500に含まれる銘柄数は500であり、100銘柄しかないナスダック100と比較すると、対象となる企業数が大幅に多いです。

さらに、業種においても全11業種にわたって幅広く構成されており、製造業や金融、ヘルスケア、エネルギーなどを含んでいます。

ただ、補助的な投資先であればナスダック100がおすすめです。

全世界株式などの分散が効いている投資信託とナスダック100を組み合わせることで、バランスの取れた運用が実現できます。

ナスダック100は、情報技術や通信サービス、消費財など成長性の高い企業が集まっているため、リスクが大きい一方で、高いリターンを期待できる投資先です。

そこで、分散の効いている全世界株式などをポートフォリオに取り入れることで、急激な相場の変動時にも安定した運用を維持できるでしょう。

なお、S&P500やナスダック100に投資するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

| 三井住友カード利用者 | SBI証券 >> SBI証券のメリット・デメリットについて解説 |

| 楽天カード利用者 | 楽天証券 >> 楽天証券のメリット・デメリットについて解説 |

| au PAY カード利用者 | auカブコム証券 >> auカブコム証券のメリット・デメリットについて解説 |

| dカードまたは上記3つ以外のカード利用者 | マネックス証券 >> マネックス証券のメリット・デメリットについて解説 |