悩んでいる人

悩んでいる人オルカンとS&P500は両方買うべき?

このような悩みに答えます。

- オルカンとは?

- S&P500とは?

- オルカンとS&P500の比較

- オルカンとS&P500両方はあり?

- オルカンとS&P500半々ずつ持つと?

- 投資信託の買い方

- オルカンとS&P500に関するQ&A

オルカンは、47の国と地域にわたる約3,000銘柄に分散投資ができる投資信託であり、グローバルな分散を重視する投資家に人気があります。

一方、S&P500は米国市場に焦点を当て、米国の主要企業500社で構成される株価指数です。

このため、米国市場の成長を享受したい投資家にとって魅力的な選択肢となっています。

ただ、オルカンの投資配分の約6割が米国株式に集中しているため、オルカンとS&P500を同時に保有すると、全体的に米国市場への依存度が高くなってしまいます。

この偏りは、グローバルな分散を目指す投資家にとっては注意が必要なポイントです。

本記事では、オルカンと楽天VTIの基本的な違いや、両方のファンドを併用することが適切かどうかについて解説します。

それぞれの分散効果やリスクバランスを考慮しながら、投資判断の一助となる情報を提供しますので、ぜひ最後までご覧ください。

なお、投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて解説 - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説

オルカンとは?

| 名称 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 運用会社 | 三菱UFJアセットマネジメント |

| 分類 | インデックス |

| 目標とする指数 | ACWI |

| 純資産額 | 4兆7326億円 |

| 購入時手数料 | なし |

| 信託財産留保額 | なし |

| 信託報酬(手数料) | 0.05775% |

| 成長投資枠対象 | ◯ |

| つみたて投資枠対象 | ◯ |

| 販売会社 | ネット証券、総合証券、銀行など |

オルカンは、三菱UFJアセットマネジメントが運用する「eMAXIS Slim 全世界株式(オール・カントリー)」という投資信託です。

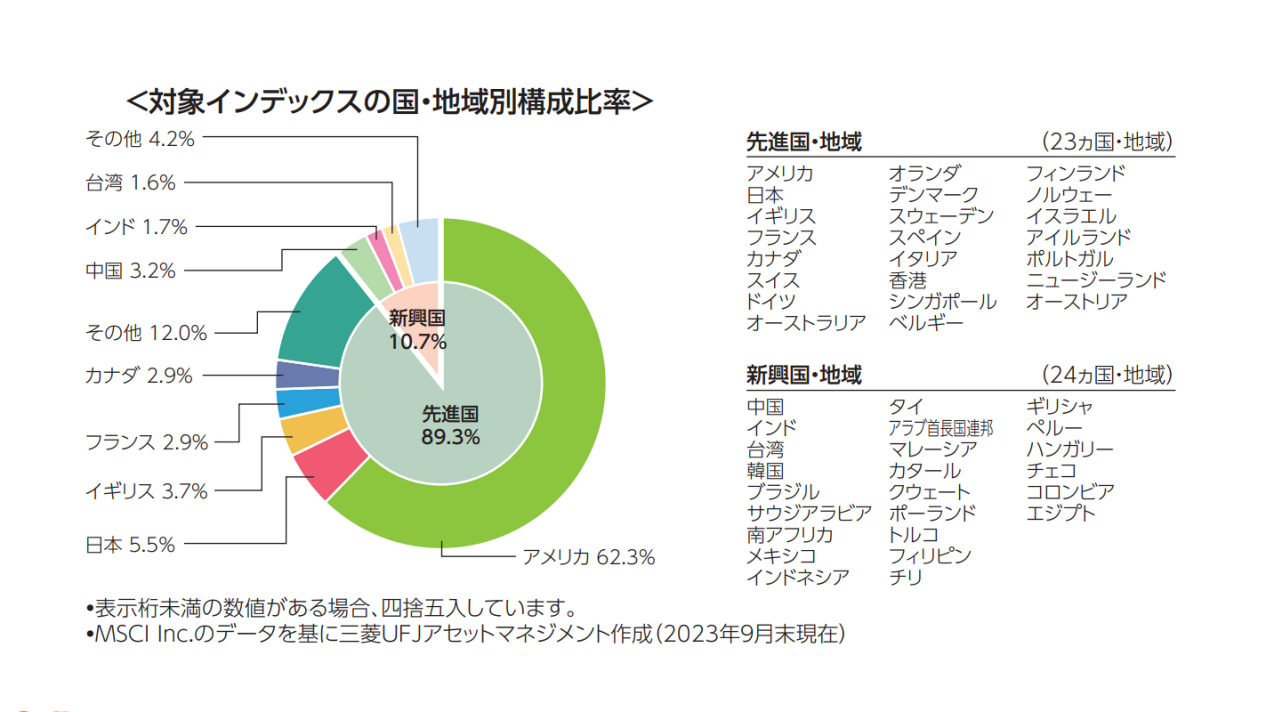

全世界株価指数「ACWI」に連動するインデックスファンドで、先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄で構成されています。

人気・知名度が高く、「投信ブロガーが選ぶ!Fund of the year」では5回連続(2019年〜2023年)で第1位に輝いています。

そんなオルカンは、強い国には多く投資して弱い国には少なく投資する「時価総額加重平均」を用いています。

現在は米国が全体の62.3%を占め、日本は5.5%、英国は3.7%となっていますが、新興国がさらに成長すれば比率は大きく変わります。

S&P500とは?

| 名称 | S&P500 |

| 指数基準日 | 1957年3月4日 |

| 構成銘柄数 | 500 |

| 構成銘柄 | 米国の証券取引所に上場している時価総額の大きい企業を500社 |

| 指数の計算方法 | 浮動株調整後時価総額加重平均 |

| 銘柄入れ替えの頻度 | 年4回(3月・6月・9月・12月) |

S&P500は、ニューヨーク証券取引所やナスダックなどに上場している主要500銘柄の時価総額を加重平均し、指数化したものです。

簡単に言うと、米国の証券取引所に上場している時価総額の大きい企業を500社集めたものですね。

S&P500にはGAFAやマイクロソフトなど米国を代表する企業が名を連ねているので、S&P500に連動する投資信託を購入することで米国企業上位500社に投資するのと同じ効果が得られます。

S&P500は株価指数を意味し、それに連動する投資信託として「eMAXIS Slim 米国株式(S&P500)」、「楽天S&P500インデックスファンド」などがあります。

オルカンとS&P500の比較

構成国

| 国・地域 | オルカン | S&P500 |

| 米国 | 62.3% | 100% |

| 日本 | 5.5% | – |

| イギリス | 3.7% | – |

| フランス | 2.9% | – |

| カナダ | 2.9% | – |

| その他(先進国) | 12.0% | – |

| 新興国 | 10.7% | – |

オルカンは米国の比率が62.3%であるのに対し、S&P500は100%米国です。

チャート

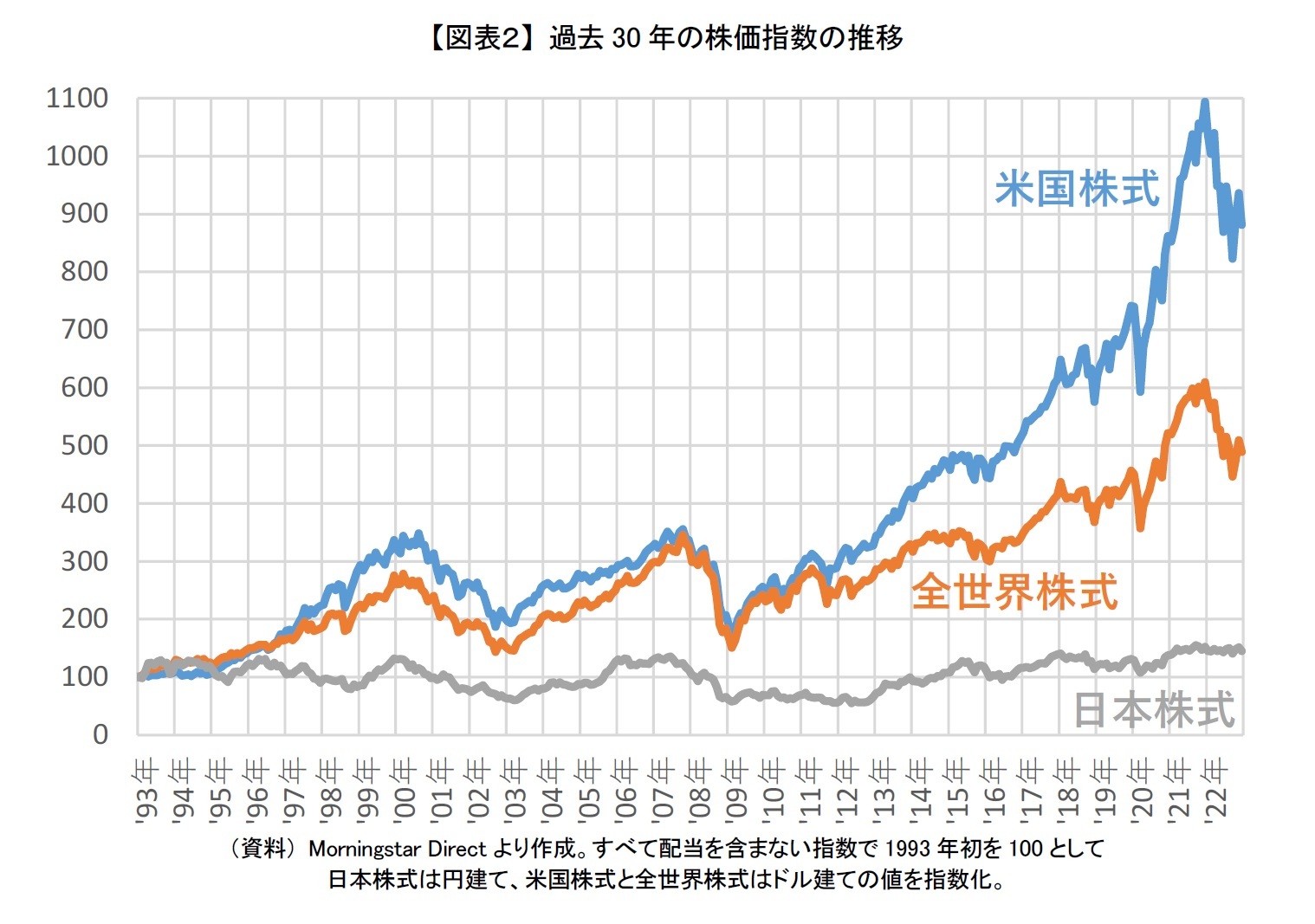

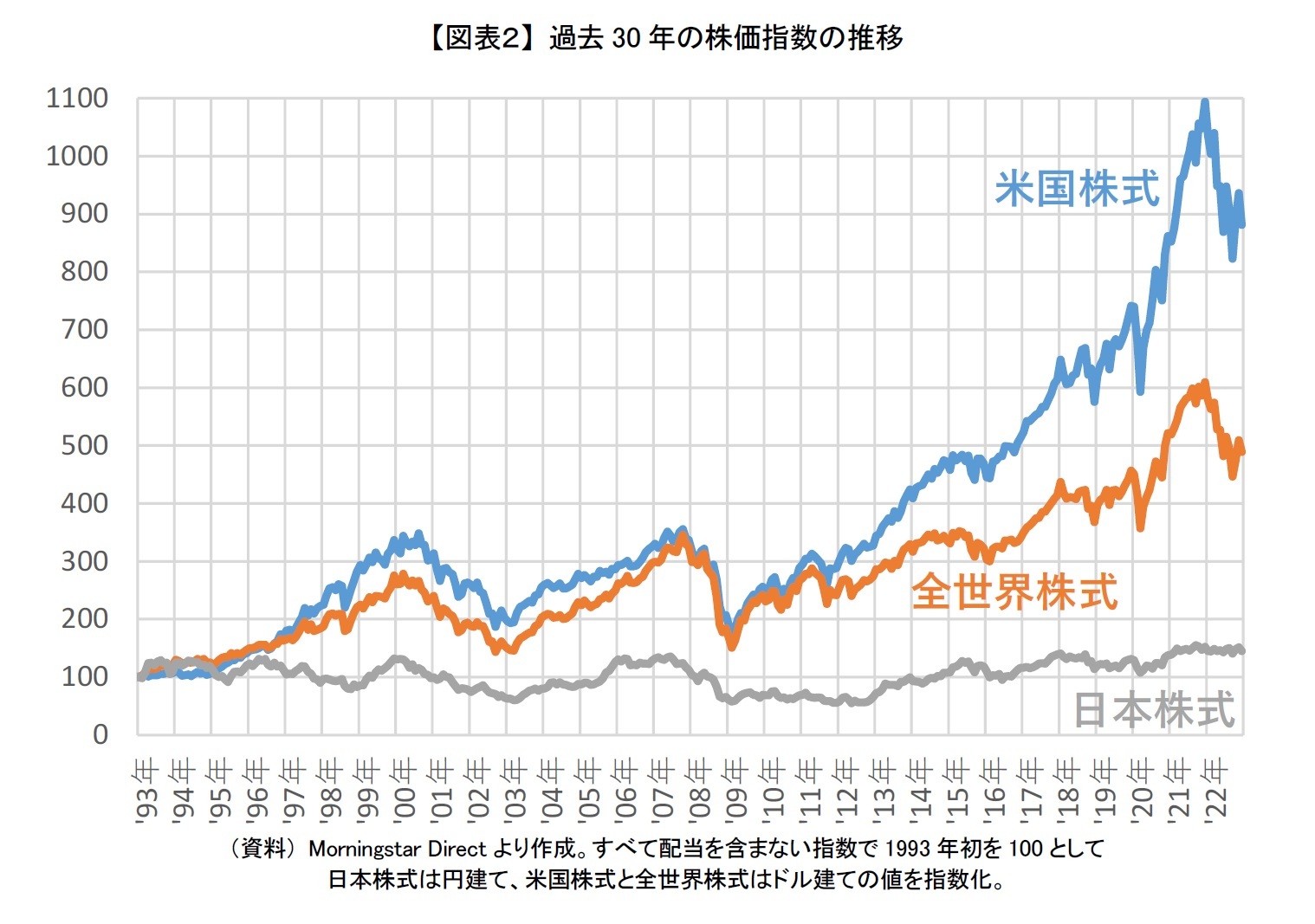

1993年〜2023年における、全世界株式とS&P500のチャート比較は以下のとおり。

1993〜2012年ごろまではそこまで大きな差はありませんが、2013〜2023年にかけてS&P500が大きく上昇しています。

過去10年間のS&P500が大きく成長した要因は、GAFAMをはじめとする米国テクノロジー企業の成長が挙げられます。

今後も米国テクノロジー企業の成長が続けば、全世界株式よりも高いパフォーマンスを記録するでしょう。

組入銘柄

オルカンとS&P500の組入上位10銘柄は以下のとおり。

| オルカン | S&P500 | ||

|---|---|---|---|

| 銘柄 | 比率 | 銘柄 | 比率 |

| マイクロソフト | 4.0% | マイクロソフト | 6.9% |

| アップル | 3.9% | アップル | 6.2% |

| エヌビディア | 2.7% | エヌビディア | 4.6% |

| アマゾン | 2.2% | アマゾン | 4.1% |

| メタ・プラットフォームズ | 1.5% | メタ・プラットフォームズ | 2.9% |

| アルファベット A | 1.1% | バークシャー・ハサウェイ | 2.0% |

| アルファベット C | 1.0% | アルファベット A | 1.8% |

| イーライリリー | 0.8% | アルファベット C | 1.7% |

| テスラ | 0.8% | イーライリリー | 1.7% |

| ブロードコム | 0.8% | ブロードコム | 1.7% |

銘柄と比率は多少異なりますが、どちらも米国株が上位10銘柄に位置しています。

利回り

| 期間 | オルカン | S&P500 |

| 過去1年 | 34.3% | 35% |

| 過去3年 | 20% | 23.8% |

| 過去5年 | 17.6% | 20.9% |

| 過去10年 | 13.2% | 16.8% |

| 過去15年 | 15.3% | 18.6% |

| 過去20年 | 9.9% | 11.5% |

| 過去30年 | 8.7% | 11.2% |

- 参考サイトはmyINDEX

- オルカンは2018年に運用が開始された投資信託であるため、ACWIのデータを使用

利回りとは?

株価指数やインデックスファンドにおける利回りとは、ある期間における増減率を意味します。

通常、利回りとは銀行預金や配当金に対して使用し、年利3%の場合は1年間で投資元本の3%の運用益があったことを指します。

一方、株価指数やインデックスファンドの利回りは増減率のことであり、年利3%であれば1年間で3%増加、年利-3%であれば3%減少したという意味です。

オルカンとS&P500を比較すると、利回りはS&P500の方が大きいです。

ただ、オルカンとS&P500の利回りはそこまで大差ありません。

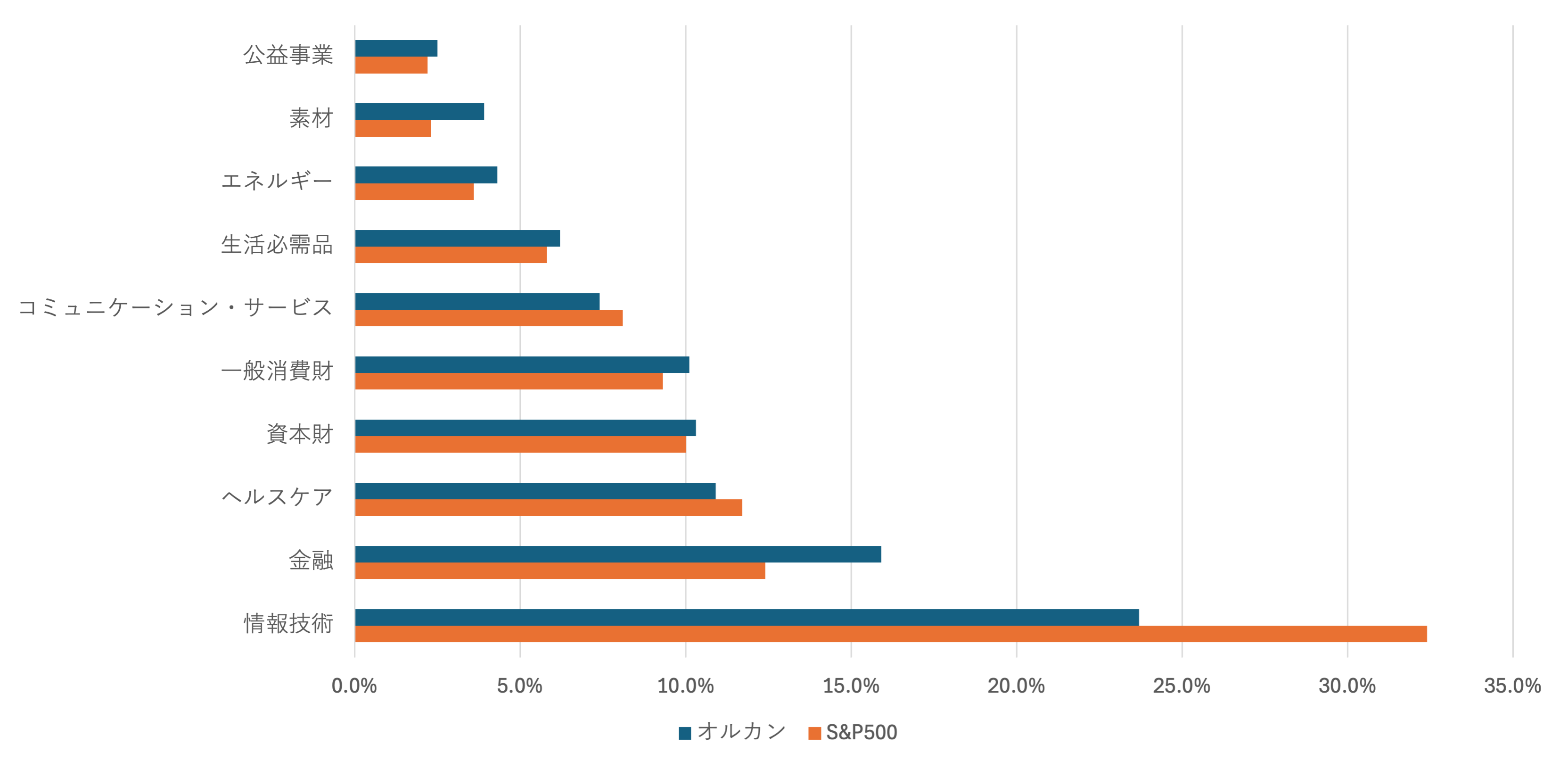

業種

オルカンとS&P500の組入上位10業種は以下のとおり。

| オルカン | S&P500 | ||

|---|---|---|---|

| 情報技術 | 23.7% | 情報技術 | 32.4% |

| 金融 | 15.9% | 金融 | 12.4% |

| ヘルスケア | 10.9% | ヘルスケア | 11.7% |

| 資本財 | 10.3% | 一般消費財 | 10.0% |

| 一般消費財 | 10.1% | コミュニケーション・サービス | 9.3% |

| コミュニケーション・サービス | 7.4% | 資本財 | 8.1% |

| 生活必需品 | 6.2% | 生活必需品 | 5.8% |

| エネルギー | 4.3% | エネルギー | 3.6% |

| 素材 | 3.9% | 公益事業 | 2.3% |

| 公益事業 | 2.5% | 素材 | 2.2% |

各業種の特徴

【情報技術】

- 特徴:最も大きな比重を占める業種。テクノロジー、ソフトウェア、ハードウェア、インターネットサービスなど

- 主要企業:アップル、マイクロソフト、グーグル、アマゾン、メタ・プラットフォームズ

【ヘルスケア】

- 特徴:医薬品、バイオテクノロジー、医療機器、医療サービスなど

- 主要企業:ジョンソン&ジョンソン、ファイザー、 メルク、ユナイテッドヘルス・グループ

【一般消費財】

- 特徴:自動車、アパレル、レジャー、インターネットおよびダイレクトマーケティング小売など

- 主要企業:アマゾン、テスラ、ホーム・デポ、マクドナルド

【金融】

- 特徴:銀行、保険、証券、資産運用など

- 主要企業:JPモルガン・チェース,バンク・オブ・アメリカ、ウェルズ・ファーゴ、ゴールドマン・サックス

【コミュニケーション・サービス】

- 特徴:メディア、エンターテインメント、通信サービスなど

- 主要企業:グーグル、メタ・プラットフォームズ、ウォルト・ディズニー、コムキャスト

【資本財】

- 特徴:航空宇宙、防衛、建設、製造業など

- 主要企業:ボーイング、キャタピラー、ハネウェル、ユニオン・パシフィック

【生活必需品】

- 特徴:食品、飲料、家庭用品、タバコなどの生活必需品を提供する企業

- 主要企業:P&G、コカ・コーラ、ペプシコ、ウォルマート

【エネルギー】

- 特徴:石油、ガス、エネルギー設備など

- 主要企業:エクソンモービル、シェブロン、コノコフィリップス

【公益事業】

- 特徴:電力、ガス、水道などの公共サービスを提供する企業

- 主要企業:ネクステラ・エナジー、デューク・エナジー、サザン・カンパニー

【不動産】

- 特徴:不動産投資信託や不動産開発、不動産運営を行う企業

- 主要企業:アメリカン・タワー、プロロジス、サイモン・プロパティ・グループ

【素材】

- 特徴:化学製品、建設資材、パッケージング、金属、鉱業など

- 主要企業:ダウ、シャーウィン・ウィリアムズ、フリーポート・マクモラン

オルカンはS&P500と比べて業種全体の分散がより広く行われている点が特徴的です。

一方、S&P500は情報技術の割合が高いことが際立っており、特定の業種に依存する傾向が見られます。

オルカンとS&P500両方はあり?

どちらか片方で十分

オルカンとS&P500の両方に投資するのはおすすめしません。

オルカンの約60%は米国の株式で構成されているため、S&P500に追加で投資すると、米国株への偏りが一層強くなります。

オルカンの最大の魅力は、全世界に分散投資できる点にあり、この広範な分散があるからこそ、リスクを低減し、さまざまな市場の成長を享受することが可能。

しかし、両方保有するとなると、米国株の割合が高くなり、オルカンが持つ「全世界に分散」という特徴が損なわれてしまいます。

さらに、投資信託は保有しているだけで信託報酬という手数料が発生し、コストが無駄に増加する可能性があります。

したがって、コストと投資効率を考慮するならば、どちらかを選択することで、無駄なコストを抑えることができるでしょう。

両方へ投資するのもあり

基本的に両方へ投資するのはおすすめしませんが、以下のような場合は両方への投資も検討すべきです。

心理的な不安を減らしたい

オルカンは全体の約6割が米国株で構成され、S&P500は米国株のみ。

このため、オルカンとS&P500の両方に投資することで、実質的に米国への投資比率が非常に高くなります。

ですが、両方に投資することで、どちらか一方だけを持っている場合に感じるかもしれない心理的な不安や「どちらを選べばよいのか」という迷いを減らせます。

これにより、安心して長期的な投資を行うことができるでしょう。

米国の比率を上げたい

S&P500は1880年以来、一時的な暴落を繰り返すも長期的には上昇しています。

さらに、S&P500は今後も成長すると期待されています。

【S&P500が期待される理由】

- 数々の下落相場を乗り越えてきた

- 成長率が高い

- 今後も米国の人口は増加する

- 技術力・人材力が高い

- 有名企業が数多くある

- 高配当の企業が数多くある

- 株主の監視が厳しい

- 自己資本利益率が高い

- 研究開発に多額の費用を費やしている

今後も米国株の成長に期待しているのなら、米国の比率を上げるためにオルカンとS&P500の両方に投資すべきでしょう。

オルカンとS&P500半々ずつ持つと?

オルカンとS&P500を半々ずつ持つと国・地域の比率は以下のようになります。

| 国・地域 | 比率 |

| 米国 | 81.15% |

| 日本 | 2.75% |

| イギリス | 1.85% |

| フランス | 1.45% |

| カナダ | 1.45% |

| その他 | 6.0% |

| 新興国 | 5.35% |

米国が8割を超え、新興国の割合は5.35%とかなり小さくなります。

手数料はオルカンの0.08775%に加えてS&P500に連動する投資信託の手数料がかかり、利回りはそれぞれの利回りを平均した値です。

| 期間 | ACWI | S&P500 | ACWI(50%)+S&P500(50%) |

| 過去1年 | 34.3% | 35% | 34.65% |

| 過去3年 | 20% | 23.8% | 21.9% |

| 過去5年 | 17.6% | 20.9% | 19.25% |

| 過去10年 | 13.2% | 16.8% | 15% |

| 過去15年 | 15.3% | 18.6% | 16.95% |

| 過去20年 | 9.9% | 11.5% | 10.7% |

| 過去30年 | 8.7% | 11.2% | 9.95% |

過去の利回りにおいては、オルカン単体よりも高くなっています。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

多くのネット証券ではNISA口座での取引手数料が無料になったので、使用するクレジットカードによって証券口座を選ぶと良いでしょう。

NISA口座(非課税口座)とは?

証券口座には課税口座(一般口座と特定口座)とNISA口座(非課税口座)があります。

課税口座で投資を行い利益を得たら20%の税金がかかりますが、NISA口座で投資を行えば税金がかかりません。

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説

クレジットカードで積立するとポイントが還元されます。

なお、マネックス証券のポイント還元率は1.1%とトップクラスの還元率を誇ります。

三井住友カードや楽天カード、au PAY カードを持っていない方は、マネックスカードを作成してマネックス証券を利用すると良いでしょう。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

オルカンとS&P500に関するQ&A

オルカンとS&P500どっち?

過去30年のパフォーマンスはS&P500の方が良いですが、どっちかで迷ったらオルカンをおすすめします。

長期的な視点で見ると、どの国の株式が好調になるかは時期によって異なり、例えば1980年代は日本、2010年代は米国の株式が大きく伸びました。

しかし、未来にどの国が経済成長を遂げるかを予測するのは難しいため、グローバル分散投資がリスク管理に役立つと言えます。

オルカンは時価総額加重平均を用いた投資信託であるため、企業の時価総額が大きいほどその組入比率が高くなります。

これにより、成長した国や企業は自然と組入比率が増加し、個別の国や企業の成長を予測する手間を省くことが可能です。

現在は米国が全体の62.3%を占め、日本が5.5%、英国が3.7%といった構成ですが、今後もし新興国が急成長すれば、この比率は大きく変動します。

このように、オルカンは国際分散投資の観点で魅力的な選択肢であり、リスクを抑えながら成長する可能性のある市場へ自動的に対応することが可能です。

詳しくは「【徹底比較】オルカンとS&P500どっちを選ぶべき?」をご覧ください。

オルカンだけでいい?

オルカン一本で先進国(23ヵ国)・新興国(24ヵ国)の株式約3,000銘柄に投資可能です。

オルカン以外にも全世界株式はありますが、リターンは大差ないことに加え、複数保有すると余計に手数料がかかります。

ただ、オルカンは経済成長が期待されているインド株が1〜2%しか含まれておらず、株式100%で構成されています。

インドの成長を取り込みたい方はインド株、オルカンのリスクを抑えたい方は国債を組み入れると良いでしょう。

詳しくは「オルカンだけでいい?集中投資するリスクと対策について解説」をご覧ください。

S&P500におすすめの投資信託は?

S&P500に連動する主な投資信託は「eMAXIS Slim 米国株式(S&P500)」です。

運用会社は三菱UFJアセットマネジメントで、純資産額は国内の投資信託約6,000本の中でトップの6兆1000億円を誇ります。

また、2018年から最安水準の手数料を維持し続けており、運用実績も豊富です。

詳しくは「S&P500に連動するおすすめの投資信託について解説」をご覧ください。

まとめ

今回はオルカンとS&P500の両方に投資すべきかについて解説しました。

- オルカンとは?

- S&P500とは?

- オルカンとS&P500の比較

- オルカンとS&P500両方はあり?

- オルカンとS&P500半々ずつ持つと?

- 投資信託の買い方

- オルカンとS&P500に関するQ&A

オルカンとS&P500の両方に投資するのはおすすめしません。

オルカンの約60%は米国の株式で構成されているため、S&P500に追加で投資すると、米国株への偏りが一層強くなります。

オルカンの最大の魅力は、全世界に分散投資できる点にあり、この広範な分散があるからこそ、リスクを低減し、さまオルカンが持つ「全世界に分散」という特徴が損なわれてしまいます。

さらに、投資信託は保有しているだけで信託報酬という手数料が発生し、コストが無駄に増加する可能性があります。

したがって、コストと投資効率を考慮するならば、オルカンを選択することで、全世界に分散しつつ、無駄なコストを抑えることができるでしょう。

ただ、投資の心理的な安心感や米国株の比率をさらに高めたいといった場合には、オルカンとS&P500の両方へ投資するのも一つの選択肢です。

なお、投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて解説 - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説