悩んでいる人

悩んでいる人S&P500だけでいい?S&P500だけに投資するリスクは?

このような悩みに答えます。

- S&P500だけでいいと言われる理由

- S&P500だけに投資するリスク

- S&P500だけでいい?

- S&P500のリスクを抑えるコツ

- 投資信託の買い方

- S&P500に関するQ&A

S&P500は、米国を代表する500銘柄で構成される株価指数であり、その多様性と安定した成長は、投資家にとって非常に有望な投資先とされています。

これにより、長期的な資産形成やリタイアメント資金の確保を目指す人々にとって、S&P500は堅実なポートフォリオの中心として選ばれることが多いです。

しかし、投資の世界は常に変化し続けており、S&P500だけに依存することに対して疑問を感じる方も少なくないでしょう。

市場の動向や経済の成長が予測不可能な状況において、特定の指数に集中投資することは、リスクを高める可能性があります。

特に、S&P500は米国市場に特化しており、世界経済全体の成長や他の地域のパフォーマンスを取り入れない点が、潜在的なリスクとなるかもしれません。

そこで、本記事ではS&P500への投資に関連するリスクについて深掘りし、そのリスクを抑えるための具体的な対策について解説します。

なお、投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて解説 - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説

S&P500だけでいいと言われる理由

S&P500だけでいいと言われる理由は以下の10個。

- 米国の株式市場の約80%をカバー

- 銘柄入れ替えを年4回検討

- 140年間上がり続けている

- 今後も米国の人口は増加する

- ウォーレン・バフェット氏の発言

- 世界規模でビジネスを行っている

- 採用力や人材獲得力が高い

- 株主の監視が厳しい

- 自己資本利益率が高い

- 研究開発に多額の費用を費やしている

①米国の株式市場の約80%をカバー

S&P500は米国の株式市場全体の約80%をカバーしています。

また、世界全体の株式市場の約50%は米国なので、500銘柄だけで世界全体の約40%を占めるとも言えます。

②銘柄入れ替えを年4回検討

独自の委員会により、四半期ごとに銘柄入れ替えが検討されています。

時代の流れや各企業の業績、今後の見通しなどを総合的に判断し、米国の主要企業をカバーできているか見極めています。

③140年間上がり続けている

以下のグラフは1880年〜2020年におけるS&P500の推移です。

一時的な暴落を繰り返すも長期的には右肩上がりに上昇しています。

上述のとおり、銘柄入れ替えを年4回ほど行い、成長の見込みがない銘柄は外されます。

また、S&P500の構成銘柄として採用されるには、一定の条件をクリアしなければなりません。

【S&P500の採用条件】

- 米国企業である

- 時価総額が53億ドル以上

- 四半期連続で黒字利益を維持している

- 株に流動性があり、浮動株が発行済株式総数の50%以上ある

このような厳しい管理・審査を行なっているため、ハイパフォーマンスを実現することが可能。

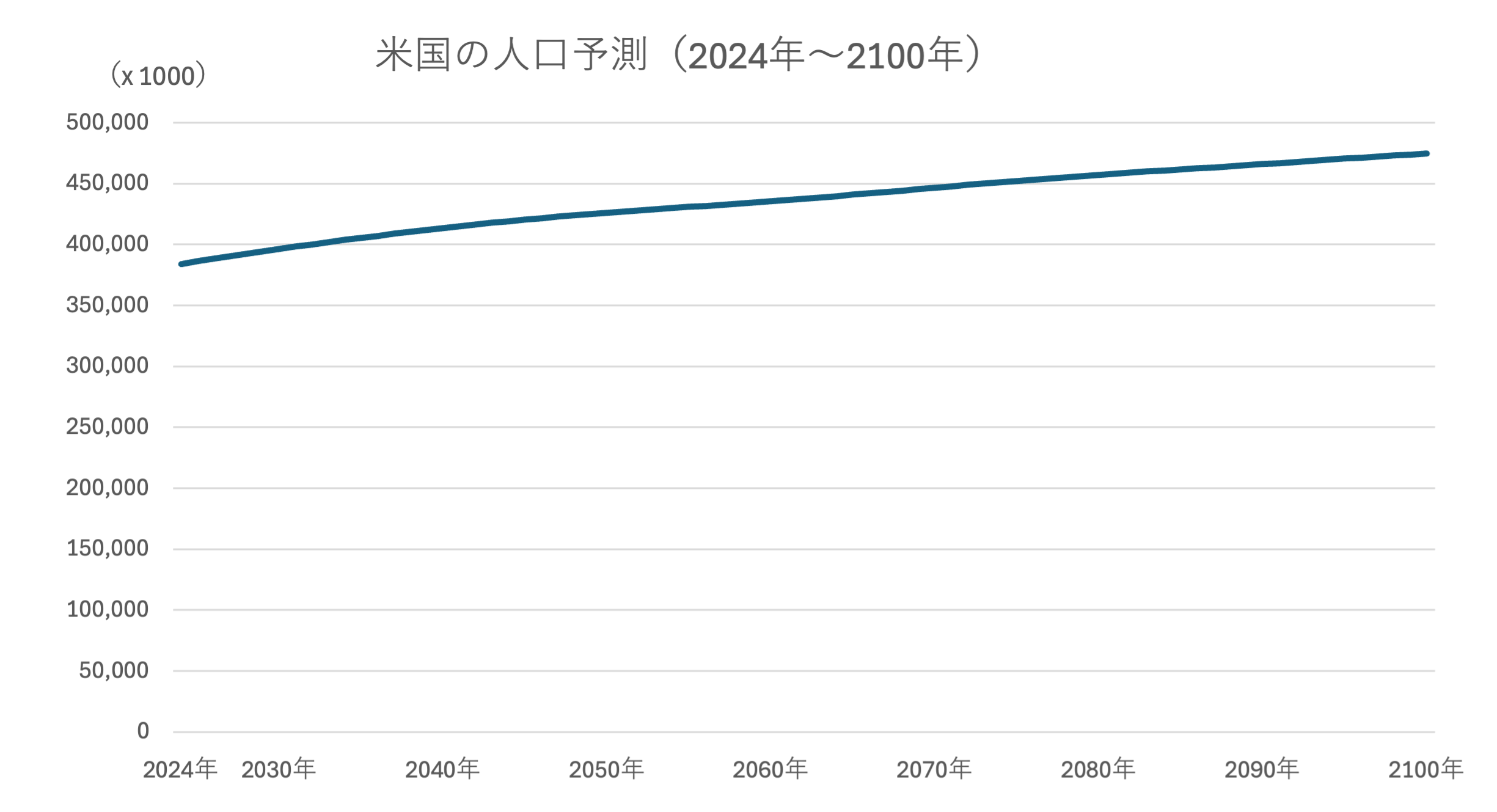

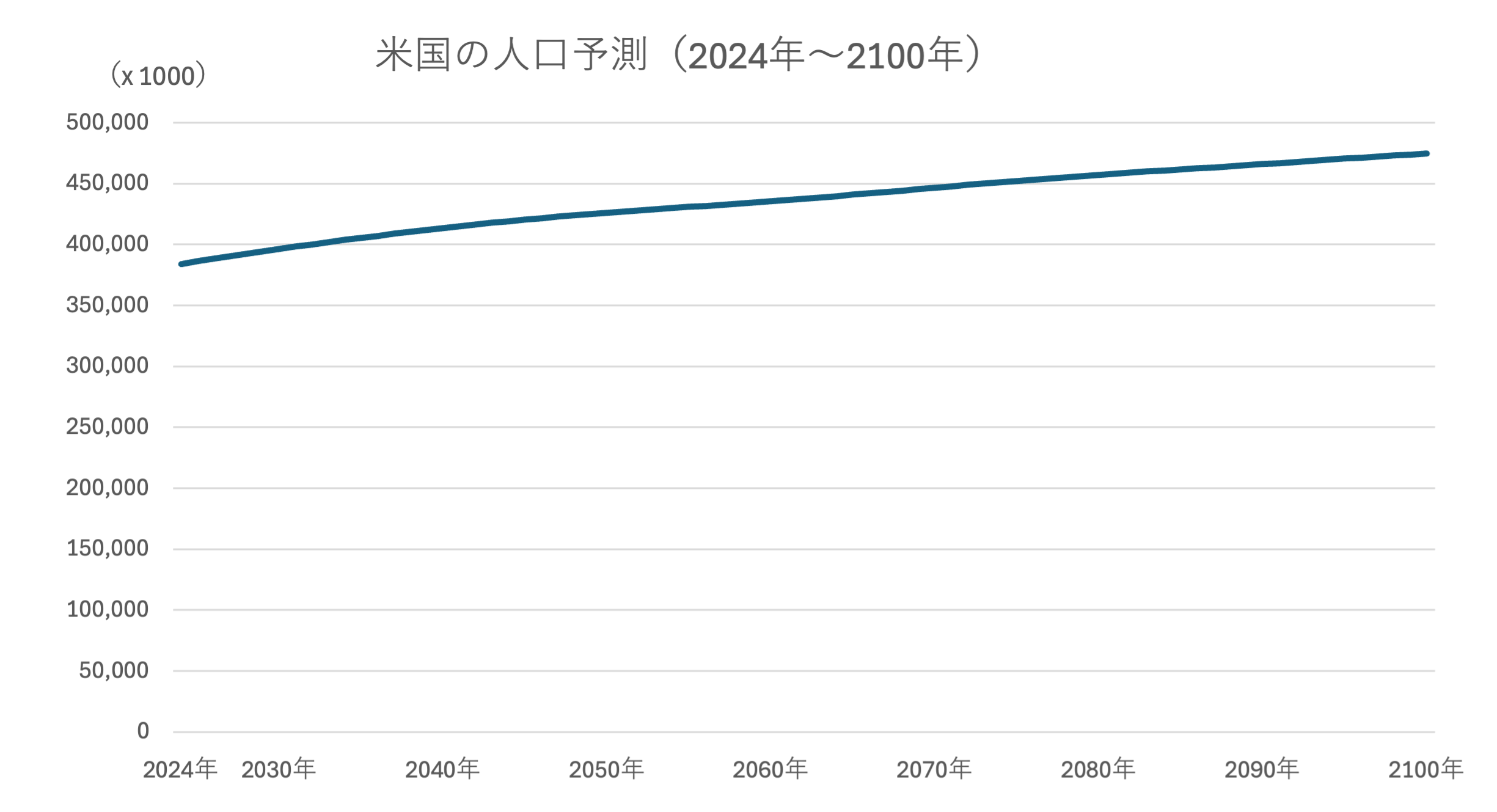

④今後も米国の人口は増加する

人口が増えると働き手が増えることから、人口と経済成長は比例の関係にあります。

米国の人口は2050年に約4億2000万人、2100年には4億7000万人に達すると予測され、今後も増加が見込まれます。

⑤ウォーレン・バフェット氏の発言

ウォーレン・バフェット氏は米国の投資家であり、「投資の神様」と呼ばれています。

そんなウォーレン・バフェット氏は身内に「投資資金の9割はS&P500に投資せよ」という遺言を残しています。

この発言もS&P500だけでいいと言われる1つの理由と言えるでしょう。

⑥世界規模でビジネスを行っている

米国企業はグローバル企業が多く、世界規模でビジネスを行っています。

2020年におけるS&P500構成企業の海外売上高比率は28.7%であり、内訳は以下のとおり。

- アジア・オセアニア:10.8%

- 欧州:10.5%

- 南北アメリカ(米国を除く): 4.9%

- アフリカ・中東:2.4%

- オセアニア:1.4%

そのため、米国以外の市場が成長しても米国企業がその成長を取り込むことが可能。

⑦採用力や人材獲得力が高い

以下の表は「THE世界大学ランキング2024」における1位〜10位の大学です。

| 順位 | 大学名 | 国・地域 |

| 1 | オックスフォード大学 | イギリス |

| 2 | スタンフォード大学 | アメリカ |

| 3 | マサチューセッツ工科大学 | アメリカ |

| 4 | ハーバード大学 | アメリカ |

| 5 | ケンブリッジ大学 | イギリス |

| 6 | プリンストン大学 | アメリカ |

| 7 | カリフォルニア工科大学 | アメリカ |

| 8 | インペリアル・カレッジ・ロンドン | イギリス |

| 9 | カリフォルニア大学バークレー校 | アメリカ |

| 10 | イェール大学 | アメリカ |

上位10大学のうち、米国の大学7校がランクインしています。

米国大学を卒業した人の中には本国に帰国する学生もいますが、そのまま米国に残って企業に勤める学生もいます。

その結果、米国の企業には高度人材が多く集まり、成長につながるのです。

⑧株主の監視が厳しい

米国の企業には「会社は資本を投入している株主のもの」という認識が根付いています。

これにより、株主は企業に対して影響力を持ち、自らの意見や要求を主張できます。

特に、大口投資家や機関投資家は、企業の経営方針や業績に対して大きな影響力を持っています。

加えて、米国の規制環境も株主の影響力を強めており、企業は株主に対して十分な情報開示を行わなれればなりません。

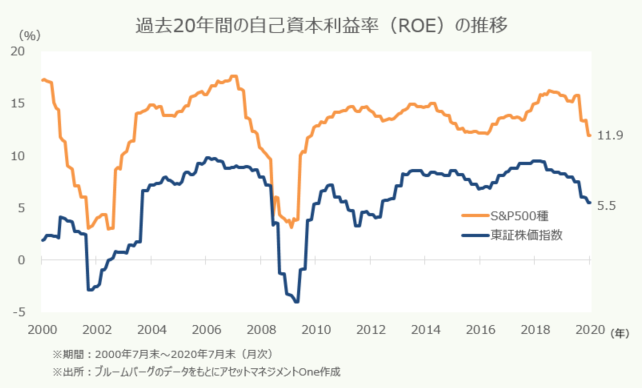

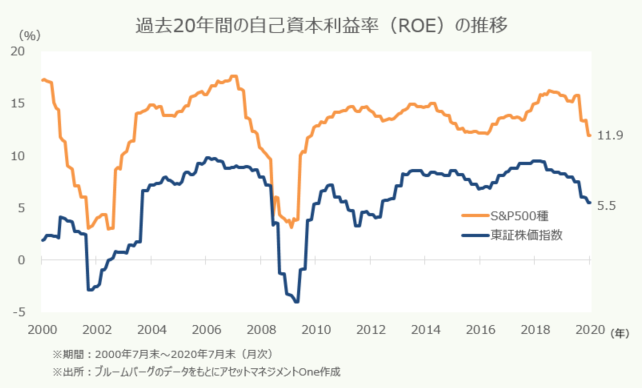

⑨自己資本利益率が高い

自己資本利益率(ROE)は、与えられた資本をどれだけ効率的に生かし利益を出したかを示す指標です。

一般的に、自己資本利益率が高いほど自己資本を活用して収益を上げる能力が高いとされます。

過去20年間における東証株価指数とS&P500の自己資本比率の比較は以下のとおり。

東証株価指数と比べて、自己資本利益率が約2倍ほど高いです。

米国企業の利益率が高い要因として、研究開発に多額の投資を行っていることが挙げられます。

米国企業は稼いだ利益を研究開発などに積極的に投じて、イノベーションの創造や新しい製品やサービスを作り出すという好循環を生み出しています。

⑩研究開発に多額の費用を費やしている

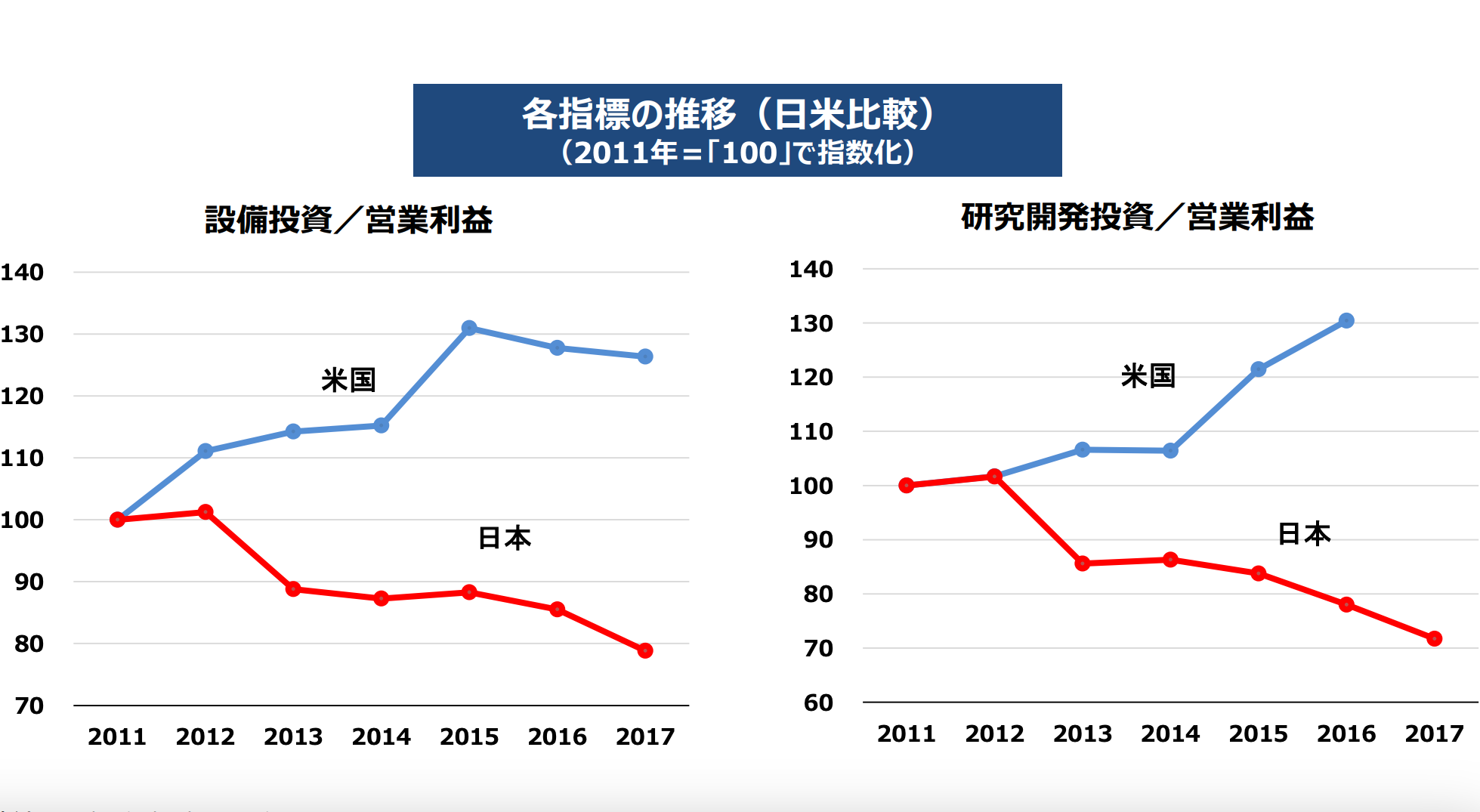

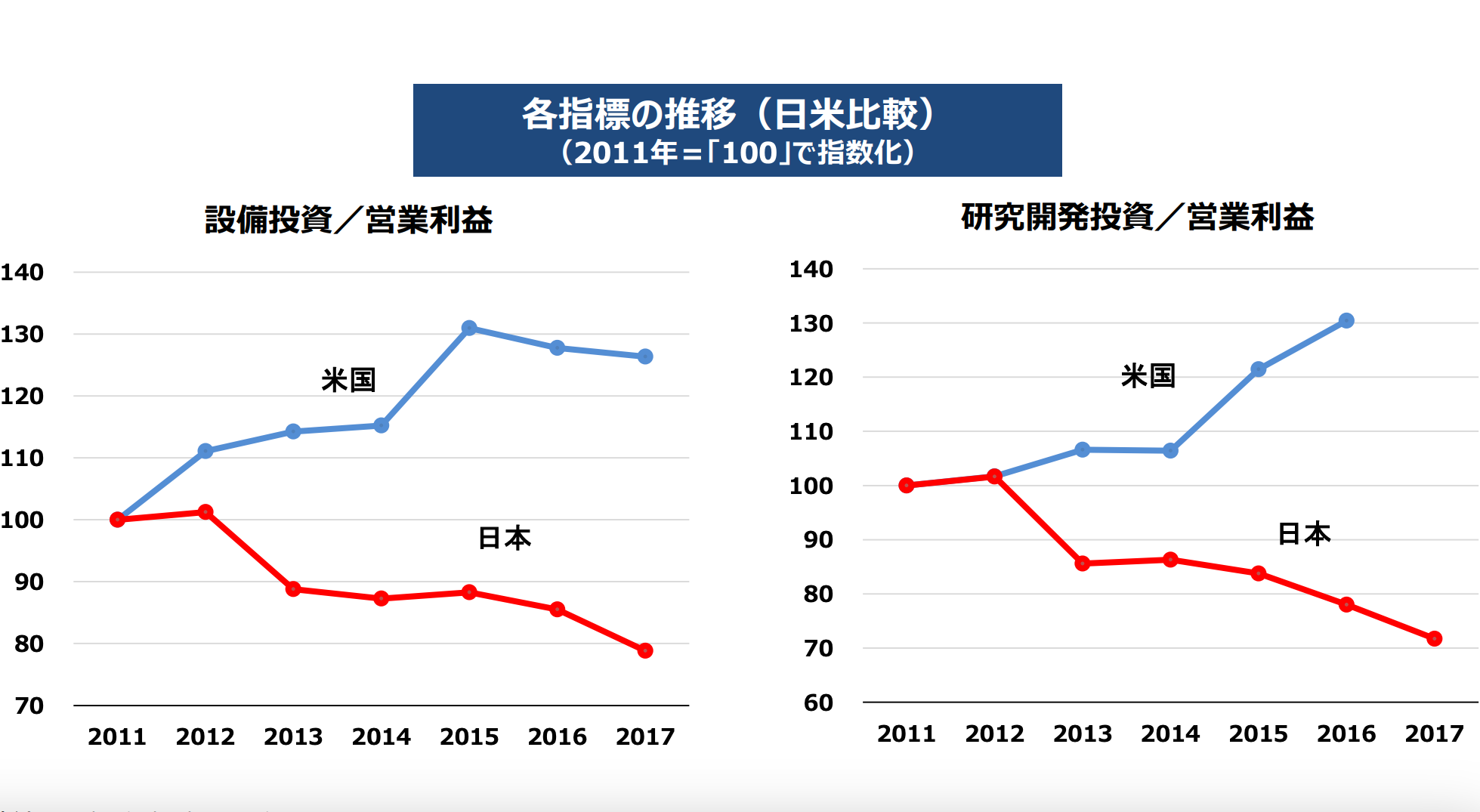

以下のグラフは企業の営業利益に対する設備投資、研究開発投資の比率を日米で比較したものです。

米国の営業利益に対する設備投資、研究開発投資の比率が大きく、年々増えていることがわかります。

米国企業は多額の費用を研究開発に費やし、新しいイノベーションや技術革新を試みているため、付加価値の高い商品・サービスを提供することが可能です。

S&P500だけに投資するリスク

S&P500だけに投資するリスクは以下の3つ。

- 米国経済の衰退

- 為替による変動

- 新興国の成長に対応できない

①米国経済の衰退

以下のグラフは、世界の株式市場における国別の割合を示したものです。

1990年以降、特に米国の経済は顕著な成長を遂げ、世界の株式市場における占有率を高めてきました。

米国は技術革新や消費市場の規模の大きさ、そして安定した政治・経済体制などの要因によって、グローバルな投資家から引き続き注目を集めています。

また、今後も米国の人口は増加が予想されており、それに伴い消費や労働力の拡大が期待されています。

これにより、米国経済が引き続き力強い成長を続け、株式市場においても重要な地位を保つ可能性が高いでしょう。

しかし、過去の成長が未来を約束するわけではありません。

例えば、政治的リスクや地政学的な緊張、インフレ率の上昇、技術分野における競争激化といった要因により、米国経済が衰退する可能性も否定できません。

②為替による変動

S&P500は米国株式で構成されているため、為替相場の影響を強く受けます。

特に、円安や円高といった為替の変動が、投資リターンに直接的な影響を及ぼします。

円安の局面では、ドル建ての資産価値が相対的に高くなり、日本円に換算した場合のリターンが増加。

一方で、円高になると、同じ投資でも円でのリターンが減少するため、投資家にとってリスク要因となり得ます。

ただ、全世界株式も同様に、外国株式の割合が非常に高いため、為替リスクは避けられません。

全世界株式では、米国株が約60%を占めており、S&P500と同様、ドルの影響を強く受ける構造になっています。

そのため、全世界株式への投資を行う場合でも、円安が続けばリターンが増加し、円高に転じるとリターンが低下する可能性があります。

③新興国の成長に対応できない

インドやナイジェリアなどの新興国は、今後大きな経済成長を遂げる可能性を秘めています。

特にインドは、その成長が著しく、2025年には名目GDPで世界第4位、さらに2027年には第3位に躍進する見通しが立てられています。

2020年時点でS&P500構成企業の海外売上高比率は28.7%に達していますが、これはすべての新興国市場の成長を十分に反映するものではありません。

特にインドやナイジェリアといった急成長する国々の市場を完全に捉えられない可能性があります。

また、過去を振り返ると、米国株が常に優位に立ってきたわけではありません。

例えば、2000年代においては、米国株が低迷する一方で、BRICS(ブラジル、ロシア、インド、中国、南アフリカ)を中心とする新興国株が大きく成長し、米国株を凌駕した時期もありました。

S&P500のみを保有する場合、新興国市場の成長による恩恵を逃すリスクがあります。

S&P500だけでいい?

S&P500だけはおすすめしない

S&P500だけに投資するのはおすすめしません。

米国経済が今後どのように推移するかは不確定要素が多く、米国一国に集中することで他国や地域の成長に対する恩恵を受け損なう可能性があります。

特に、新興国の経済成長を無視することは、投資機会を逃すリスクを高めることになります。

その点、オルカンのような全世界株式に投資することで、国や地域ごとの成長予測に悩むことなく、世界全体の経済成長を享受することが可能です。

投資先が分散されるため、一つの国の経済変動に対するリスクが軽減され、長期的に安定したリターンが期待できる点が大きな魅力です。

また、世界の人口は増加傾向にあり、国連の予測によると2050年には97億人、2100年には110億人に達すると見込まれています。

この人口増加は、特に新興国における経済成長の原動力となる可能性が高く、世界全体への投資はその恩恵を享受しやすくします。

世界経済全体が成長する見込みがあるため、単一の市場に依存するよりも、全世界に分散投資する方がリスクを抑えつつリターンを狙えるでしょう。

さらに、全世界株式への投資は、地域ごとの経済状況を頻繁に確認する必要がなく、投資家にとって手間がかからないという点でもメリットがあります。

S&P500だけでもいい

S&P500は、短期的な変動を繰り返しながらも、過去140年間にわたり上昇を続けてきました。

これは他に類を見ない株価指数であり、その堅調な成長は厳しい基準と定期的な銘柄入れ替えによって支えられています。

業績の悪い企業はS&P500から除外されるため、常に成長性の高い企業が指数に含まれるのです。

さらに、米国企業は業績向上に強い意識を持ち、多額の資金を研究開発に投じています。

これにより、新しいイノベーションや技術革新を生み出し、付加価値の高い商品やサービスを提供することが可能です。

S&P500に信頼を置いている、今後も米国の成長を信じている、全世界株式よりもリターンが大きくしたい、と考えているならば、S&P500だけに投資するのも一つの選択肢となるでしょう。

S&P500のリスクを抑えるコツ

S&P500のリスクを抑えるコツは以下の2つ。

- インド株を持つ

- 金や国債を持つ

①インド株を持つ

1つ目の補強法は、インド株を持つことです。

インドは新興国の中でも今後大きく経済成長する国として注目を集めています。

【インドが注目される理由】

- 人口世界一

- 平均年齢が約27歳

- 今後GDPが世界3位になる

S&P500に加えてインドの株価指数に連動する投資信託を保有しても良いでしょう。

なお、インド株は不安定でリスクも高いため、1割〜2割ほど組み込むのがおすすめです。

②金や国債を持つ

2つ目の補強法は、金や国債を持つことです。

金は物質そのものに価値があること、国債は国への信頼で成り立っていることから、不況に強い資産となっています。

以下の画像は金の価格の推移です。

経済ショックが起きた2002年、2008年でも価格が下落するどころか上昇しています。

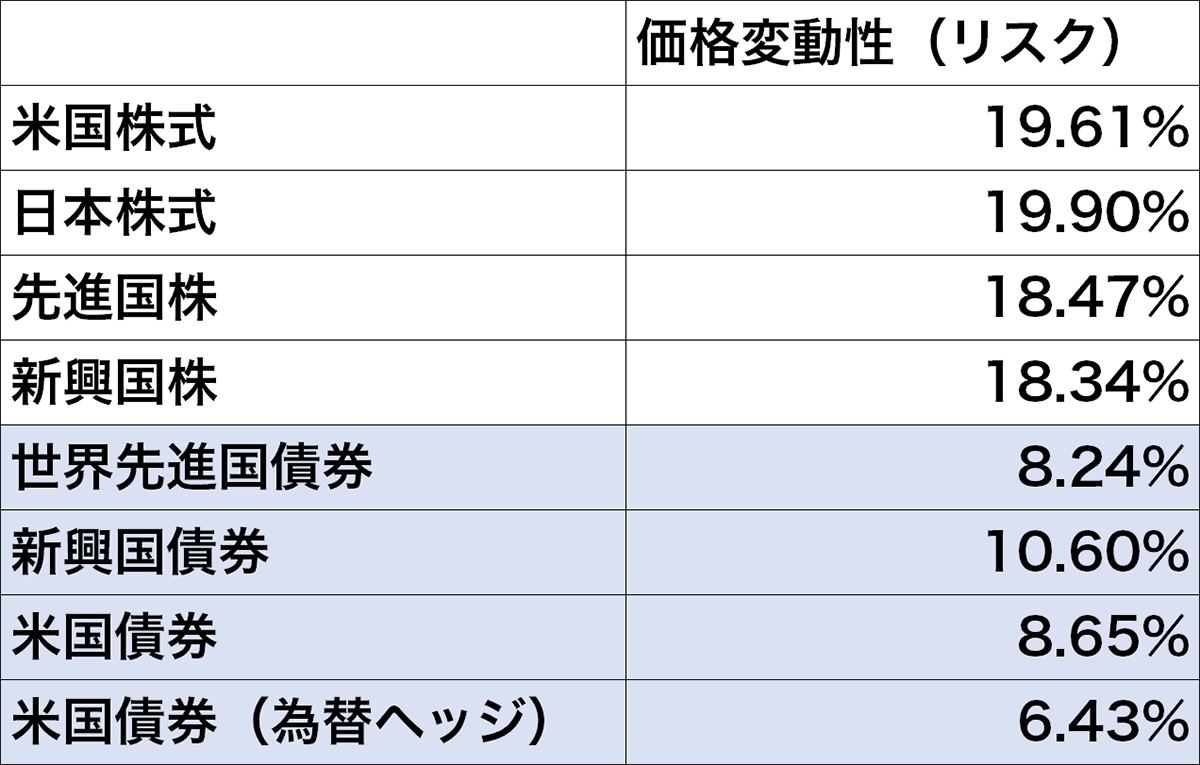

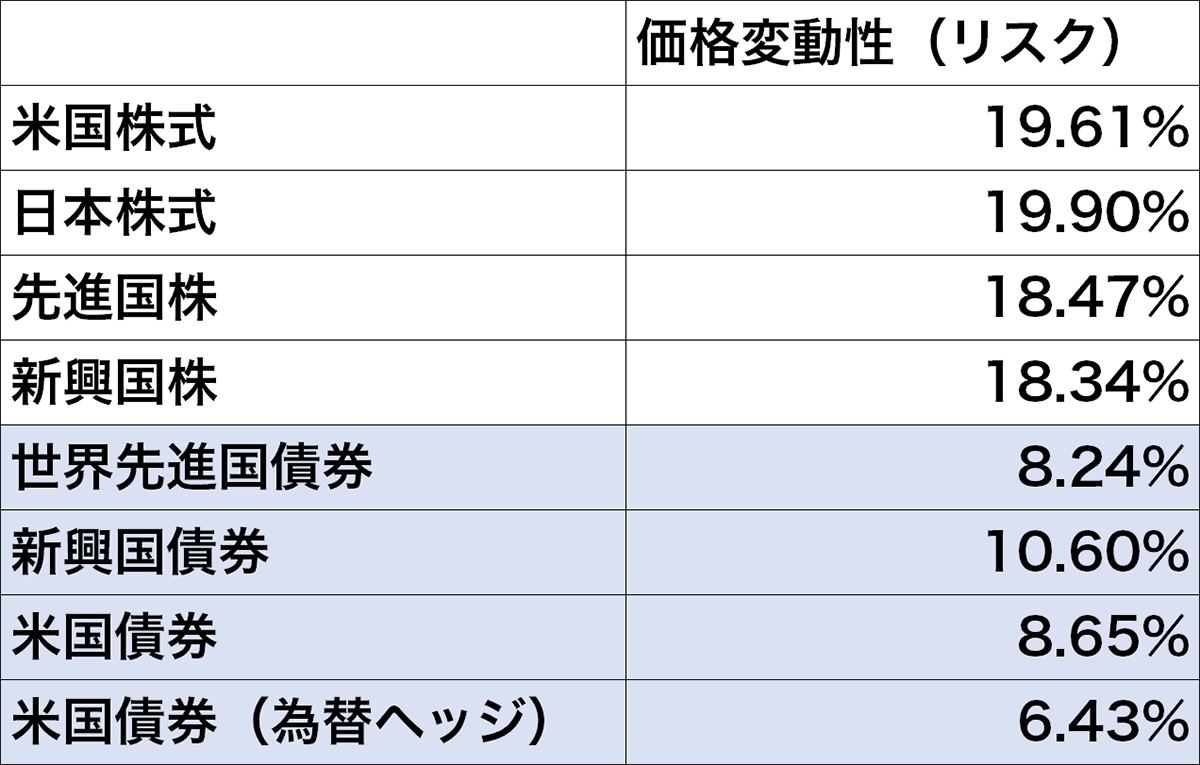

また、以下の表は、2010年12月末から2023年12月末までの価格変動性(リスク)を示したものです。

株式に比べて債券の価格変動性は非常に低く、投資家にとって安定した運用が可能であることがわかります。

どれだけ銘柄数を多くしても株式では分散に限界があるので、金や国債などを組み入れることも考慮してみると良いでしょう。

主な投資信託として「ゴールド・ファンド(為替ヘッジなし)」、「eMAXIS Slim 先進国債券インデックス」などがあります。

ただ、リーマンショックのような経済危機が起きると、金や国債を組み入れてもそれなりに下落します。

投資信託の買い方

投資信託の買い方は以下のとおり。

- 証券口座を開設する

- 投資信託を積立購入する

①証券口座を開設する

投資信託を購入するには証券口座を開設する必要があります。

多くのネット証券ではNISA口座での取引手数料が無料になったので、使用するクレジットカードによって証券口座を選ぶと良いでしょう。

NISA口座(非課税口座)とは?

証券口座には課税口座(一般口座と特定口座)とNISA口座(非課税口座)があります。

課税口座で投資を行い利益を得たら20%の税金がかかりますが、NISA口座で投資を行えば税金がかかりません。

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説

クレジットカードで積立するとポイントが還元されます。

なお、マネックス証券のポイント還元率は1.1%とトップクラスの還元率を誇ります。

三井住友カードや楽天カード、au PAY カードを持っていない方は、マネックスカードを作成してマネックス証券を利用すると良いでしょう。

②投資信託を積立購入する

証券口座を開設したら投資信託を積立購入します。

つみたて投資枠、成長投資枠とは?

新NISAでは、年間投資枠120万円の「つみたて投資枠」と年間投資枠240万円の「成長投資枠」が設けられています。

つみたて投資枠ではつみたて投資のみ行えますが、成長投資枠では一括投資とつみたて投資の両方が可能です。

そのため、つみたて投資に年間最大360万円あてることもできます。

なお、新NISAにおける非課税保有限度枠は1,800万円であり、最短5年で全ての枠を埋められます。

S&P500に関するQ&A

オルカンとS&P500どっち?

過去30年のパフォーマンスはS&P500の方が良いですが、どっちかで迷ったらオルカンをおすすめします。

長期的な視点で見ると、どの国の株式が好調になるかは時期によって異なり、例えば1980年代は日本、2010年代は米国の株式が大きく伸びました。

しかし、未来にどの国が経済成長を遂げるかを予測するのは難しいため、グローバル分散投資がリスク管理に役立つと言えます。

オルカンは時価総額加重平均を用いた投資信託であるため、企業の時価総額が大きいほどその組入比率が高くなります。

これにより、成長した国や企業は自然と組入比率が増加し、個別の国や企業の成長を予測する手間を省くことが可能です。

現在は米国が全体の62.3%を占め、日本が5.5%、英国が3.7%といった構成ですが、今後もし新興国が急成長すれば、この比率は大きく変動します。

このように、オルカンは国際分散投資の観点で魅力的な選択肢であり、リスクを抑えながら成長する可能性のある市場へ自動的に対応することが可能です。

詳しくは「【徹底比較】オルカンとS&P500どっちに投資すべき?」をご覧ください。

オルカンとS&P500両方はあり?

オルカンとS&P500の両方に投資するのはおすすめしません。

オルカンの約60%は米国の株式で構成されているため、S&P500に追加で投資すると、米国株への偏りが一層強くなります。

オルカンの最大の魅力は、全世界に分散投資できる点にあり、この広範な分散があるからこそ、リスクを低減し、さまオルカンが持つ「全世界に分散」という特徴が損なわれてしまいます。

さらに、投資信託は保有しているだけで信託報酬という手数料が発生し、コストが無駄に増加する可能性があります。

したがって、コストと投資効率を考慮するならば、オルカンを選択することで、全世界に分散しつつ、無駄なコストを抑えることができるでしょう。

ただ、投資の心理的な安心感や米国株の比率をさらに高めたいといった場合には、オルカンとS&P500の両方へ投資するのも一つの選択肢です。

詳しくは「【徹底比較】オルカンとS&P500の両方に投資するのはあり?」をご覧ください。

S&P500の買い時は?

今すぐ積立購入することをおすすめします。

円安などの為替リスクは今後も起こり得ますし、長期投資であれば誤差の範囲です。

詳しくは「S&P500の買い時はいつ?おすすめの購入方法についても解説」をご覧ください。

まとめ

今回はS&P500だけに投資するリスクや対策について解説しました。

- S&P500だけでいいと言われる理由

- S&P500だけに投資するリスク

- S&P500だけでいい?

- S&P500のリスクを抑えるコツ

- 投資信託の買い方

- S&P500に関するQ&A

S&P500だけに投資するのはおすすめしません。

米国の将来の経済状況は予測が難しく、新興国の成長ポテンシャルに対応できないリスクも存在します。

そのため、全世界株式に投資するオルカンのような選択肢は、リスク分散が効いた投資スタイルとして非常に魅力的です。

オルカンを選ぶことで、どの国が今後伸びるかを予想する必要がなく、より安定した投資を実現できます。

ただ、S&P500は米国市場のトップ企業で構成されており、過去の実績からも安定したリターンを提供してきました。

S&P500に信頼を置いている、今後も米国の成長を信じている、全世界株式よりもリターンが大きくしたい、と考えているならば、S&P500だけに投資するのも一つの選択肢となるでしょう。

なお、投資信託を購入するには証券口座を開設する必要があります。

まだ口座を開設していない方はこれを機に開設しておきましょう。

【おすすめのネット証券】

- 三井住友カード利用者:SBI証券

>> SBI証券のメリット・デメリットについて解説 - 楽天カード利用者:楽天証券

>> 楽天証券のメリット・デメリットについて解説 - au PAY カード利用者:auカブコム証券

>> auカブコム証券のメリット・デメリットについて解説 - dカードまたは上記3つ以外のカード利用者:マネックス証券

>> マネックス証券のメリット・デメリットについて解説